生活費捻出に苦労している自営業者の方へ。短期借り入れができるビジネスローンをご紹介します。

個人事業主・自営業で生活費

を、捻出するのが大変です。

どうにか良い方法はないでしょうか?

といった質問や相談を受ける場合が割と多くあります。

個人事業主・自営業の方は事業経費と生活費が混同しやすく、いつの間にか生活費を事業資金に使っているという方が多いのが現実です。

ですので個人事業主や自営業の方はまず、事業資金と生活費をきっちりと分けることを行なうようにしながら、不足の事業資金を一時的な事業融資で対応するための方法についてを解説します。

現実的に個人事業主や自営業の方は銀行で融資を受けるのは難しいことも多いです。

このページでは、自営業・個人事業主のビジネスが安定してくるまでの、運転資金や経費の小口事業融資を受けることのできる、

無担保・無保証のビジネスローン1社の具体的な融資申請方法などをご紹介します。

その他融資以外で、個人事業主・自営業の生活費の支えに直結してくる特別支援制度についても解説します。※新型コロナウイルス感染症の影響に関する生活費無利子融資支援です。

事業資金と生活費をしっかりと区別して、余裕のある生活を営むことを目指していきましょう。

ぜひ最後まで読んで見てください。

スポンサードリンク

※運転資金・つなぎ資金の急な出費のときに困らない為の安心のビジネスローンカードはATMですぐ使える!返せる「AGビジネスサポート」が常識

みなさまこんにちは!このサイトを運営しています、「きゃっする」と申します。このページでは自営業さまに多い生活費捻出の悩みについての解決方法を中心にお話ししていきますので是非参考にしてみてください。

●このページの目次

・月5万円~程度の短期的な事業融資が容易くできるビジネスローンとは?

●事業融資の豆知識

自営業・個人事業主には給料がない。事業の利益が生活費

事業・決算書の仕組み上、自営業者や個人事業主経営者の方は、「事業の長」ですから、基本的に給料がありません。

つまり、サラリーマンのように、毎月決まった金額のお金が入ってくる保証がないということです。

自営業者や個人事業主は「事業の利益」から生活費を捻出することになります。

利益が上がらなければ、生活費が捻出できない

1人で事業を行なっているなら、すべての利益は個人事業主・自営業経営者の収入です。

とても魅力的なビジネススタイルのように感じますが、事業継続している以上、

当然利益の中から、運転資金などの経費も捻出しなければいけません。

これらの事業経費は「事業がうまくいっていない」「売上が少なく利益が少ない」といった場合でも、ほぼ毎月決まった経費が必要となるはずです。

さらに、個人事業主や自営業の方には、同じ世帯の生活費もまかなう必要がある方が多くおられます。

ですので、運転資金を優先させることで、「生活費」が思うように捻出できない時がでてきます。

個人事業主・自営業での銀行融資獲得は難しい実態の数字

よく「プロパー融資」という言葉を聞くことがあります。

プロパー融資とは、銀行が無担保・無保証で融資を行なう時のことを言います。

この融資を受けられるなら、運転資金不足の問題を解消すことができるのですが、

現在の銀行融資でプロパー融資の審査に通るのは、事業計画書などを提出して、将来的に利益を増やせる可能性が明確な事業者の場合のみです。

銀行の「プロパー融資」は「無担保・無保証」と合わせて「金利が低い」というサービスになります。

そのため、銀行側は利益の少ない融資サービスになるので、大きなリスクを背負って「プロパー融資」をすることができません。

まとまった金額を借入して長期間毎月返済する融資しかできない

また銀行の場合、事業融資では1年スパン~といった長期的融資となるため、一度にまとまった金額を借りることになります。

そして、一度融資を受ければ、完済までの追加融資や繰り上げ返済ができない場合があります。

※「繰り上げ返済」ができる場合でも、わざわざ1回1回銀行に行って対面式で話を聞いてもらい、手続きを行う煩わしさがあります。

さらに銀行の事業融資の場合、申し込み時の書類の提出も煩雑です。

ローン審査にも時間がかかり、今すぐ借りたいと言うときにでも中々結果を知ることができません。

このように「銀行の事業融資」に関しては、「経営者や事業内容を細かく精査する」性質があり、

実際に、個人事業主や自営業といった「規模の小さい経営者」がローン審査に通り選ばれる割合は極端に低い数字です。

みずほ総合研究所が発表している、「中小企業における資金調達の実態」を見ると、

実際に「担保・保証によらない借り入れ」の実績がある企業は約2割程度と低い数字になっているのが現状です。

残念ながら銀行が小規模個人事業主・自営業をお客さまとして迎えることは極めて低い確率です。

銀行以外での個人事業主・自営業の融資サービスはあるのか?

個人事業主・自営業での事業者の運転資金では、次のような事情が発生します。

- 今日明日に短期的に少額のお金が必要

- 月末までに支払う仕入れ代金が必要

このように比較的少額で即日に融資を受けたいというケースが多くあります。

そんな時に知っておきたいのが、カード型のビジネスローンです。

スピードのない銀行の事業融資ではなく、最短で翌日に借入もできる貸金業のビジネスローンの申し込みが断然メリットが大きいと言えます。

赤字経営の個人事業主・自営業の方も対象としている、融資を受けられることを最優先したサービスです。

※次に、カード型ビジネスローンについてご紹介します。

月5万円~程度の短期的な事業融資が容易くできるビジネスローンとは?

ビジネスローンを選ぶなら

ローン審査に悩むことのない注目のビジネスローンをご紹介します。

2020年~2021年のコロナ禍では、ウイルス感染拡大防止のため緊急事態宣言が発動され、外出することが難しい状態でした。

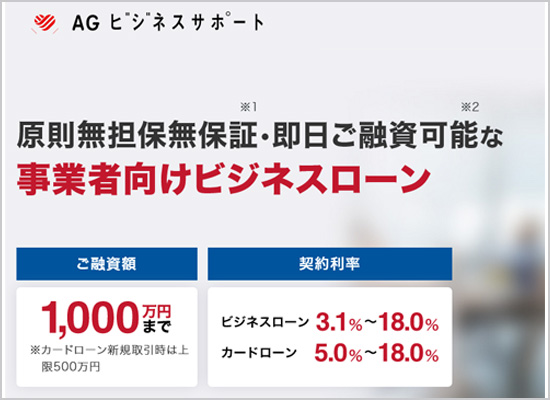

そのとき、WEB申し込みができ貸付の多かったのが「AGビジネスサポート」ローンです。

個人事業主・自営業の方にとって今すぐ必要な運転資金の融資の確保のためには、

本当に使えるビジネスローンを選ぶ必要があります。

個人事業主・自営業の方が事業融資を受けられれば、生活費も楽になります。

このページでは個人事業主や自営業の運転資金・生活費確保のための借入について、選ぶべきビジネスローン情報をお届けします。

ぜひ最後まで読んで見てください。

事業を行っていると、短期的な売り上げの落ち込み、季節要因での経費の増大などで運転資金の確保が厳しくなる時期もあります。

特に個人事業主や自営業の方は毎月満足できる利益や生活費を確保できるとは限らないのが現状です。

「利益が上がらなければ、生活費が捻出できない」の解説通り、個人事業主・自営業の場合利益の落ち込みは、即生活費に影響がでてしまうわけですが、

一時的な借り入れができれば、「生活費で困窮する」ことをかなり解消できるのです。

その方法によく使われるのが、さきほど解説した、

カード型のビジネスローンです。

ネットから申し込みをすれば、最短でローン審査が1日で終わり、ローン審査が通れば申込みから2日間程度で即日融資の振り込みを受けることができます。

その後はカードが発行されますので、セブン銀行のコンビニATMから、カードでいつでも追加融資が可能となります。

個人事業主・自営業での緊急の運転資金の借り入れにも即対応できます。

また、「資金ができたときにいつでもすぐにカードで返済」もできるので、長期借り入れによる利息の増大のリスクも低減できます。

例えば、「仕入れ代金の支払」が今月20日の締めで、「売上げの売掛金」が来月10日に入金される場合。

その間の20日間だけ、5万円や10万円の資金を一時的に用立てしたい

このようなケースに、少額の必要な資金だけを必要な日数だけ借りるというような、細かい融資を受けることができます。

カード型のビジネスローンのサービスを提供しているのが、

AGビジネスサポートという会社のサービスです。

このビジネスローンを使えれば、短期的な運転資金を捻出するために、わざわざ生活費から引き出して用立てする必要がなくなります。

したがって、個人事業主や自営業の生活費を圧迫するということを回避できるようになります。

「ローン審査に強いAGビジネスサポート」が個人事業主・自営業者から選ばれている5つの理由

「AGビジネスサポート」が選ばれていた5つの理由とは?

「AGビジネスサポート」

- 商号/AGビジネスサポート株式会社

- 登録番号/関東財務局長(8)第01262号

- 日本貸金業協会会員 第001208号

- 加盟指定信用情報機関:株式会社日本信用情報機構

選ばれる理由その1

全国のセブン銀行ATMでご利用いただける手間いらずのカードローンです。

選ばれる理由その2

保証人原則不要、担保不要、手数料不要でありながら、融資上限最大1000万円まであります。※新規取引は500万円まで。

※ただし、法人の場合は代表者の連帯保証が必要です。

選ばれる理由その3

貸付け上限額までなら「必要な時追加融資がいつでも可能」です。また事業資金に余裕ができたら「いつでも任意の返済も可能」なので、「融資期間短縮・利息をできるだけ節約」できます。

選ばれる理由その4

決算内容だけのローン審査ではありません。事業規模や赤字・債務超過だけをみてお断りすることはありません。

選ばれる理由その5

来店は不要です。スマホ・パソコンからインターネットで申し込みが可能。

このように割と多くのメリットがあるのが「AGビジネスサポート」のビジネスローンです!

生活費の確保のために緊急で運転資金の融資が必要な個人事業主や自営業の皆さんに申込みされることをおすすめできます。

ただ、個人事業主や自営用の方がもっとも気になるのは、「ローン審査のハードル」だと思います。

銀行の事業融資では、個人事業主や自営業といった小規模な経営者に対して厳しいローン審査が行われます。

したがって運転資金融資を受けるのが難しいのが現状です。

さらに審査のメリットが大きい選ぶべきビジネスローンがAGビジネスサポート

しかしAGビジネスサポートであれば「赤字決算」でもローン審査が可能で銀行よりローン融資率は高くなっています。

大きなメリットは「赤字決算でもローン審査可能」「金利の見直し」の2つ

AGビジネスサポートは、他社では見られないメリットとして、

決算内容だけのローン審査ではありません。事業規模や赤字・債務超過だけを見てお断りすることはありません。

というポリシーがあります。

また、「金利の見直し」により

これまでより低金利で事業資金融資を受けることができるようになりました。

金利も短期融資ならあまり気にならない

例えば、10%の金利で5万円を20日間借りた場合、1日の利息は次のようになります。

50,000円×15%÷365日=約20.5円

20日間融資を受けると利息は次のようになります。

20.5円×20日間=410円

このくらいの支払い利息であれば、生活費や事業経費の影響は非常に小さいと考えられます。

自営業や個人事業主の方や法人の経営者の方でも、運転資金等の経費の借り入れをいますぐ受けて生活費の困窮を解消したいとお考えの方は、

大変メリットの大きい、「AGビジネスサポート」のビジネスローンに申込みをしてみてください。

※赤字決算の個人事業主・自営業の方でもローン審査は可能です。赤字だから100%ローン審査に通らないということはありません。

もちろん、他にもメリットはたくさんあります。

- 最短でローン審査は1日、契約後即日融資が可能

- 住宅ローンや車のローンがあっても大丈夫

- 保証人・担保は不要

- 来店不要。全国からネットで申し込み可能

- 繰り返し借入・いつでも返済が可能なカード式ローン

- 全国のセブンイレブン銀行から借り入れ可能

実際の事業者のご利用事例や、お申し込みからご融資までのステップ等、AGビジネスサポートを詳細に解説したページはこちらをご覧ください。

※お急ぎの場合は申し込みページで詳細をご覧ください。↓

個人事業主・自営業の生活費に関するよくある質問と回答

運転資金を確保するには、銀行などの「事業性融資の申し込み」を利用する方法があります。またローン審査のハードルが低い民間のビジネスローンを利用する方法もあります。※詳しくはこちら

小規模な個人事業主や自営業の方でも、比較的融資を受けやすい民間のビジネスローンがあります。審査結果の連絡も早く緊急に事業ローンが必要な方におすすめです。※詳しくはこちら

2020年から2021年にかけて経済産業省が新型コロナウイルス感染症で影響を受けた事業者に向けて経営相談や資金繰り支援を行っています。※詳しくはこちら

自営業・個人事業主での事業融資を生活費に充てても大丈夫?

個人事業主や自営業の方が、運転資金調達のために受けた事業融資を生活費に利用しても大丈夫なのか?

このような質問が当サイトにありました。結論としては次の2つの通りとなります。

- 物理的には大丈夫

- 帳面的には大丈夫な時と大丈夫でない時がある

ではもう少し詳しく解説します。

実際に使っているお金は同じ通貨

融資されたお金も、利益(給料)から使う生活費も同じ通貨ですので、それが混同することは多々あるでしょう。

またそれらを神経質になって物理的に区別する必要はありません。

さらに、事業融資のお金を生活費に使っても、それが分かるのは個人事業主のあなただけですので、特に問題はありません。

しかし、事業融資で借り入れしたお金は利息を付けて毎月の返済を行う義務があります。ですから、お財布を分けておいた方が返済がおろそかになりにくいと言えます。

例えば、事業融資分のお金は別途個人事業主・自営業専用の銀行口座を開設して預金しておくようにしましょう。事業での経費分はその口座から現金を引き出したり口座振替を行うようにします。

返済分も給料(生活費)からでなく、通帳から引き出すような形がいいでしょう。そして生活費は給料として口座から現金を引き出します。帳面の記帳もしっかり行いましょう。

topに戻る

不動産担保事業ローンなら金利の引き下げの期待ができる

自営業者や個人事業主のような小規模事業者は、銀行の「プロパ融資」のような借入金額が大きく金利の低い融資を受けるのは難しいです。

しかし、100万円以下の割と金額の低い事業性ローンを扱っている「ビジネスローン会社」であれば、金利設定は高いもののローン審査通過を優先できるので実用的であると言えます。

しかも、ほとんどが無担保・無保証となっており、個人事業主や自営業にとって負担が少ない条件となっています。

その分金利は高めとなりますが、例えば小規模法人・個人事業主でも「所有している不動産がある」場合なら、それを担保とし金利を抑えた事業融資を行ってる会社もあります。

不動産担保による事業性ローンの取扱い会社

大手の事業性融資を取り扱う会社で信頼性の高い「セゾンファンデックス」の融資条件は以下のとおりです。

- 融資金額100万~5億

- 融資年率:変動金利 2.75%‐4.55% 固定金利 4.50%‐9.90%(2022年4月現在))

- 返済期間最大25年

ローン審査を通過すれば、運転資金はもちろん、金額が大きくなりやすい設備投資でも不動産担保事業融資が活躍してくれます。

そして生活費にも余裕が生まれてきます。

詳しくはこちらのページで解説していますので、参考にしてみてください。↓

参考

・不動産担保ローン法人・個人事業主向けビジネスローン融資おすすめベスト4

・不動産を担保に事業資金融資を受けるなら。手順で重要な3つのポイント

・不動産担保ローンならいくら借りられる?相場通りに借りれるたった1つの方法

・土地を担保に事業のお金を借りる。2000万の不動産ならいくら借りれる?

新型コロナウイルス感染症の影響による生活資金の貸付支援

厚生労働省の「生活福祉資金貸付制度」の中にある、「新型コロナウイルス感染症の影響」により生活費が困窮している方を支える公的支援制度です。

【生活資金でお悩みの方へ】

— 厚生労働省 (@MHLWitter) December 25, 2020

生活費をお貸しする「特例貸付制度」の申請先などをご案内しています。これらを通じて厚生労働省は、非正規の方や個人事業主の方をはじめ生活に困窮された方のセーフティネットを強化いたします。https://t.co/O5lyqZ8Ztl

個人事業主・自営業の方も融資対象となります。

※厚生労働省 動画緊急小口資金貸付の解説

さらに経済産業省では、個人事業主や自営業の方が新型コロナウィル感染症により、減収減益となり生活費が困窮している方に向けた相談窓口もあります。

日本政策金融公庫「新型コロナウイルス感染症特別貸付」

国の金融機関である、日本政策金融公庫では「2020年~2021年新型コロナウイルス感染症特別貸付」を行っています。

個人事業主・自営業の方も融資対象となります。

貸付の基準となる要件・・・「当期売上1ヵ月または過去6ヵ月に売上の減少」がある事業者が対象。※無担保・無保証。貸付審査があります。利率は基準利率。

融資資金の使い道は「設備資金および運転資金の利用」が対象ですが、個人事業主・自営業の方にとっては「給料となる人件費」となりますので生活費の助けにもなります。

国の貸付金制度 コロナ影響での利用 特例措置 8月末まで延長 #nhk_news https://t.co/rpAiIXQSxq

— NHKニュース (@nhk_news) June 11, 2021

新型コロナウイルス感染症による小学校休業等対応支援金(委託を受けて個人で仕事をする方向け)

小学校等も新型コロナウィルスウイルス感染症により臨時休校しています。そのため自宅で子どもの世話を行うために、個人契約した仕事ができなくなっている保護者への支援金制度。

個人事業主・自営業の方も支援金の対象となります。

売上が減収減益となり、事業資金の確保ができなくなれば生活費にも影響します。

新型コロナウイルス感染者数も減少傾向にあります。個人事業主や自営業の方、並びに飲食店などの事業を営む方は生活費を融資や福祉制度支援で工面していただき、あと少しの間を乗り切りましょう。

最後まで読んでいただきありがとうございました。

● 行政機関 >金融庁 >消費者庁 >国民生活センター ● 信用情報機関 >JICC >CIC >一般社団法人 全国銀行協会

● 金融業民間会社 >日本貸金業協会 >貸金業相談・紛争解決センター

ツイート

関連ページ

- 売掛金を担保に融資ができる会社3選。回収までの資金繰りに最適

- 事業経営では仕入れと売掛による収支ズレが起こりやすいものです。一時的な運転資金不足のときは売掛金を担保に融資を受けることも可能です。

- 不景気を乗り切る!倒産回避対策のポイントは?個人事業飲食店や会社経営

- 不景気になっても安定した売り上げや利益を上げる為にしておくこと、考えておくこととは?

- 個人事業主が税金を払えない。3つの原因と差し押さえ回避のたった1つの解決策

- 経費と生活費を区別しにくい個人事業主は、年度末や決算時期に来る税金や消費税の滞納が発生する可能性が多いのが事実です。原因と解決策を詳しく解説します。

- リスケジューリングで銀行に返済の延期・変更を交渉。リスケの方法を解説

- リスケとはリスケジューリングの略で、会社借金の返済の見直しのことです。リスケジュールとも呼ばれます。具体的な解説を紹介します。

- 銀行の借り入れの種類。個人・事業の形態の違い

- 会社・企業経営における融資を受ける場合、銀行の借り入れがあります。その形態や個人の借り入れとの違いについて解説しています。

- 銀行の融資の種類

- 会社の資金繰りで最もポピュラーな外部調達 として使われている銀行の融資の4つの種類 を詳しく解説します。

- 会社の倒産回避策 銀行から借り入れ・融資を受ける限度額を知る方法

- 企業や会社の資金繰りで借金や借り入れの金額はどこまでが安全なのか?その指標となるものは?

- 「事業融資の審査」はここがチェックポイント。ビジネスローン判断基準の5原則

- 金融機関や貸金業者が事業融資の時に審査をしている大きなポイントは5つあります。また、銀行での事業融資の申し込みに欠かせないコツなどをご紹介します。

- 手形のジャンプができにくくなったときの対策事例

- 銀行からの短期借入の手形貸付で手形のジャンプをしてくれないとき会社の資金繰りを助ける対策とは?

- 金融機関からの貸しはがし・貸し渋りの対策まとめ

- 会社・事業の資金繰りに関する貸しはがし・貸し渋りを受ける理由とその対策についてまとめています。

- 個人事業主・法人が銀行から融資を受ける重要ポイントや融資の流れ・必要書類

- 会社・事業の資金繰りにおける銀行や金融機関から融資を受ける際の流れ・手順や、融資実行までの重要なポイント、必要書類などを深掘りしています。

- 赤字の個人飲食店でも運転資金融資を調達できる1つの方法を提案

- 飲食店経営が赤字でも、運転資金の融資を簡単にあきらめる必要はありません。その理由や対策をご紹介します。

- 赤字寸前の美容室でも運転資金の融資を調達できる1つの方法を提案

- 美容室経営が赤字でも、運転資金融資をあきらめてしまう必要はありません。銀行以外で考える柔軟な対応策をご紹介します。

- つなぎ融資には2つの意味がある

- 運転資金と同等に使われるつなぎ融資という言葉はもう一つまったく違う意味で使われています。

- つなぎ融資を銀行以外で考えたときの金利手数料や審査の温度感

- ビジネスにおけるつなぎ融資が可能な金融機関は?銀行がダメな時でも、そこであきらめる必要はありません。もっとあるつなぎ融資が可能な機関を詳しく御紹介します。

- 人材採用の費用。助成金・補助金で資金調達の方法

- 新規人材の採用には高コストがかかります。具体的な数字や、資金調達のための助成金・補助金のご紹介です。

- 債務超過で銀行の融資を受けたい時の3つのポイント

- 事業経営が債務超過しているとき、銀行は融資をしてくれるのか?ベストなタイミングを見際めて申し込みを行うように。

- 業績悪化時の融資対策。メインバンク以外に1~2社のサブバンクとの取引が重要

- 事業を運営する代表者が設備投資などの融資を銀行に依頼する場合は、複数の銀行と取引して分散融資を考えておくことがポイントです。