銀行からの融資の流れ 会社経営の資金繰りに銀行融資を生かすために

個人事業主・法人の銀行融資

ポイントを、実用的に実践できる

スタイルでご紹介します。

会社の経営者や自営業の方は

日々事業の資金繰りを考えることが

多いでしょう。

資金繰りについてはいろいろな方法が

ありますが、

その中で「外部調達」として最も有効なものに

銀行からの融資

があります。

経営者として間もない方や、過去に銀行から

融資を受けたことがない方は、

このページで解説している、

融資の流れ重要ポイントや必要書類

をしっかりと頭に入れていただき、

融資の流れを理解し、融資実行までを

スムーズに行なえるようにしましょう。

※個人事業主・法人が銀行以外で

事業融資をできるだけ早く受けるため

の方法もご紹介していますので、

最後まで読んで見てくださいませ。

※運転資金・つなぎ資金の急な出費のときに困らない為の安心のビジネスローンカードはATMですぐ使える!返せる「AGビジネスサポート」が常識

data-ad-client="ca-pub-2611664471971997"

data-ad-slot="8775570663"

data-ad-format="auto">

事業での銀行融資の種類

個人でお金を借りる場合は、主に

- マイホーム

- 車

- カードローンでの嗜好品

などがあります。

これらは一生の間に数回くらいしか

機会が無いものです。

ところが会社法人や個人事業主の

ような自営業者というのは、お金を借りる、

つまり融資の場面が常にあります。

工場や機械などの固定資産を買うとき

会社を営業するための経費

などでお金を借りる必要がでてくる

場合が多くあります。

事業融資には、お金の使い道によって、

大きく2つの種類に分けることができます。

- 【設備資金】工場・機械・営業車などの「固定資産」を買うための融資

- 【運転資金】固定資産のように具体的な形がなく、仕入や人件費など「経費」を支払に使うための融資

運転資金では、返済期間が1年以内のものが

「短期」それ以上を「長期」として融資を考えます。

銀行での事業融資限度額がいくらになるか?の指標は?

特に法人融資の限度額で重要な指標は、

その企業の「利益+減価償却費」(キャッシュフロー)

です。

法人は年1回決算を行い、決算書を作成します。

この「利益」と「減価償却費」は決算書の中に

ある損益計算書に記載されています。

- 【利益】 1年間の売上から仕入と経費を差し引いた残りです。つまり企業が自由に使えるお金です。

- 【減価償却】実際にお金を支払うわけはありませんが、固定資産から毎年費用として計上するものです。形だけの処理ですから、金融機関は費用と見做していません。

利益を30、減価償却を20とすると、

合計の50が1年間で返済できる

上限(キャッシュフロー)です。

ただ、50では希望の融資額に満たない

場合もあるでしょう。

その場合は返済期間を2年や3年の

長期に伸ばして融資限度額を検討

します。

先ほどのケースで、2年なら50×2年=100、

3年なら50×3年=150

といった具合です。

実際はキャッシュフローをもとに、

固定資産投資後の利益アップ見込や、

景気低迷による利益減少見込など

個別事情を勘案しながら融資限度額の

検討を行っていきます。

法人・個人事業主が申し込む銀行融資の流れと重要ポイント

まずは銀行における会社や個人事業主の

融資の時の業務の流れについて触れてみます。

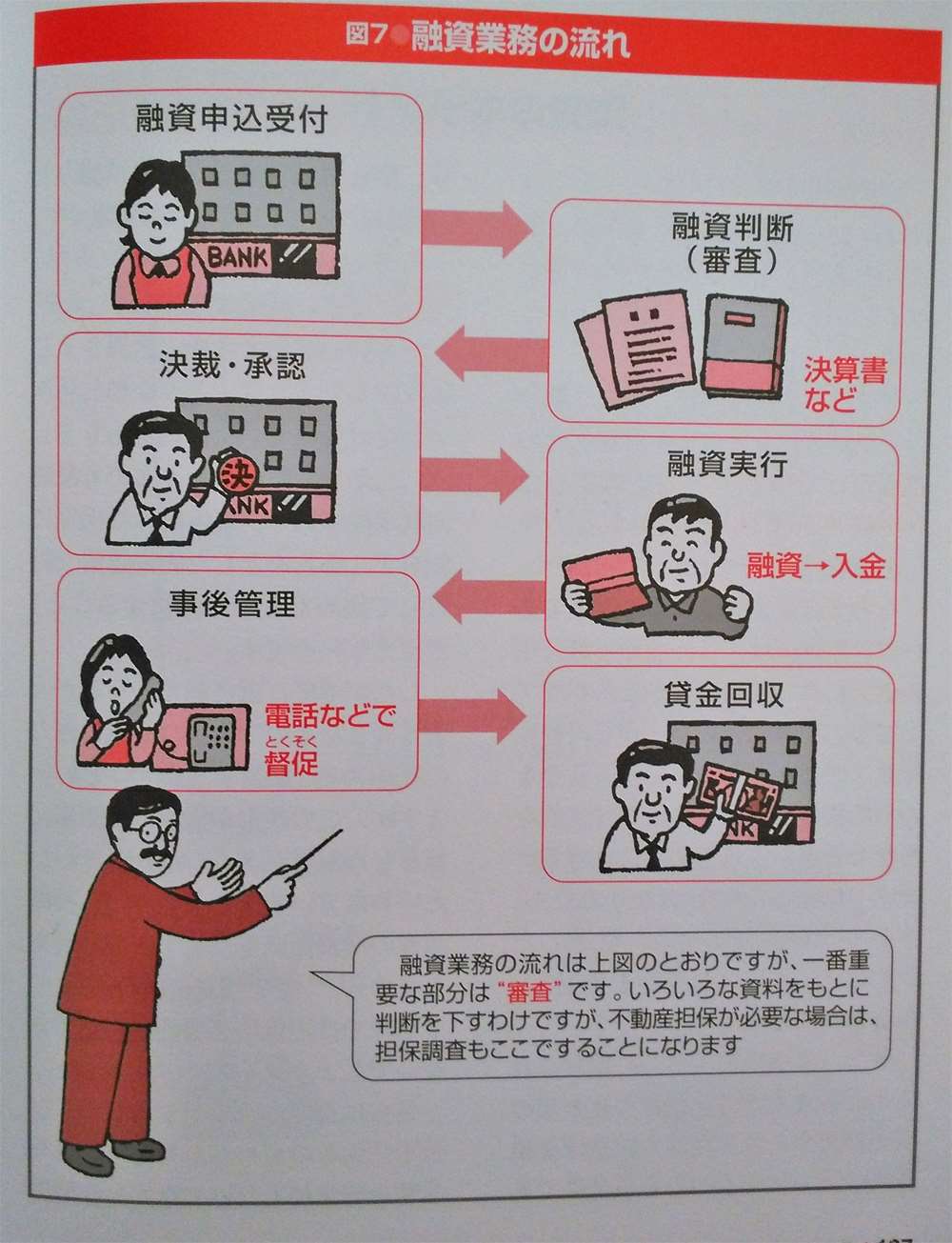

順序としては一般的に、

- 融資申込受付

- 融資判断(審査)

- 決済・承認

- 融資実行

- 融資実行の事後管理

- (銀行の)回収

といった具合になります。

銀行融資の流れを図解にすると

次のような感じです。

※クリックで拡大↓

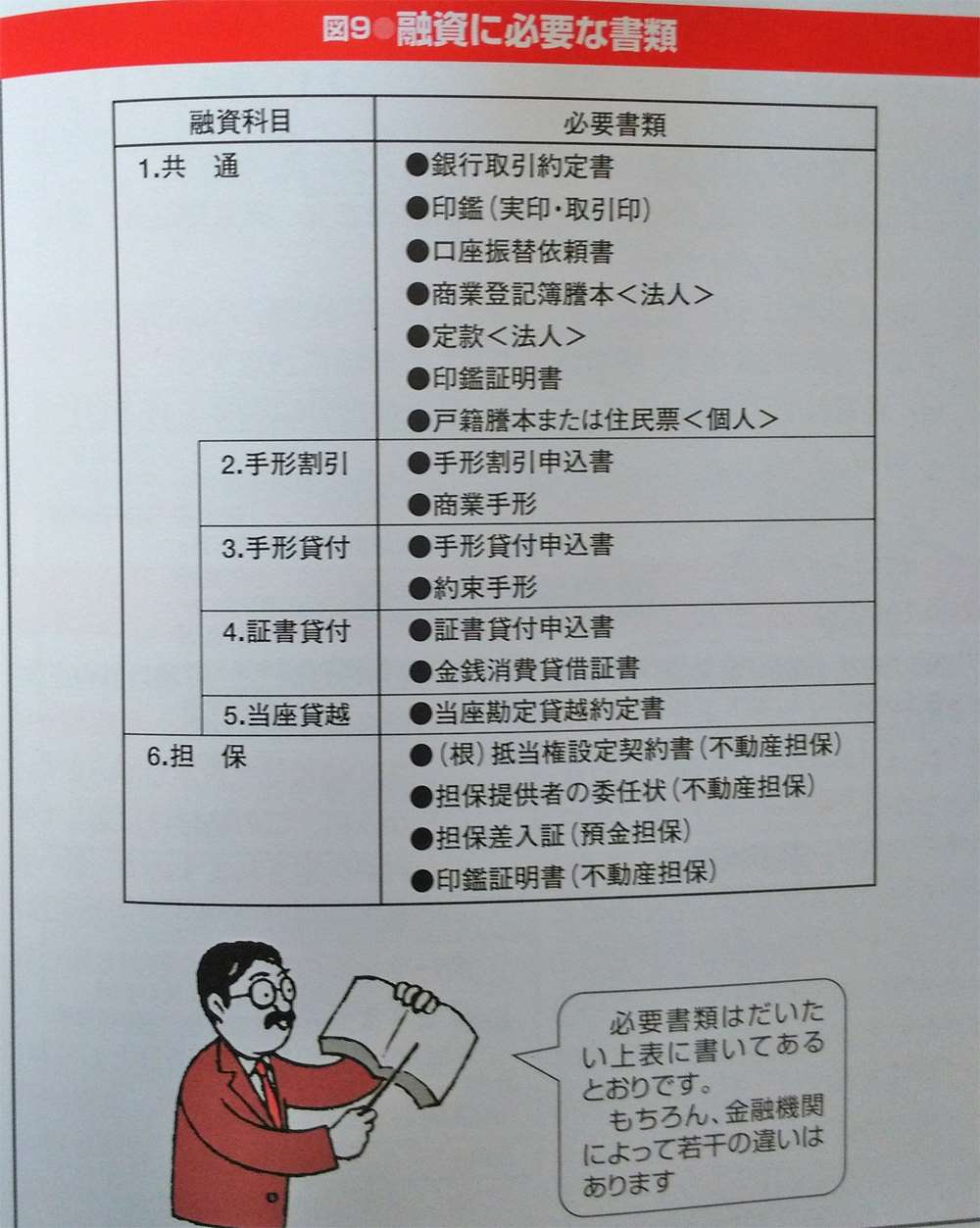

必要書類

銀行の融資で一般的に必要とされる

種類は次のようなものです。

- 銀行が制定した融資申込書

- 銀行取引約定書

- 決算書(3期分)

- 事業計画書

- 資金使途が確認できる資料

- 口座振替依頼書

さらに、法人と個人とで違った

必要書類としては、

●法人の場合

- 商業登記簿謄本

- 定款

- 印鑑証明書

●個人の場合

- 戸籍謄本または住民票

- 印鑑証明書

となります。

ちなみに必要性は金融機関によっては

若干変わる場合があります。

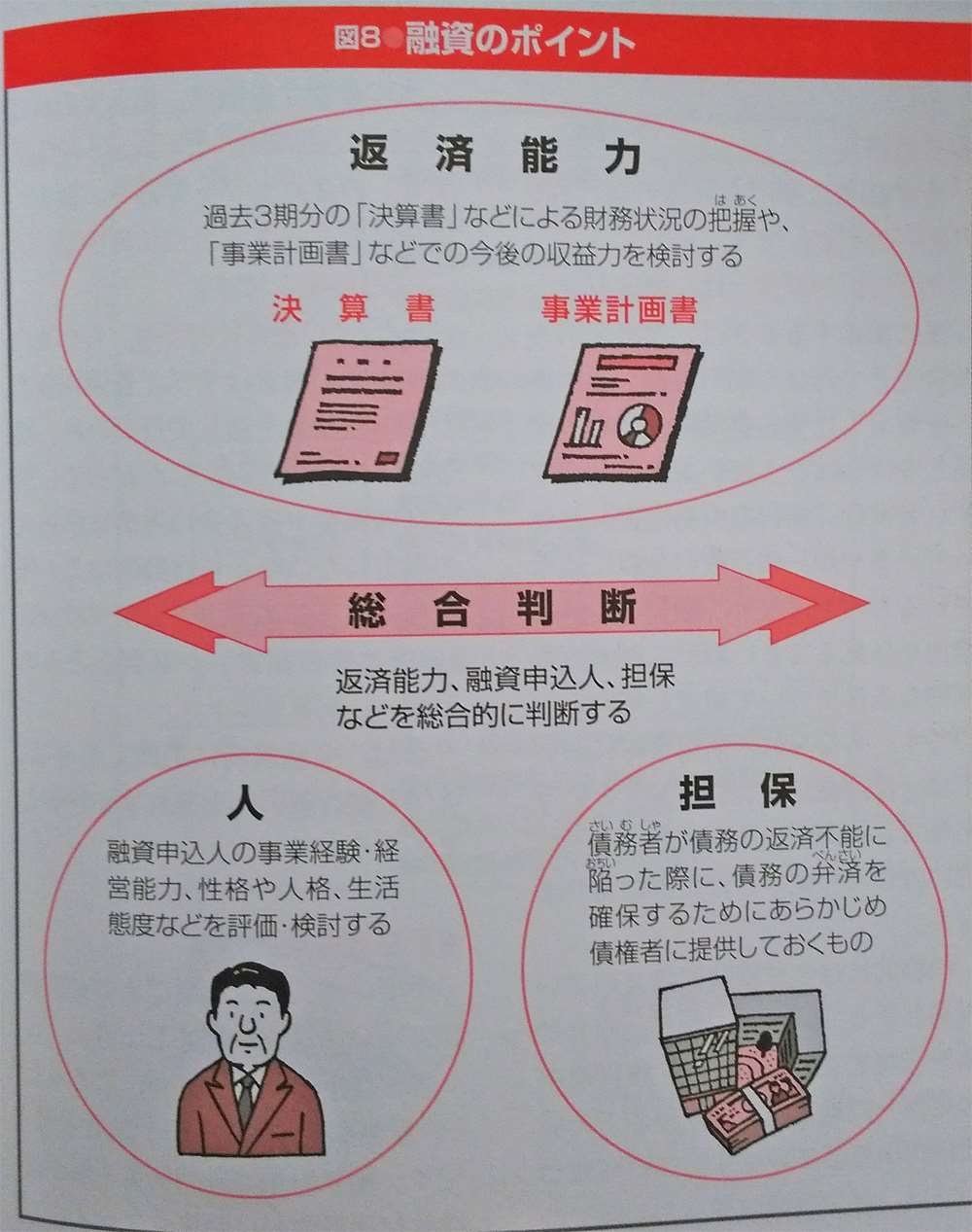

融資での重要ポイント

銀行は融資の申し込みを受けるとすぐに審査に入ります。

融資の決済がおりるかどうかを見極められる

わけですが、融資が実行されるかどうかの

1番大きなポイントは

返済能力

のところです。

融資申込者が提出した

- 決算書(3期分)

- 事業計画書

で財務状況や今後の収益力を審査します。

事業計画書は自社のアピールと審査の上での

融資の有効性の根拠を示すものとして重要です。

例えば、借入金の資金使途は設備資金の

申し込みであれば、

その設備が導入されることで生産力が

どの程度アップしてそれに伴って売り上

げがどの程度増え、収益はどれくらいに

増えるのかを、

希望的観測ではなくより現実的な

数字で銀行に伝える必要があります。

※クリックで拡大↓

銀行の審査についてはこちらでも詳しく解説しています。

↓

・融資の審査ではここが見られる 会社への融資基準の5原則

申込金額の妥当性

借入金の資金使途と実際に融資を受けたい

と希望する申込金額は合致しているのかも

検討されます。

必要以上の融資の申し込みは、返済能力

の妥当性にも影響してきます。

銀行が申込金額が必要以上に多いと判断

すれば申込金額の減額を提案してきます。

不動産などの担保

銀行からの融資の際に担保差し入れると、

融資の実行に有利な部分はあります。

特に金利設定においては、低い金利で

融資を受けられる可能性が高くなります。

しかし、過去において担保至上主義と言う

考えの下、貸し出しを実行して来た傾向は

今では少し違っています。

銀行や金融機関、貸金業などの団体は

今まで融資審査能力をおろそかにしてきた

傾向があると認識しています。

融資審査能力とは

融資審査能力とは融資を実行する基準は

担保に頼らなくとも、きちんとした約定返済

をできる融資先なのかどうか?

その見極めが最も重要であり、あくまでも

担保は万が一のためのリスク回避として

考えるべきというふうに変わっています。

ですので、担保があればどんな融資先でも

貸し出しを実行すると言う融資の乱発は

かなり減っています。

融資申込み人の判断

ここまで銀行の融資の審査において重要な

ポイントをいくつか挙げましたが、

それらとミックスして融資を申し込んだ人

の能力も重視されます。

また事業の経験や経営能力だけではなく、

性格や人格、生活態度などもしっかりと

見るようにされています。

責任感が強く信じよう重んずる人は

昔から敬意を評されるように、

今でも融資先の人物像としては

信頼の大きい融資申込み人として

扱われています。

では次に実際に銀行員として

勤め、事業融資の窓口にだずさ

わっていた方から、

事業資金で銀行の融資を受ける為のポイントやコツ

等についての解説を御覧ください。

(今の解説と重複する部分もありますが、

教科書には載っていないポイントも書いて

もらっています。)

元銀行員が教える運転資金・設備投資資金を銀行から借りる審査の必要書類でチェックされるポイント

個人事業主や会社法人が

銀行から融資を受けたい時、

審査で見られるポイントと

融資審査が受かりやすい

テクニックを具体的にご紹介します。

銀行での事業融資課で3年務めた

私の経験からお伝えします。

求められる提出書類

銀行が運転資金や設備投資資金を

融資する時は、

過去3年間の実績を基に審査します。(創業を除く)

個人であれば過去3年間の確定申告書、

法人であれば3期分の決算書です。

また、個人事業主であれば保証人を

求められる場合がほとんどで、

配偶者や一番近い親族の3年分の

確定申告書が求められます。

金融機関が審査するメインの項目

大きく2つです。

- 赤字ではないか

- 債務超過ではないか

そこから、赤字・債務超過である場合は、

その理由と解消見込、補完できる

追加情報(不動産担保・保証人など)を確認し、

細かく経常収支比率(3期連続100%を

下回っていないか)や、自己資本比率

(業歴・業種から見て十分か、10%~)

などの細部を見ていきます。

ここで見ているのは、「貸したお金が

返ってくるか」です。そのために健全な

財務内容か、企業の継続性を審査

しています。

また、大きな数字の変化(売上の

増減だけでなく在庫の増減などの

あらゆる変化)や、

同業他社と比較して大幅な相違

(回転期間が長い短い、利益率が

高い低いなど)がある場合は、

ヒアリングを行います。

特有の理由がある場合には、納得の

いく説明をすれば、金融機関内の

稟議書(りんぎしょ)にて考慮される

ので心配いりません。

融資を受ける為のコツ

融資をできるだけ受けるため

のコツとしては、

業績が下がってしまった期よりも、そこから

持ち直して少しでも回復した所で申し込む

ことです。

金融機関は過去の実績をもとに

審査をするので、事業計画は

判断の材料にはなりますが、

決定打にはなりません。

「回復している」という実績を

見せることが必要です。

期の途中であれば、試算表を

提出することで代替できます。

また、金融機関からの追加書類の

提出を求められた際には、なるべく

早く対応することで、

金融機関内で早い順番に審査を

受けることができますし、担当者の

心象も良いものとなります。

どこか財務体質に弱い部分があっても、

補完できるように求められるのが追加書類です。

年間を通じて融資が活発な月間

最後に、3月と9月は融資を受けやすい月です。

一般企業の売り上げにあたるものが、

金融機関の融資なので、営業担当者は

融資をしたいと思っています。

付き合いがない金融機関からゼロから

融資を受けるには、2~3ヶ月かかる

ことも多いので、

3月と9月を見据えて、12月と6月頃から

申し込みに行くといいでしょう。

ここまでは銀行から融資を受ける際の

流れや必要書類を深掘りしてきましたが、

万が一銀行からの融資が断られた、また

融資の継続を絶たれたといった会社の

資金繰りで危機に陥った時、

銀行以外の融資

を考えることで会社の資金繰りを

改善させることができます。

その方法を次に詳しく解説したいと思います。

個人事業主・法人が銀行から事業融資実行を受けるコツの1つ。複数の銀行と交渉する理由

同じ銀行でも、

法人の事業性融資の審査において、

判断基準の指標としている項目が

金融機関ごとに異なっていること

がかなり多くあります。

ですので、一方の銀行では事業融資を

受けられなかったが、他の銀行で申し込んで

見たら、融資を受けられた

という事例があります。

今回は「2つの事例」をご紹介します。

実質長期負債返済年数での審査判断項目があるかないか?

例えば以前私が勤めていた銀行では、

主に会社法人の融資の審査の際、

判断基準として取り入れていた数字

の中に、

「実質長期負債返済年数」

というものがありました。

実質長期負債返済年数の算式は、

(借入金-必要運転資金)÷キャッシュフロー

で求められます。

○参考

実質キャッシュ・フロー

実質キャッシュフロー(CF)は次の算式による。

この実質CFは、融資判断の重要要素です。

実質CF=①実質経常利益×60%+減価償却費

・ ①=経常利益-「一過性の収入(雑収入)」

・ 実質CFは、直近3期の平均値を採る

・ ①の60%=税前利益

実質長期負債返済年数

実質長期負債÷実質キャッシュフロー≦10年

※ 上記が10年以内に収まっていれば正常先

※ 実質CF(=税引き後利益+減価償却費)

で返済する借入金は、何年で返せるかを

見ます

※ 実質長期負債

=長短有利子負債+社債-正常運転資金

※ 正常運転資金

=正常売掛金 +正常在庫 -買掛金

[注] 正常運転資金は、利益から返済しなく

ても良いと考えるわけです。

この数字は返済年数が少ないほど、

優良な会社として判断される数字です。

業界・業種によって、基準年月は異なる

のですが、不動産業界以外は基本的に

10年以内に収まることが1つの基準でした。

しかし、この基準を

融資審査のポイントとして採用していない銀行

も実際にはあります。

ですので、「実質長期負債返済年数」

の数字が、10年以上の大幅な数字と

なってしまっていて、

- A銀行では融資を断られたけれど、

- B銀行ではこの数字を審査基準にされていなかった

ため、融資を受けられたということが

発生する場合があります。

従って1つの銀行で融資を受けられな

かった企業でも、複数の銀行に申し込んで

見ることはとても重要なプロセスとなります。

業界・業種別での審査の対応の違い

また、それぞれの銀行は各行で貸し出し

金額全体の「ポートフォリオ」を作成しています。

このポートフォリオとは、

全体の事業融資金額を業種ごとに数字を振り分ける設定

のことです。

このポートフォリオを作成している

理由は、1つの業界への融資が

偏らないようにするためです。

そのため、例えばA銀行では

不動産業界への融資を抑えめにしている方針をとっている、

B 銀行では

電子部品業界への融資を優先して多くする方針をとっている

というように、それぞれの銀行が業種

ごとに事業融資を積極的に行う・

行わないの計画が違うものになって

います。

もし事業融資を申し込む銀行の

方針との相性が悪かったため、

融資を受けられなかった場合でも、

他の銀行とは業種として相性が良かった

ため審査に通ったということともあります。

但し、この方針は、一般的には開示

されないため、事前に情報を把握する

のは難しいので、

やはり先ほどと同じように、1つの銀行で

断られた場合でも、別の銀行に申し込み

をして見て、相性を知ることがポイントと

なります。

ぜひ参考にしてみてください。

個人事業主・法人が覚えておきたい銀行で事業融資の審査返答を早くもらう方法

法人でも個人事業主でも両方に

当てはまる方法です。

営業担当者との関わり

銀行の営業担当は、いくつもの事業者の

融資相談・申し込みを抱えて同時並行で

進めています。

その中で、優先度を高く銀行内で

進めてもらえるように、営業担当に

認識してもらうことが大切です。

ただ、あまり急かしすぎると、資金繰りが

厳しいのかな?といった疑問を持たれて、

より精緻な審査を実施され

かえって時間がかかってしまうので、

どの程度プッシュするかは見極めが

必要です。

実際に以前銀行に勤務していて、

営業担当がこれをどうしても

最優先してほしいと言われれば、

融資課長も支店長も協力して

最優先で審査を進めるように

していました。

決裁権限が2種類ある

大きな金額(銀行や支店の大きさと

企業の業種と決算内容により違いが

出るが1企業への融資総額が1億円

以上など)

の融資の際には、支店の審査を経て

本店の審査が必要になります。

そのため時間がさらにかかるので、

急いでいるときは支店の権限内の

金額を融資申し込みするという

方法があります。

ですので、銀行で事業融資を申し込む

際に、「出来るだけ早く結果を教えて

もらえるため、融資額の違いはありますか?」

といったように質問をして見るのは効果的です。

あらかじめ求められるであろう書類を用意し提出する

融資審査には、決算書のほかに、「直近の

月次試算表」や融資目的の「請求書」

「契約書」などがケースバイケースで提出を

求められます。

とくに営業担当者が新人だと、

必要書類が後手後手になってっしまい、

2回3回と書類を取に来てもらうやりとり

をすることもあります。

アポイントの調整にも時間がとられて

しまいますし、その間は審査を進め

られないので、なるべく1度で済むように

書類をまとめて渡すという方法があります。

銀行から融資を断られた時の対策。できるだけ早くしかも借りやすい会社とは?

銀行からの貸しはがしや貸し渋りで、

融資を受けられない

といった状況になると、一気に会社の

資金繰りが悪くなるといった状況に

落ちる可能性が大きくなります。

貸し渋りでは、「手形のジャンプを断られた」

など、今後も続けて融資を受けられると

思っていた時に、突然の回収を迫られた

時は、

経営者はその準備を全く行っていないため、

資金繰りに頭を痛めてしまうと言うのが現実

でしょう。

まだまだ会社に体力があり、これからが勝負

という時に銀行から融資を断られた場合は、

運転資金、設備資金で銀行以外の

金融機関やノンバンクから融資の申込を

するといった対策があります。

特に今すぐ会社資金を調達したい場合、

民間会社のビジネスローン

がよく活用されています。

ネットを使って申し込みができるので、

割と手間をかけることなく申請ができ、

必要書類を送付すれば審査はすぐに

開始され、銀行よりも早く回答がきます。

会社の資金繰りの手助けになってくれる

メリットの大きい融資の方法です。

● 行政機関 >金融庁 >消費者庁 >国民生活センター ● 信用情報機関 >JICC >CIC >一般社団法人 全国銀行協会

● 金融業民間会社 >日本貸金業協会 >貸金業相談・紛争解決センター

ツイート

関連ページ

- 売掛金を担保に融資ができる会社3選。回収までの資金繰りに最適

- 事業経営では仕入れと売掛による収支ズレが起こりやすいものです。一時的な運転資金不足のときは売掛金を担保に融資を受けることも可能です。

- 不景気を乗り切る!倒産回避対策のポイントは?個人事業飲食店や会社経営

- 不景気になっても安定した売り上げや利益を上げる為にしておくこと、考えておくこととは?

- 個人事業主が税金を払えない。3つの原因と差し押さえ回避のたった1つの解決策

- 経費と生活費を区別しにくい個人事業主は、年度末や決算時期に来る税金や消費税の滞納が発生する可能性が多いのが事実です。原因と解決策を詳しく解説します。

- リスケジューリングで銀行に返済の延期・変更を交渉。リスケの方法を解説

- リスケとはリスケジューリングの略で、会社借金の返済の見直しのことです。リスケジュールとも呼ばれます。具体的な解説を紹介します。

- 銀行の借り入れの種類。個人・事業の形態の違い

- 会社・企業経営における融資を受ける場合、銀行の借り入れがあります。その形態や個人の借り入れとの違いについて解説しています。

- 銀行の融資の種類

- 会社の資金繰りで最もポピュラーな外部調達 として使われている銀行の融資の4つの種類 を詳しく解説します。

- 会社の倒産回避策 銀行から借り入れ・融資を受ける限度額を知る方法

- 企業や会社の資金繰りで借金や借り入れの金額はどこまでが安全なのか?その指標となるものは?

- 「事業融資の審査」はここがチェックポイント。ビジネスローン判断基準の5原則

- 金融機関や貸金業者が事業融資の時に審査をしている大きなポイントは5つあります。また、銀行での事業融資の申し込みに欠かせないコツなどをご紹介します。

- 手形のジャンプができにくくなったときの対策事例

- 銀行からの短期借入の手形貸付で手形のジャンプをしてくれないとき会社の資金繰りを助ける対策とは?

- 金融機関からの貸しはがし・貸し渋りの対策まとめ

- 会社・事業の資金繰りに関する貸しはがし・貸し渋りを受ける理由とその対策についてまとめています。

- 赤字の個人飲食店でも運転資金融資を調達できる1つの方法を提案

- 飲食店経営が赤字でも、運転資金の融資を簡単にあきらめる必要はありません。その理由や対策をご紹介します。

- 赤字寸前の美容室でも運転資金の融資を調達できる1つの方法を提案

- 美容室経営が赤字でも、運転資金融資をあきらめてしまう必要はありません。銀行以外で考える柔軟な対応策をご紹介します。

- つなぎ融資には2つの意味がある

- 運転資金と同等に使われるつなぎ融資という言葉はもう一つまったく違う意味で使われています。

- つなぎ融資を銀行以外で考えたときの金利手数料や審査の温度感

- ビジネスにおけるつなぎ融資が可能な金融機関は?銀行がダメな時でも、そこであきらめる必要はありません。もっとあるつなぎ融資が可能な機関を詳しく御紹介します。

- 人材採用の費用。助成金・補助金で資金調達の方法

- 新規人材の採用には高コストがかかります。具体的な数字や、資金調達のための助成金・補助金のご紹介です。

- 個人事業主・自営業が事業融資で生活費を助ける方法。月5万円短期ローンを緊急で申込み

- 個人事業主や自営業では、生活費となる収入が安定しない場合もあります。そんな時に短期間だけカードで融資を受けれるビジネス専用のローンがあります。

- 債務超過で銀行の融資を受けたい時の3つのポイント

- 事業経営が債務超過しているとき、銀行は融資をしてくれるのか?ベストなタイミングを見際めて申し込みを行うように。

- 業績悪化時の融資対策。メインバンク以外に1~2社のサブバンクとの取引が重要

- 事業を運営する代表者が設備投資などの融資を銀行に依頼する場合は、複数の銀行と取引して分散融資を考えておくことがポイントです。