個人飲食店経営者・個人事業主の方が赤字経営から立ち直る対策と運転資金確保のすすめ

飲食店の運転資金の「資金繰り」

の悩みを持つ経営者の方は非常に多くおられます。

このページでは個人経営の飲食店経営者、さらにあらゆるビジネスの中小個人事業主の方が、赤字になるときの原因や、その対策について解説します。

さらに、赤字の飲食店自営業の方でも融資を受けやすい「運転資金の調達方法」などについてのポイントを解説をしています。赤字の個人飲食店の方が、運転資金融資を銀行や信用金庫で受けるのは正直難しい面があります。

しかし、中には「高い融資率とスピードのある審査基準が低い金融機関」もあります。※重要なのは借り方です。

飲食店経営にとって運転資金は重要です。ぜひ融資を受ける際の目安にしてみてください。

最後まで読んでいただきますようお願いいたします。

みなさまこんにちは!このサイトを運営しています、「きゃっする」と申します。このページでは個人飲食店・個人事業主さまに多い運転資金の悩みについての解決方法を中心にお話ししていきますので是非参考にしてみてください。

日本の会社の7割が運転資金などを借金している

一見、自分以外の他の飲食店経営者を外から見ていると、

「あの飲食店は資金繰りがうまくいっているようだ」

と感じることがあるかもませんが、

実はその内情は、割と多くの個人飲食店の方が運転資金の工面には、大変な思いをされている方が多いのが実情です。

会社の7割は借金をしている

日本で赤字の法人会社や個人事業者はどれくらいあるかと申しますと、

全体の約7割ほどあると言われています。※2019年東京商工リサーチ「赤字法人率調査」より

半分以上の経営者が赤字決算をしています。

そして日本の会社の7割は、運転資金などの

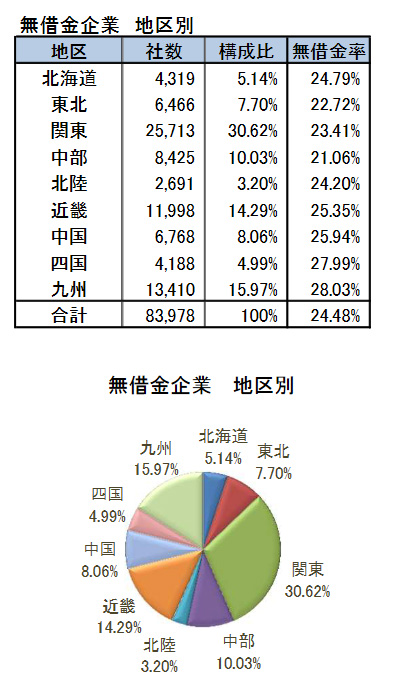

何らかの融資を受けています。※2019年東京商工リサーチ「全国の無借金企業調査」より

つまり借り入れ金です。

飲食店に限ってもやはり平均約7割のお店が赤字経営をしています。

無借金経営を目指すことに越したことはありません。

※無借金経営は全体の約3割

しかし借金をしていると税的優遇を受けられることもあり、一概に借金がないから有利というわけでもありません。

飲食店の赤字経営で一番困ること

個人経営の飲食店には、

- ラーメン屋

- パン屋

- レストラン

- 居酒屋

- 寿司屋

- 焼肉店

などその業種も比較的多いですが、いずれの方々でも、赤字経営になると最も困ることが、

運転資金の確保です。

ではここから、運転資金がショートしてしまう原因や対策を具体的にご紹介します。そしてその後に、運転資金の融資審査が高い確率で通過できる方法をご紹介します。

※ここでは「運転資金とは」については割愛します。詳しくは参考ページを御覧ください。↓

個人経営の飲食店が赤字になる原因と成功の対策

飲食店を営むお店が赤字に陥る場合、その原因の8割が、

売上減少

といわれています。

売上が減少すると、運転資金のやりくりも当然苦しくなってきます。

ですので、「売上減少による赤字」が「運転資金悪化の原因」であるなら解決策としては、

売上増加のために何をすればいいのか?を考えるべきでしょう。

しかし、これはどんな個人経営者・自営業者でも人から言われなくとも理解できることです。

個人事業主というのは自ら経営に携わる機会も多いので、必然的に

赤字の原因は売上減少が原因ということは自分の目で見えているしわかっているはずです。

運転資金が悪化すると、「運転資金調達のための融資」に考えに偏りがちです。しかしその前に、売上減少の理由を明確にし売上の増加させ赤字を解消することが先決です。

飲食店の売上を伸ばす条件には「飲食店経営を成功させる方法」を意識する必要があります。そのポイントをまとめてみました。

最新情報に敏感になる

飲食店の個人事業主や自営業者の売上が落ちる原因として、

「メニューの内容に新しさがない」為、お客様の要望を満たすことができていない場合があります。

世の中は常にトレンドな情報が生まれています。料理に関しても、やはり人気の流行はあります。

SNSなどの情報をチェックして、今人気の食材やメニューのチェックなど、常にアンテナを張っておくことで、トレンドが分かります。

それをメニューに取り入れれば、お客様の反応も良くなり、売上アップに貢献してくれます。

グルメ感覚が強くなり過ぎないようにする

メニューの考え方については、この後にも解説がありますが、

美味しさにこだわるあまり「単なるグルメ家」になってメニューを考えても、それが飲食店でお金を払うお客様にとって、要望が満たされていない場合があります。

人間関係を大事にする

飲食店の経営者は「メニュー」だけを考えていればいいのではありません。

人にサービスを提供するビジネスですから、お客様との関係を大事にする、そしてその関係を楽しみながら、

続けてお店に通ってもらえる関係を築き上げることも売上増加に繋がる大事なことです。

経営者は数字の根拠を意識する

いわゆる「どんぶり勘定」では、ロスをしている支払いや、正しい売上の数字を掴むことができず、

それが原因で、赤字に陥る場合もあります。

赤字になれば運転資金不足に陥り、融資を受ける必要性がでてきます。

これらは飲食店経営で成功するためのポイントのほんの一部のことです。

このように「飲食店の経営」とは個人であっても、必要な作業は法人会社・中小企業となんら変わりないものです。

出来る限りすべての作業を地道に続けて、利益を残していくことが、成功への道です。

「売上増加」には何をすればいい?

黒字経営の3割の飲食店はどのような経営や対策をしているのでしょうか?

それがわかれば、必然的に売上の増加を獲得することができるはずです。

飲食店で売上増加をさせるためには

たくさんのお客さんに店舗に来てもらうことです。

来客数を伸ばすことで売上を伸ばせます。

では、飲食店で来客数を増やすには何をすればいいのでしょうか?

以前私が「コンサルティング」をさせていただいた飲食店の個人経営者様には次のようなポイントを提案しました。

- チラシを作成して手にとってもらう

- ホームページで宣伝、ネットで口コミやメニューを拡散する

- 値段を安くする

- メニューを工夫する

- etc

これらの対策を約半年の時間をかけて構築していき、

まずはお客さんに店舗へ足を運んでもらう

というアクションをおこすようにすることを行いました。

さらにリピーターの数を増やすために改善をしていきます。

これらの努力は飲食店の売上の増加には不可欠なものです。

ですので、1つづつでも良いので

「強い意志を持って実行」することが大事です。

ただし、これらの対策を実行していくために1つだけどうしてもすぐに必要なものがあります。

それが運転資金です。

なぜ運転資金が必要か?

運転資金は売上が増加するまでの期間、赤字を補填するために必要です。

これを「つなぎ資金」ともいいます。

また、宣伝のチラシや雑誌の掲載、ホームページを作っていく対策には宣伝費がある程度必要になります。

自己資金が豊富にあれば、それを運転資金に使えばいいのですが、自己資金が豊富な個人事業主・自営業の飲食店経営者は少ないのが現実です。

資金繰りができるかできないか?で今の赤字の飲食店が生き残れるかどうか?が決まってきます。

これが現実と考えるべきです。

「運転資金を調達できない」とあきらめてしまえば、売上を増加する対策はほとんど実行できません。

また、じりじりと赤字は膨らんでいく可能性が大きいです。

運転資金融資を申し込む前に今の運営経費を見直してみる

「今まさに運転資金がショートする」

と言う場合なら、まず資金調達を優先的に考えるべきでしょう。

そうではなく「まだ少し余裕がある」という個人事業主や会社経営者なら、飲食店での運転経費(ランニングコスト)の計算の見直しをすることです。

個人飲食店に限らず、会社設立した飲食店であっても売上は現金で入ってきます。幸い売掛金が発生することはほとんどありません。

したがって、運転資金の融資を考える前にまず運転資金面の見直しに注目することである程度の余裕資金を調達できます。

変動費と固定費

飲食店の運営費の内訳は大きく分けると、次の2つに分類されます。

- 固定費・・・家賃・支払い経費・社員の給料等

- 変動費・・・食材や包材の原材料費・パート・アルバイトの人件費・水道光熱費・販促費等

固定費の見直し

まず、固定費を見直して経費削減できるところがないか?確認してください。

例えば、インターネットを使っているなら、プロバイダの料金比較をして安い会社を探してみる。

家賃交渉ができるなら、それもダメもとでやってみるのもいいです。その他「人件費」も固定費になります。※ただし人件費の場合についてはそう簡単には出来ないかもしれません。

固定費は、毎月ほぼ同じ経費なので売上が大きくなるにつれて割合が小さくなります。

あらゆる可能性を探してみてください。

変動費の見直しについて

「変動費の見直し」の多くは原材料費を対象とすることになるでしょう。

原材料費を小さくすれば、利益率は高くなります。

しかし、ただやみくもに料理の分量を減らしたり、食材の品質を落としたりすれば、お客さんの満足度が下がってしまいます。

ですので、原価率を下げる場合は、

その分調理法に一工夫することを行い、価値が下がらない、

むしろ価値が上がるようなメニューを開発することが大事です。

変動費は、名前の通り上下させやすい経費です。単に下げるのではなく、季節やイベントなどのタイミングで変化させてコントロールすることを考えてください。

運転資金融資を考える前に、コストの見直しをスピードをもって行なうことは重要な意味を持っています。

これらの考え方を元にして、運転資金の計算を見直してみてください。

運転資金の調達はどこでやればいい?銀行に断わられた時の資金確保

赤字がひどくてもう手も足もでないという状況であるなら、売上の増加を考えるより、「お店を閉めてしまう」ことを考えた方が得策の場合もあります。

しかし、自分が立ち上げたお店に大きな思いがあり、「絶対に続けていきたい」という強い意志があるなら、

今日、明日からでも売上を上げるための行動を起こして、

ピンチをチャンスに変えることも可能です。

先ほどもいいましたように、余裕資金がない場合は、まず資金を調達することが先決となります。

今ならまだ間に合う状況であるなら資金調達を積極的に考えてみることも得策のひとつです。

つまりつなぎ融資を受けるということです。

「3つの機関」で資金調達を検討する

飲食店を経営する個人事業主・自営業が、運転資金を調達するには次の3つの機関で考えましょう。

- 公的融資機関

- 銀行

- 民間融資会社

この3つの機関の詳細をご紹介します。

・公的融資機関

ここでは「日本政策金融公庫」のことです。

メリットとしては「金利が低い」という面があります。

デメリットとしては、審査が厳しい、審査期間が長い、提出書類が多い、煩雑等があります。

ではもう少し詳しく解説します。

銀行以外の事業性融資で考えられる制度としては、

日本政策金融公庫

があります。

日本政策金融公庫のメリット

金利が低いので、利息の支払が少ないというメリットがあります。

デメリット

審査申し込みの書類が煩雑ということが言えます。

銀行と同じくらい、あるいはそれより書類作成には時間がかかるかもしれません。

飲食店創業者向けの手引き

「日本政策金融公庫」は起業時・開業時の融資の種類が特に充実しています。創業時2年以内なら、多くの種類の新規創業者融資サービスがあります。

条件次第では、それらの融資を受けることができるかもしれません。

日本政策金融公庫の「創業の手引き」によると、開業時に注意しておくべきだった点のアンケート上位では、「自己資金が不足していた」と感じる個人事業主・自営業者が全体の約3割で一番多くなっています。

飲食店の自己資金の内訳には、「開業資金」「運転資金」が含まれます。「自己資金が足らなかった」と感じた理由は、まさに運転資金の調達ができていないことが原因です。

開業時の運転資金はいくらなのか?というと、約3か月分が相場となります。

・銀行

都市銀行や信用金庫などです。

メリットは金利がやや低い(日本政策金融公庫よりは高い)と言う面があります。

デメリットとしては、審査が厳しい、提出書類が多い、煩雑等があります。

銀行での事業性融資の申し込みで大事なポイントは、決めらた手順を実直に行うことです。

運転資金の融資を受けることで、事業での成功性がより高まることを数でしっかりとアピールできていないといけません。

それには、とにもかくにもまずは事業計画書の作成が肝になります。

もし、これから銀行への運転資金の融資の申し込みを行うのであれば、

再度、内容を見直して銀行に対して完璧にアピールポイントを提案できているのか?を確認してみてください。

「事業計画書の書き方」については次のページが参考になります。↓

銀行は金融機関である以上、個人事業主や自営業者、中小企業がお金を借りることは可能です。

しかしながらこの後紹介する「民間貸金業者」と異なる点として、融資の際に担保や保証人を付けることを要求してくる場合があります。日本政策金融公庫についても担保・保証人を求めてくる場合があります。

担保や保証人を付ける理由として、貸金業者に比べて金利水準が低く、中長期融資を行うことから、

特に運転資金などの事業資金融資の場合、融資申込者に返済能力があるかの確認をしっかりと見てきます。

銀行により異なる審査内容ですが、信用調査機関を通じ、高い水準での貸し出し審査を行い、担保や保証人設定が必要であれば、条件に入れて貸し出しを実行します。

不動産を持っていれば、担保に差し入れることを要求してくる場合も普通にあります。

不動産担保の場合、保証人の設定をするときのように、周りの人に同意を求める煩わしさがなく書類上だけでの作業で担保設定ができます。

ただし注意点として、借入返済ができない時はすみやかに担保物件を競売に掛けられてしまいます。

個人の自宅などを担保にした場合、住む家がなくなり次の住む場所を探さなければならなくなりますので、不動産担保を活用する場合は十分検討して判断してください。

第三者の保証人設定の場合は、貸し倒れをすれば当然返済責任が保証人に回ってしまいますので、多大な迷惑をかけることになります。

担保・保証人を付ける場合は、専門家に事前に相談して計画を立てておきましょう。

助成金や補助金を受けられる条件を探してみる

主に「人材の確保」に関する資金調達の制度です。人件費も運転資金に含まれます。

コロナ禍の影響を受けた飲食店事業者等を対象にした、運転資金等の資金繰りの支援制度もあります。

現実的にローン審査通過が厳しい2つの機関

- 公的融資機関

- 銀行

この2つの機関は金利が低く、利息が安いメリットがある分、審査基準が高く審査に通らないことが多いのは事実です。

三菱UFJ銀行などの大手メガバンクにも「ビジネスローン」というサービス名の事業性融資は存在します。

しかし小規模・個人経営の飲食店事業者に対しての審査のハードルは非常に高いと言えます。

元金融機関の職員の方がその経験から見解を示しています。↓

さらに、この2つの金融機関で何ヶ月分かの運転資金の調達を考える場合、「赤字決算」であればほぼ融資の審査は通過することができないと考えて間違いないでしょう。

飲食店経営が運転資金の融資を銀行や公的金融機関から受けたい場合に

- 審査が通らなかった・・

- 担保を要求されたので後のことが心配

そんな時にどうすればいいのか?の対策ポイントをアドバイスします。

銀行や日本政策金融公庫以外でも、運転資金融資に当たるビジネスローンのサービスがあります。

「赤字決算」もしくは「わずかな利益しかない」決算を前提に運転資金の融資を受けることが銀行では難しいのが現実です。

そこで「無担保・無保証のATMカード型のビジネスローンの活用」を検討してみてください。

飲食店の場合はほとんどが「現金商売」ですから、「収支のズレ」(売上代金入金より先に仕入れ代金支払いを行うような、入出金逆転の状況)の期間は短いわけですが、

(つまり売掛金が発生しにくい)

飲食店の業種によっては「収支ズレ」が発生し、約3か月程度の期間の運転資金の確保が必要な場合もあるはずです。

そんな飲食店経営者でも頼りにできる「ビジネスローン」があります。

急を有する方は迷わずまずは、この1社に申し込みをして融資を受けてください。

次にご紹介する「民間のビジネスローン」の活用が、飲食店経営者の運転資金融資に最も実用的な方法になります。

・民間融資会社

銀行以外のいわゆる「ビジネスローン・事業者ローン」とよばれる融資会社です。

メリットとしては、国民生活金融公庫、銀行で融資を断られ不安だった方も、ローン審査に通った方が多数ある、必要書類が少ない、ローン審査時間が短い(早い場合は申し込み当日に融資も可能)

デメリットとしては、「金利が高い」という面があります。

※実際にどの民間ビジネスローン会社がいいのか?については

もう少し後に解説がありますので、読み進めてみてください。

「個人の借り入れ」と「事業資金の借り入れ」の2つの枠

個人事業者でも株式等の会社経営者でも、融資を受ける形態として

- 個人の融資

- 事業融資

の2つのタイプがあります。

個人の融資では、融資を受ける当事者の職業や年収などが審査のポイントとなります。

事業融資では、お店や会社の成績が審査のポイントとなります。

もちろん個人飲食店を経営されている場合でも事業者ローンを利用することが可能です。

融資限度額も個人性と事業性の2つで別枠がある

あくまでも一例ですが、

たとえば、個人で借金があって、限度額いっぱいに借りていても、

個人飲食店を営んでいれば、

事業者ローンビジネスローンを個人とは別途借りる

ことができます。

融資を行う機関や民間会社では個人の融資と事業の融資の審査は別と考えて行われます。

ただし、あくまでも融資の審査では、

国が法律で決めている、「信用情報」

(借り入れ債務者が必ず登録される借り入れ状況の有無や借り入れ額の概要)を見て審査されるので、

事業性融資だからといって個人の借り入れ金がまったく影響しないとは言い切れません。

しかし、はじめからあきらめる必要はなく、手順どおり申し込みをすれば、

個人の借入れがあっても、事業融資を受けられる可能性は十分にあります。

仮にダメな場合でも、デメリットは何もありません。

単純に「審査が通らなかった」という通知をされるだけです。

事業ローン・ビジネスローンのメリットは最大限に活かせる

審査に関しては、飲食店での資金調達ですので、

ビジネスローンの方が審査通りやすいはずです。

さらに融資条件のハードルを低くするには、

無担保・無保証

で借りられるところを選ぶことです。

メリットとしては審査完了と融資される日が早いという点があります。

担保が必要・保証人が必要

の両方、またはどちらかが必須の場合、

金利がやや低いというメリットはありますが、

万が一の時は担保物件は取られます。

また、担保物件がない場合は不可です。

保証人が必要な場合は、当事者以外の

誰かにお願いして保証人になってもらう

必要がありますので、

万が一の時はその人に責任が生じ、

迷惑をかけてしまうことになります。

追加融資も可能

借り入れ限度額内なら追加融資も可能です。飲食店の運転資金の調達が必要に応じて借り入れ・返済できるサービスになります。

このページの一番最後に、

ビジネスローンで無担保・無保証で一番融資を受けられる可能性の高い

会社の紹介がありますので、

必ず最後まで読んでください。

すぐに見たい方はこちら↓

まとめ

赤字経営の個人事業主や中小会社法人の場合、日本政策金融公庫や銀行からの運転資金融資の確保は苦心する場合が多いです。

その場合の考え方としては、まず「つなぎ資金」として、AGビジネスサポートのような民間融資会社から借り入れを行なう方法を考えてください。

どのくらいの期間の運転資金融資が必要か?を計算して計画的に融資を受けてください。

事業運営が軌道に乗れば、事業計画書を作成して低金利の運転資金融資に借り換えをする方法もできます。

これらのポイント解説を目安にして、運転資金の融資を考えてみてください。

腕のいい飲食店経営者ほど赤字に陥りやすい

私は京都を拠点にして経営コンサル

ティングをさせていただいていますが、

地元にある某有名大手出版社

(飲食店などの広告掲載雑誌の

製作会社で全国でも有名です)

の社長から、

生き残れない飲食店のパターン

のお話を聞いたことがあります。

この出版社は

「一度行ってみたい京都の美味しい飲食店」

というような、飲食店やレジャー施設などの

紹介(広告の掲載)の相談や取材

を数千店と行ってきています。

それゆえに、

赤字で困っている飲食店経営者の方の特徴が

あることをよくわかっておられます。

それを聞くと

メニューの味や料理の腕に自信がある方

が多いそうです。

そういう飲食店経営者は、

「うちは美味しいんだからお客さんは必ず来る」

とたかをくくっている方が多いそうです。

ですので、「宣伝・広報」ということに

あまり力を入れないのです。

考えてみてください。たとえば1つの都市に

飲食店というお店は何件あるでしょうか?

かなりの数があるはずです。

しかも、今の時代「味がまずい」お店

というのはほとんどありません。

すべてで味のレベルは上がっています。

そもそも、美味しくないのにお店を出す

というのは論外です。

そんな競争の激しい状況から、

1人のユーザーが飲食店を選ぶとき、

多くてもせいぜい、4,5件の程度の情報

の中から選んでいます。

宣伝に一生懸命のお店は、少しでも

多く、限られた枠の中に入っていくことが

できるので、

どんどんとお客さんに認知されていき、

お客さんから

気になるから一度食べに行ってみようか

という候補に選ばれる可能性が絶対的に

高いのです。

一度きてもらえれば、

- 料理がとてもうまいね

- お店の雰囲気が大好き

- 料理の内容の割にプライスが安いね

など、経営者が思っていなかった

魅力なども含めて発見をしてもらい、

リピーターとしてまた来てくれます。

しかし、宣伝がうまくできていない

飲食店がたどる道はほとんどのお店が

気づかれることもなく、一度も

来店されることもなく埋もれていきます。

お客さんにお店の場所も味も、雰囲気も

認知されないまま、消えていってしまいます。

売上をアップさせて赤字をなくし、

さらに黒字経営に変えていくためには、

お店の宣伝

というものはとても大事なのです。

「料理が旨い、安い」

今の時代は、

1つや2つのことの魅力だけで、

すべてがうまくいくものではありません。

赤字経営からの脱出は

複数の対策と宣伝

と

それが確立できるまでの上手な資金繰り

をすることが重要な意味を持っています。

これは飲食店以外のビジネスでも、

共通することが多い条件でもあります。

このことはぜひ覚えておいてくださいませ。

ここまで、赤字飲食店が黒字になるための

必要な対策と、運転資金の調達方法

を解説させていただきました。

最後に資金調達をより早く、スムーズに

行えるために、

私が最も審査に通り融資を受けやすい

ビジネスローン会社を御紹介させて

いただきます。

金利やメリットなど詳しく解説が

ありますのでこちらをご覧ください。

↓

手間と時間はかかる「日本政策金融公庫」で融資の審査

ここまでお話しした通り、

運転資金繰りに困ることは個人事業主である以上珍しくありません。

むしろ、どう乗り切って行くかが、事業主に求められる大切な資質です。

運転資金確保にはいくつかの種類がありますが、

「低金利」で借りることを望むなら、日本政策金融公庫に助けてもらう方法もあります。

日本政策金融公庫の融資のメリット

まず融資金利が低いという点が挙げられます。さらに「開業資金」の融資にも対応するサービスがいくつかあります。

日本政策金融公庫の融資のデメリット

比較的融資の審査が通りにくい。。

という点があります。一度融資を断られると、

その後の他の金融機関での融資申し込み

がおっくうになり、何もできないまま廃業、破産

となるケースもあります。

できれば「審査に落ちる」という体験はして

ほしくはないのですが、

もし、どうしても低金利で借りたいことを

最優先されるなら、「日本政策金融公庫」

での運転資金の申し込みをしてみてください。

審査に通るためのコツ

資金繰りは経験で学んでいけば良いこと

ですが、いくつかの知識を駆使したテクニック

を学んでおくことは必要です。

資金繰りの視点からは、返済原資が最も

重要となります。十分な利益が出てるなら

融資は通りますし、そもそも資金繰りに

窮してませんよね。

困っているときに融資してもらうためには

返済原資を示すことです。

ここで暦年贈与制度を活用しましょう。

事業主あるいは事業主の配偶者は、

被相続人予定者から年間110万円

まで非課税で贈与を受けられます。

月にすると9万円強です。

これを利用している事業主の世帯が

入金を数ヶ月された通帳を示せば、

これだけの返済能力があるとみてもらえます。

個人事業主夫婦で考えれば

4.5万円ずつで構いません。祖父母も該当します。

この方法がなぜそんなに良いのでしょうか。

それは、個人事業主及びその配偶者は

収入が不安定とみられて融資を渋られる

からです。

その点この制度からの生前贈与は被相続人

の財産及び与信を実質、相続人つまり

個人事業主夫婦が利用できるということです。

贈与契約書を交わし、きちんとこの制度を

使うことはごく自然な行いです。

この程度の額なら多くの場合、親に余裕が

あってもおそらくなくても生前贈与を非課税

で受けられます。

そして、個人事業で成功して文字通り出世

払いすることも日常生活費の範囲なので

非課税でできるということです。

同じ考え方を祖父母まで適用できます。

全員生きていれば個人事業主夫婦以外

になんと12人の財産、与信を視野に入れられます。

但し、この方法は前提として、「現在資金繰りに窮して

いるがやがて乗り越えて十分な利益をだす個人

事業主になる。」があるのは当然と考えて下さい。

飲食店以外でも赤字でも申し込み可能。無担保・ATMで借り入れ返済できる最短即日融資のビジネスローンとは?

会社経営者や個人事業主が頭を痛める運転資金の不足。

一時的に少額・中規模の融資を銀行に断わられた時、おすすめできるノンバンクのビジネスローン1社をご紹介します。

審査が通ることを優先した場合のファイナルアンサーです。

審査結果を早く知ることができ、しかも最短1日程度で運転資金融資を受けたい方に最適なビジネスローンです。

決算内容だけのローン審査ではありません。事業規模や赤字・債務超過だけを取り上げて判断する銀行とは違った審査基準ポリシーがあります。

「AGビジネスサポート」は個人飲食店や個人事業経営者にとって多くのメリットがあります。↓

昨今はコロナ禍の影響で運転資金や設備資金の融資で苦労されている方も多いかと思います。コロナ禍が収束するまでの期間として、まずはつなぎ融資として、ビジネスローンで対応してみてください。

開業時の開業資金の目安

飲食店開業時の資金は、すでに飲食店経営をしている時の資金費用とはまったく別の考え方が必要です。

飲食店開業時には、次のような費用がかかります。

- テナントの家賃

- 什器や家具

- 内装費用

飲食店開業!どこから融資を受ける? #創業手帳 http://t.co/asZbfysfV0

— 創業手帳📘起業家向けの無料ガイドブック【170万部突破】 (@sogyotecho) October 8, 2014

飲食店の開業資金の融資はスピード感を重視しましょう。 pic.twitter.com/aAJ48Ndepw

※動画解説【飲食店開業資金と運転資金】具体的な数字、公開します!

開業時にこれらの資金の確保ができれば一安心できるのですが、実際に飲食店がスタートするのはこの後です。

運転資金の目安

「開業資金の金額」については、店舗の規模感によってかなり差がでてくるでしょう。しかし、運転資金の目安は「毎月の固定費を何ヶ月分資金確保しておくか?」でシュミレーションできます。

個人事業主・自営業の飲食店開業時の運転資金の目安は、毎月かかる固定費の約6ヵ月分以上の資金調達を考えておくのが理想です。

開業当初は、常連のお客さんを期待できない場合が多いはずです。「認知度」を上げる期間中の運転資金は確保しておくべきです。

開業時にかかる資金を準備でき念願の飲食店をオープンできても、運転資金が枯渇すれば経営を続けることが困難になります。

特に開業時はこの運転資金の確保を忘れがちになるので、しっかりと認識しておいてください。

運転資金融資のよくある質問と回答

まとめとしてもう一度運転資金融資に関するポイントをFAQ形式でまとめました。

公的融資機関・銀行・民間融資会社の3つですが、一番早くて借りやすいのが民間融資会社です。※即日融資が可能な会社はこちら

赤字決算でも運転資金融資の申し込みが可能な会社があります。※詳しくはこちら

多くのお客さんにお店に来てもらうために実施できる方法をご紹介します。※詳しくはこちら

変動費と固定費をリストアップして見直しを行います。※詳しくはこちら

最後までご覧いただきありがとうございます。

● 行政機関 >金融庁 >消費者庁 >国民生活センター ● 信用情報機関 >JICC >CIC >一般社団法人 全国銀行協会

● 金融業民間会社 >日本貸金業協会 >貸金業相談・紛争解決センター

ツイート

関連ページ

- 売掛金を担保に融資ができる会社3選。回収までの資金繰りに最適

- 事業経営では仕入れと売掛による収支ズレが起こりやすいものです。一時的な運転資金不足のときは売掛金を担保に融資を受けることも可能です。

- 不景気を乗り切る!倒産回避対策のポイントは?個人事業飲食店や会社経営

- 不景気になっても安定した売り上げや利益を上げる為にしておくこと、考えておくこととは?

- 個人事業主が税金を払えない。3つの原因と差し押さえ回避のたった1つの解決策

- 経費と生活費を区別しにくい個人事業主は、年度末や決算時期に来る税金や消費税の滞納が発生する可能性が多いのが事実です。原因と解決策を詳しく解説します。

- リスケジューリングで銀行に返済の延期・変更を交渉。リスケの方法を解説

- リスケとはリスケジューリングの略で、会社借金の返済の見直しのことです。リスケジュールとも呼ばれます。具体的な解説を紹介します。

- 銀行の借り入れの種類。個人・事業の形態の違い

- 会社・企業経営における融資を受ける場合、銀行の借り入れがあります。その形態や個人の借り入れとの違いについて解説しています。

- 銀行の融資の種類

- 会社の資金繰りで最もポピュラーな外部調達 として使われている銀行の融資の4つの種類 を詳しく解説します。

- 会社の倒産回避策 銀行から借り入れ・融資を受ける限度額を知る方法

- 企業や会社の資金繰りで借金や借り入れの金額はどこまでが安全なのか?その指標となるものは?

- 「事業融資の審査」はここがチェックポイント。ビジネスローン判断基準の5原則

- 金融機関や貸金業者が事業融資の時に審査をしている大きなポイントは5つあります。また、銀行での事業融資の申し込みに欠かせないコツなどをご紹介します。

- 手形のジャンプができにくくなったときの対策事例

- 銀行からの短期借入の手形貸付で手形のジャンプをしてくれないとき会社の資金繰りを助ける対策とは?

- 金融機関からの貸しはがし・貸し渋りの対策まとめ

- 会社・事業の資金繰りに関する貸しはがし・貸し渋りを受ける理由とその対策についてまとめています。

- 個人事業主・法人が銀行から融資を受ける重要ポイントや融資の流れ・必要書類

- 会社・事業の資金繰りにおける銀行や金融機関から融資を受ける際の流れ・手順や、融資実行までの重要なポイント、必要書類などを深掘りしています。

- 赤字寸前の美容室でも運転資金の融資を調達できる1つの方法を提案

- 美容室経営が赤字でも、運転資金融資をあきらめてしまう必要はありません。銀行以外で考える柔軟な対応策をご紹介します。

- つなぎ融資には2つの意味がある

- 運転資金と同等に使われるつなぎ融資という言葉はもう一つまったく違う意味で使われています。

- つなぎ融資を銀行以外で考えたときの金利手数料や審査の温度感

- ビジネスにおけるつなぎ融資が可能な金融機関は?銀行がダメな時でも、そこであきらめる必要はありません。もっとあるつなぎ融資が可能な機関を詳しく御紹介します。

- 人材採用の費用。助成金・補助金で資金調達の方法

- 新規人材の採用には高コストがかかります。具体的な数字や、資金調達のための助成金・補助金のご紹介です。

- 個人事業主・自営業が事業融資で生活費を助ける方法。月5万円短期ローンを緊急で申込み

- 個人事業主や自営業では、生活費となる収入が安定しない場合もあります。そんな時に短期間だけカードで融資を受けれるビジネス専用のローンがあります。

- 債務超過で銀行の融資を受けたい時の3つのポイント

- 事業経営が債務超過しているとき、銀行は融資をしてくれるのか?ベストなタイミングを見際めて申し込みを行うように。

- 業績悪化時の融資対策。メインバンク以外に1~2社のサブバンクとの取引が重要

- 事業を運営する代表者が設備投資などの融資を銀行に依頼する場合は、複数の銀行と取引して分散融資を考えておくことがポイントです。