ビジネスローンで個人事業主・自営業がお金借りる方法

運転資金などの事業資金の融資は事業性融資です。

個人向け融資とはまた違ったサービスです。

個人事業主や自営業の方がお金借りる方法について、

知っておくべき知識をご紹介します。

個人事業主や自営業の方がお金借りるための申し込みをするなら次の3つの選択肢があります。

- 日本政策金融公庫

- 銀行

- ノンバンクのビジネスローン会社(あまり知られていない)

それぞれに特徴あり、これらの中で、個人事業主や自営業がお金借りるならどこを選ぶべきか?

をわかりやすく解説しています。

ぜひ最後まで読んでください。

みなさまこんにちは!このサイトを運営しています、「きゃっする」と申します。このページでは「個人事業主や自営業の方がビジネスローンなどでお金借りる」シーンについて、最もおすすめできる金融機関を2タイプご紹介します。最終的にどこを選べばいいのか?手ほどきを書いています。是非参考に読んでみてください。

●このページの目次

・「個人事業主・自営業が事業性融資のお金借りる」は銀行以外のビジネスローンなら可能性大

・「個人事業主・自営業がお金借りる」よくある質問と回答FAQ

〇ビジネスローン・事業融資豆知識

・「個人事業主・自営業が銀行からお金借りる」は期待できるのか?

ビジネス経営で個人事業主・自営業がお金借りる必要性とは

日本では実に7割の会社が「借金」をしているそうです。

なんと半分以上です。

このように中小企業であっても個人事業主・自営業者であっても、

「運転資金や事業資金のお金借りる」の必要性は高いのです。

無借金で経営している会社は約3割あるわけですが、そこを目指すという意識はとても大事です。

意識しないといつまで経っても無借金経営は実現しないでしょう。

しかし、「融資で資金調達をして事業を拡大したい」と考える経営者は、

積極的に「お金を借りたい」と思っています。

税金の支払いのため借金をすることも

事業拡大や安定を図る事以外にも、「個人事業主・自営業の方がお金借りる」が必要なシーンもあります。

たとえば個人事業主や自営業の方が事業で利益を出せば、所得税といった税金が課税されます。

利益額が大きくなれば、20%~の税金の支払いが必要です。さらに「消費税」についても、期限に確定申告にて納税しなければなりません。※節税対策もしっかり行ないましょう。

運転資金や売掛金、設備投資費などの経費も捻出し、それとは別に税金を収めるのです。

「納税のために銀行からお金借りる」という必要がある場合も少なくないのです。

このように現実的には借入なしでは資金繰りが苦しくなる場合があります。

したがって個人事業主や自営業の方、会社経営者の方が事業資金でお金を借りるための最低限のポイントを抑えておくことは非常に有効です。

では次に一番お金の扱いが多い「銀行」の事業性融資について解説します。

個人事業主・自営業が銀行でお金借りることが難しい理由

「個人事業主・自営業の方が銀行からお金借りる」の現状を解説します。

事業融資ならまず銀行ですが・・

お金のやり取りと言えばまず頭に思い浮かべるのが銀行です。

銀行は、「預金・融資・専門ローン」など、お金に関するあらゆるサービスを提供しています。

そして、ビジネスローンのような「事業性融資」のサービスも、どの銀行でもほぼサービスを提供しています。

ところが個人事業主・自営業の方が銀行から事業融資を受けるには厳しい現実もあります。

銀行は雨の降っているときに傘を貸してくれない

この言葉の意味は、「事業が順調な時はお金を貸してくれるけど、業績が悪くなって事業主が本当にお金借りるを希望したいときは、リスクを恐れて融資をしてくれない」という意味です。

小規模な個人事業主・自営業にとっては、こういった事例はよくあると言われています。

決算書の有無

個人事業主・自営業の方が銀行で事業性融資を受けようと思うなら、「事業に対して返済の根拠のある書類の提出」が必要です。

法人である大企業や中小企業は税理士が作成した決算書が用意できます。

この書類は事業性融資でのローン審査でチェックされる書類として最も信用が高く重要視されます。

勘定科目による仕訳の分類がきちっとされており、損益計算書と貸借対照表の数字に対しても明細書が添付されています。

これにより、銀行は財務内容の分析を正確に行うことができます。

しかし小規模な個人事業主や自営業の場合は、白色申告で確定申告をされている方も多くおられます。お金を借りる審査に重要となる細かい内容が記されておらず、把握することが難しいのが現状です。

さらに、事業性融資でお金を借りる場合、提出書類として「事業計画書」の提出義務が必ずあります。

この内容次第では、「ビジネスの将来性」において「有望である」と判断されず、ローン審査に通らないことが多々あるわけです。

小規模な個人事業主・自営業の方は、将来性のある事業計画の数字などを書類にまとめることがなかなかできないという現状の方が多くおられます。

さらに銀行では、個人事業主・会社経営者に関わらず事業融資の審査では次のような基準を持っています。

「資金使途」が生活費と混同しやすい

「個人事業主・自営業が銀行からお金借りる」にあたって、貸し手である金融機関が最も気にする点の1つとして、「資金使途」があります。

事業ローンとは、機械や営業車などの「設備資金」、あるいは「運転資金」として、事業融資を実行することにより、事業が大きくなり、発展ができるとの計画があるときに融資を行えるものです。

その結果、銀行は「個人事業主・自営業の方の売上が上がり利益が増えれば順調に返済をしてくれる」と考えます。

金融機関は事業の安定・拡大のエビデンスをチェックします。。

一方、事業ローンとして借りたお金が、万一、事業と関係の無い所に使われてしまうと、返済されない恐れがあります。

マイカーや生活費、趣味やギャンブルなどプライベートなことは売上や利益を生みません。お金を生まないところに事業ローンが使われてしまうとリスクが大きくなります。

金融機関は事業資金が生活費につかわれないよう、資金使途について詳しくローンの審査をしています。

事業融資の対象の種類とローン審査のハードル

「個人事業主や自営業、会社経営が銀行からお金借りる」場合、経費によって目的が変わってきます。事業の経費というのは「設備資金」や「運転資金」で分かれます。これらの経費目的のローン審査では、次のような項目をチェックしています。

設備資金

機械や車、工場事務所など形があるものに使われる経費です。

この場合、機械設備などは事業に使われるものとして誰の目にも明らかなのですが、車や建物などは事業用か生活用なのか曖昧な部分があります。

よってローンが本当に事業用に間違いがないかチェックを行います。

車

トラックなど事業用として判りやすいものなら問題ないのですが、自家用車などは事業に使われるかどうか判断が曖昧です。

例えば、事業ローンで外車を買うなどのケースはローン審査に通らない可能性があります。

建物

建物1棟を社屋として買うなら事業資金として問題ありません。しかし自宅の一室を事務所にリフォームするローン等は、その床面積に相当する部分しか事業ローンの対象になりません。

運転資金

設備資金と違い、運転資金は形がありませんから、設備資金以上に審査が厳しいです。

具体的には、確定申告書から年間の材料仕入額や売掛期間、経費支払額をみて、事業規模を調査し、借入上限額が決定します。

よって日銭の入る商売や、手間賃収入の加工業者など、手元にお金が残る業種などは運転資金が不要として審査されます。

外見上、運転資金が不要、あるいは他社で既に借りているにも関わらず申込みがあれば、それは生活費を補うためのローンではないか?とチェックが入ってしまいます。

個人事業主・自営業が融資を銀行から借りるための最低条件

金融機関のチェックポイント

金融機関はローン審査においで確定申告書を使います。確定申告書は法人で言う決算書にあたります。

銀行で初めて事業融資の申し込みをする場合、確定申告書は1年でなく、原則3年分を提出しなければなりません。

※2年分の場合もあります。

金融機関は3年分の確定申告書を横に並べ比較しながら精査します。

業績に変化がないか、不自然な点が無いか等をチェックするのです。

売上が多いだけではダメ

よく「年商●億」と大きな個人事業のケースもあります。年商とは年間の売上のことです。しかしローンの審査では売上よりも利益が重要です。

いくら毎年売上が増加していても利益が少ないのなら、安売りばかりで利益が伴っていない可能性があります。

大事なのはあくまで利益なのです。

利益の考え方

利益とは確定申告書で言うと「所得」の欄です。

この所得に減価償却費を足したものがキャッシュフローです。このキャッシュフローの中から返済をしていくことになるので、キャッシュフローよりも返済が多い場合、危険な事業主と判断されます。

金融機関はどのように審査するのか

金融機関はまず資金使途が健全かどうか審査します。設備資金であれば、ちゃんと事業用の車であるか、

運転資金であれば、生活費に流れないか、キャッシュフローや他社の借入状況などをチェックします。

その上で事業規模・利益水準を勘案して借入限度額を計算します。

もし赤字であれば理論上返済不可能と判断され、審査は厳しいものになります。

サラリーマンとちがい、自営業者は商売の状況によって収入が安定しません。よって金融機関は自営業者はリスクが高いと見ています。

自営業者は、設備資金・運転資金ともに、ローンを借りるにあたっては、毎年利益を計上して、金融機関にローンを借りた後の事業の見通しをしっかり説明することが重要なのです。

このように、今回の対象となる「個人事業主・自営業」の場合、ビジネスの将来性や資金使途の明確かとかを言われてしまうと、

個人事業主・自営業が銀行での事業融資を得られるためには、かなりハードルが高くなるのです。

また「ローン審査に時間がかかる」ので、急いで融資を受けたいというときは、まったく機動力が期待できません。

このような理由で、個人事業主や自営業の方がお金を借りたいときに、銀行のビジネスローンの申し込みをしても、「ローン審査に通りにくい」と言えるわけです。

銀行の事業性融資の場合、株式会社のような「事業としてのバックボーン」が明確で、売り上げ・利益の大きな数字がある会社が実質対象となるケースが見られます。

事業性融資と言えば、もう1機関、良く知られているのが、「日本政策金融公庫」です。

次のこの機関の内容について解説していきます。

起業・開業向け向け日本政策金融公庫融資のサポート

個人事業主・自営業が起業・開業における融資や借入を行いたのであれば、

開業数年後の運転資金などの融資・借入とは別の見方を考えることができます。

事業融資を個人事業主・自営業が申し込む場合に多い考えとして、

- 銀行しか融資の申し込みができない

- 銀行以外の選択肢は少ない

- 金利面では多少多く払う必要がある

といったようなネガティブな考えを持つ方がいます。

しかし、結論から言いますと、

まず検討するべき金融機関は、銀行以外で、しかも金利利息が低い・安い、

日本政策金融公庫

という国の機関の事業融資の申し込みを考えるべきです。

日本政策金融公庫とは?

国が管理している政府系金融機関です。

株式会社日本政策金融公庫法に基づいて2008年10月1日付で設立された財務省所管の特殊会社。日本に5つある政策金融機関(政府系金融機関)の一つである 日本政策金融公庫 - Wikipedia

特徴は、金利が銀行より低い・ローン審査は厳しい。

貸す場合は保証人・担保を請求されることが多い。個人事業主・自営業でも融資はできる体制は整っていますが、

主に「創業支援」として、事業を起こしてから1,2年以内の経営者にバックアップすることを念頭に置いています。

日本政策金融公庫

という機関名はおそらく社会人の方なら1度は耳にしたことがあるかと思います。

個人事業主・自営業(法人経営者も含めて)事業融資や運転資金融資を必要とするなら、

まず最初に検討するべきは、日本政策金融公庫といっても過言ではないでしょう。

「日本政策金融公庫なら知っているよ」

と言ってこのページを離れる前に、「ローン審査の申し込み」で必要なサポートが受けられる方法などを解説していますので、

一度最後まで読んで見てください。

名前は知っているけど個人事業主・自営業でも申込みってできるの?

問題なくできます。

メリットはどんな点ですか?

金利が安い

一般のビジネスローン会社やノンバンク、銀行よりもかなり低い利息金利で融資を受けることができます。

2021年現在なら約2.06~2.45%です。2017・2018・2019年と比較すると金利は下がる傾向ですが、今後はわかりません。※担保を不要とする融資を希望される方

参考 ・日本政策金融公庫 主要利率一覧

但し、この「金利面」でもこれ以上低い金利・利息が叶う方法がありますので、続けて読んで見てください。

(ローン審査に通ることも大事です)

無担保、保証人無し

基本的に第3者の保証人の必要がない融資サービスがあります。

ローン審査が厳しいのでは?

申込者全体の2割程度しかローン審査が通らないという統計もあります。

提出書類が煩雑ではないですか?

実は、審査よりもむしろこちらの条件が気になるところなんです。

この提出書類の中に、

「事業計画書」

のような専門的な資料を作成する必要があります。

参考 ・日本政策金融公庫事業計画書PDF

これらは自分1人で調べて作る方もおられますが、一番確実なのは、

専門家に依頼して作成してもらう

ことです。

これが、、最もスムーズに事が運びます。

この提出書類の良し悪しで、言い換えれば、審査が通らない、通るの分かれ道になると言えるでしょう。

この提出書類関係で落ちている申し込み者の割合は多いはずです。

ではどこに依頼すればいいのか?

日本政策金融公庫の融資サポート

を専門とする会社もあります。

事業性融資でお金を借りるプロであるこういった会社で、どういった内容のサポートが受けられるのか?を確認してみてください。

単に1元で日本政策金融公庫の門をたたく方法より、かなりメリットのある、しかも上手にローン審査をパスするための内容といえるでしょう。

「個人事業主・自営業が事業性融資のお金借りる」は銀行以外のビジネスローンなら可能性大

銀行は高リスクな融資は排除します。

彼らは株式会社なんです。ですから利益第一主義で一般的な会社と同じ立場です。

株主もいますし、業績が悪いと責任追及されてしまいますから、融資を行う場合は、回収の見込みがあるのか?のローン審査が厳しく行われます。

筆者は個人事業主なのですが、仕入れ商品に必要な運転資金を銀行で貸してくれることはありませんでした。

しかし、事業融資は銀行以外にもあります。それがノンバンクの事業性融資です。

実際にノンバンクなら貸してくれました!

事業融資・ビジネスローンを使って資金繰りを楽にする方法とは?

無借金経営のメリットとして、実質無借金である限り、倒産の危険性は大幅に軽減できます。

しかし、ここまで書いたように、「会社が借金を行う」理由は明確に存在しているわけです。

しかも実際には冒頭でお話したとおり、約7割の会社が借金をしているのが現実です。

目の前の経営にお金が必要というときに、無借金でいきたいと考えても現実そういうわけにはいきません。

やはり何らかの形で経営資金を調達しなければなりません。

そういったときには

民間の事業融資・ビジネスローン

という手を使います。

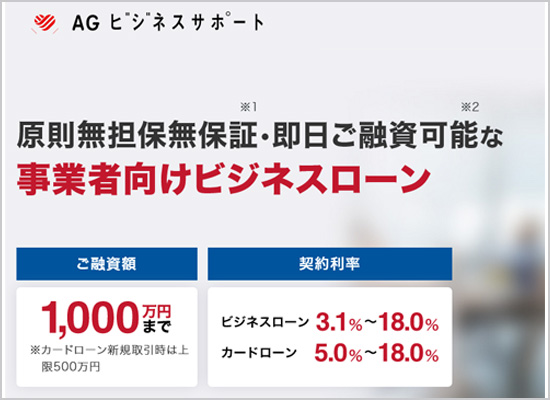

実際に筆者は「AGビジネスサポートのビジネスローン」を有効に使っています。

※詳しくはこちらのページで解説。↓

銀行で借りるのが一番、しかし厳しい審査がある

銀行というところは、すべてにおいてチェックの厳しいところです。

たとえば国民の貯金を預かり、その資金を運用するという業務も行っているわけですが、

営業時間が終了すると銀行員は収支の計算を毎日行います。

そのとき、1円でも収支が合わないときは合うまで計算しなおします。

それが合わないと家には帰れないそうです。

そのくらい自分たちに厳しい銀行は、他人に対してもやっぱり厳しい目を持っています。

もちろん、会社にお金を融資する事業融資の審査に関しても厳しくチェックが行われます。

お客様から預かったお金を融資に回すわけですから、

銀行としては負債になるような貸出先にはなかなかすんなりとは貸せないのです。

ならば銀行の融資などあってないようなものじゃないか?と言うことになりますが、単純に銀行はそういうところと考えておくべきです。

きゃっするも、小さな会社を営んでいますが、銀行で融資の申し込みをして1度ローン審査に落ちました。

それ以来、銀行では融資の申し込みをしていないのですが、

ではどうやって運転資金を回しているかと言うと、銀行以外のビジネスローンを利用して資金繰りをしています。

ビジネスローンのメリットとデメリット

銀行以外のビジネスローンにもいくつかあります。ただし、条件的なものはそう大差はありません。

ビジネスローンを比較してみるとわかりますが、上限金利はおおよそ、17~18パーセントと銀行よりは高いものになっています。

銀行からの融資に比べるとある意味ここはデメリットと考えられます。

しかし、なんといっても銀行以外のビジネスローンのメリットは、

- 無担保、無保証人で申し込みができる

- 審査のハードルが低い

- コンビニのATMからいつでも簡単に「借りる・返済する」ができる

という点です。

筆者のきゃっするにとってどうしても短期的に会社資金が必要だというときは強い味方になっています。

これらビジネスローンは個人事業主・自営業の方でも融資が受けられます。

さらに詳しい特徴やメリットはこちらのページを御覧ください。↓

会社・事業の健全性を目指すことはとても大事です。

そのためには計画性を持った事業を進めていく必要があります。

ビジネスローンなどの融資を受けることにより会社が健全な方向に向かえる計画があるのであれば、必要最小限で融資を受けてみるのもひとつの有効な手段となります。

では実際にきゃっするが使っているビジネスローンの会社について確実に融資を成功させた事例を詳しくご紹介します。

ビジネスローンの3つ目の選択肢です。

- 日本政策金融公庫の融資が受けられない

- もっと簡単に事業融資を実行したい

- 決算が赤字、もしくは赤字に近いので審査が不安

- かなり急いでいるので審査結果・融資実行を即日に行いたい

とお考えの場合は、

民間のビジネスローン

を活用します。

メリット

日本政策金融公庫の申し込みより、

格段に手間いらずで簡単

です。

例えば、私、「きゃっする」も利用している、当サイトが一番に推奨している、ビジネスローン、

AGビジネスサポート

で申し込みをするなら、個人事業主・自営業の場合の申込必要書類は、

- ご本人様を確認する書類

- 確定申告書原則2年分

この2つだけです。

また、決算が「赤字同然」で審査に不安がある方でも、それが必ずしもローン審査に落ちる原因になるわけではありません。

AGビジネスサポートでは、

決算内容だけの審査ではありません。

事業規模や赤字・債務超過だけを取り上げて

お断りすることはありません。

という審査ポリシーとなっています。

無担保融資

他人の保証人が必要ありません。

来店不要

ネットを使ってPC・スマホから申し込みができます。

ローン審査・融資が早い

ローン審査は早くて最短1日、審査通過後は、銀行口座へ即日融資も可能です。

とにかく融資を急いでいる個人事業主・自営業の方は今すぐ検討してみましょう。

※基本的に「個人向け融資の住宅ローンやキャッシング」は事業融資のローン審査の対象外となります。住宅ローンを利用されている個人事業主・自営業の方も心配ぜずにまずは申込をしてみてください。

カード式でいつでも借入・返済が楽にできる

AGビジネスサポートの使い勝手の良い最大のメリットの1つは、カード型のビジネスローンと言う点です。

契約後、ローン用カードが送られてきます。

セブン銀行があるセブンイレブンのコンビニATMから借り入れ・返済が可能です。

カードローン型で事業のお金借りるができる利便性があるので、細かい資金繰りもしやすいビジネスローンです。

デメリット

金利・利息が「日本政策金融公庫」より高くなります。

AGビジネスサポートの特徴については、さらに次の解説ページを読み続けて参考にしてみてください。↓

借りやすい理由があるビジネスローンの活用

個人事業主・自営業の方で、できるだけ早急に運転資金などの事業融資が必要とお考えの場合は、

無担保・無保証・審査のハードルが低い

AGビジネスサポート

の申し込みをおすすめします。

AGビジネスサポートの会社概要と特徴

「AGビジネスサポート」という事業性融資専門の会社には次のような特徴があります。

- 担保・保証人なし

- カードを使ってコンビニのATMから借り入れ・返済がいつでもできる

- 赤字決算でも申し込み可能でそれだけで断られることはない

したがって個人事業主・自営業でも事業融資が受けられる可能性は十分あります。

このあとAGビジネスサポートのビジネスローンについて詳しくご紹介しますが、

その前に、このコラムでテーマになっている、「金利」についての考え方をまず少しご紹介します。

資金の使い道。事業融資でお金を借りると金利はどのくらい?

個人の融資とは違い、会社経営や個人事業での

必要な融資、つまり、事業融資やビジネスローンは、

「仕事」という生業を守るための重要な手段の一つです。

従業員を雇っているような会社や事業所なら、代表者以外の生計も守っていく義務があるといえます。

事業での金利はプライベートでの支払い金額と変わらない

普段の生活の中で、「遊行費」や「無駄なお金の使い方」はないですか?例えば、

- 趣味の釣りのエサ代や道具・交通費に月15000円以上使っている

- ネットゲームに毎月数千円使っている。

- ギャンブルで月1万円以上使う

- 毎日のアルコールで月5000円支払っている

といったように、毎月の支払のお金をもう一度見直すと、「節約できる出費」と考えられるものがあるかもしれません。

仕事での支払い明細も見てみてください。

- 高いガソリンスタンドで給油している

- 高い文具を買っている

- 使っていない事務機器のリース代金を支払っている

- 高いインターネットプロバイダを使っている

など、支払い金額の見直しに「ちょっと面倒」と思って、そのままにしていませんか?個人事業主・自営業の方の場合、経費のチェックはご自身が行っている場合が多いです。事業融資でお金を借りる前に、ぜひチェックしておいてください。

ビジネスローンの金利と比較してみる

もし、金利15%のビジネスローンや事業融資を3万円受けて、1か月後に返済すれば金利はいくらになるでしょうか?

3万円×15%÷365日×30日=約370円

です。

倍の6万円を借りても、740円だけの利息です。

この1000円足らずの金額だけ上乗せして返済すれば、

- 個人事業主・自営業・法人会社の運転資金がうまくいく

- 事業での支払い期日の心配が少なくなる

など、価値のあるお金の使い方ができるのです。

先ほどの、「お金の使い道の見直し」で挙げた、どれか一つを我慢、もしくは見直すことで、会社経営や事業継続が上手に流れてゆく可能性は十分にあるのです。

今一度、ビジネスでのお金の使い方・使う意義

をしっかりと認識して、正しい判断と行動により、手遅れにならないよう事業継続の力を手に入れてください。

インターネットで全国どこからでも融資の申込みが可能

どうしてもローン審査を速やかに通過して、事業融資を受けたいとお考えの方は、

現在、きゃするがおすすめしている、ビジネスローンが無担保・無保証で申し込みのできるAGビジネスサポートの利用を考えてみてください。

AGビジネスサポートの融資申し込みは、webで完結できます。

もちろん、全国どこからでも融資の審査申し込みが可能です。したがって個人事業主・自営業の方でも気軽に申し込みができます。

もう少し、AGビジネスサポートやビジネスローンの詳細を御覧になりたい方は、こちらのページをご利用ください。

↓

すぐにAGビジネスサポートの融資審査申込みページを御覧になりたい方は、こちらからご覧ください。↓

関連情報

・ビジネスの支払いをまとめて手間なくクレジットで。法人ビジネスクレカカードの比較。

・ビジネスローンを銀行で断られてもあきらめない!この3社の審査を受けてみる

・今日今すぐに五万円がどうしても借りたいときこれしかない1つの方法

まとめ 3つの選択肢のどちらを選ぶかの判断基準は?

個人事業主・自営業の方が3つのビジネスローン中からどれを選んでお金を借りるのか?

についてアドバイスをまとめてみます。

融資や借り入れの申し込みでは、ローン審査が必ず必須となります。

ローン審査をクリアできる事業計画がある方は日本政策金融公庫の必要書類を揃えて提出してみてください。

申し込み方法理解しにくいという方は、申請サポート等を行なっている会社が沢山ありますので、利用してみましょう。

それとは対照的に、しっかりした事業計画があまりまく、ローン審査を心配される方、また、運転資金、つなぎ融資など、短期の借入でお金借りるを希望される個人事業主・自営業の方は、民間会社のビジネスローンの申し込みを実行されると良いかと思います。

国の施策とは別のものになるので、金利が高くなるところは仕方のないところです。

その分、それに勝るメリットもありますので、どちらのメリットが必要であるのか?を検討いただき、申し込みを行ってください。

「個人事業主・自営業がお金借りる」よくある質問と回答FAQ

個人事業主・自営業が事業融資でお金を借りるにはローン審査を受ける必要があります。したがって、ローン審査をできるだけスムーズに通過できる金融機関を選択するのがおすすめです。※詳しくはこちら

ローン審査の結果が早い金融機関のビジネスローンなら、借入まで最短2日程度でお金を借りることができます。

2021年現在、新型コロナウイルス感染症の影響を受けた個人事業主・自営業の方への貸付支援制度があります。※詳しくはこちら

※厚生労働省動画解説 新型コロナウイルス感染症関連国の緊急小口資金貸付の解説

「個人事業主・自営業が銀行からお金借りる」は期待できるのか?

このページでは、

- 日本政策金融公庫

- 銀行

- ノンバンクのビジネスローン

「個人事業主・自営業者のお金借りる」について3つの選択肢についてご紹介しました。

その中で比較的ローン審査に通りやすいノンバンクのビジネスローンをおすすめしていますが、個人事業主・自営業の方の中には銀行に事業融資の申し込みを行いたい経営者の方も多くいます。

まずは銀行に事業融資を申し込む際に知っておきたい基本情報がいくつかありますので、

参考にしてみてください。↓

飲食店の個人事業者・自営業者が売り上げを上げるためには?

私きゃっするは、飲食店経営者の方に経営コンサルティングを行っています。

その中から、最も重要と考える

- 赤字からの回復

- 不景気を乗り切る

といった対策や事例のお話をご紹介します。↓

倒産回避対策のポイントは?個人事業飲食店や会社経営

わたくしきゃっするは、会社・事業経営のコンサルティングをしています。

最近、個人事業主・自営業の飲食店さまの売り上げ回復のアドバイスをさせていただき、お力になれた事例をご紹介します。↓

コロナ禍に立ち向かう事業者の取組み事例をホームページに掲載しました。

— 日本政策金融公庫【公式】 (@JFC_information) December 25, 2020

くわしくはこちらをご覧ください。

⇒https://t.co/qN2PQOMDVA

銀行から事業融資を受ける為の重要なポイントとは?

これから資金繰りのための事業融資を受けたい個人事業主・自営業の方の中には、どうしてもまずは銀行での申し込みを考えてみたい。と思われている方もおられるでしょう。

銀行の事業融資の場合、、今回ご紹介しているノンバンクのビジネスローンと比較して、確実な融資を受ける為の重要なポイントがいくつもあります。

当サイトでも詳しく解説しているページがありますので、参考にしてみてください。↓

最後まで読んでいただきありがとうございます。

ビジネスローンは貸付条件をご確認のうえ、ゆとりを持ったご返済計画を。

ご返済等でお悩みの方は日本貸金業協会 貸金業相談・紛争解決センター0570-051-051(受付時間9:00~17:30 休 : 土、日、祝日、年末年始)

● 行政機関 >金融庁 >消費者庁 >国民生活センター ● 信用情報機関 >JICC >CIC >一般社団法人 全国銀行協会

● 金融業民間会社 >日本貸金業協会 >貸金業相談・紛争解決センター

ツイート

関連ページ

- ビジネスローンの効果的な使い方の方法・豆知識

- 個人・法人かビジネスローンを利用するための効果的な使い方をご紹介します。運転資金の資金繰り解消にも役立ちます。

- ノンバンクのビジネスローンについて深掘り

- 会社法人・個人事業主のビジネスローンとしてメリットのあるノンバンクについて。 事業融資・運転資金を銀行以外で調達することができます。

- 運転資金とビジネスローンの関係について深掘り

- 会社法人・個人事業主の運転資金の融資をビジネスローンで申し込むメリットとは?そもそも運転資金とはどういったものか?

- アイフルののビジネスローンについて深掘り

- 即日融資可能、繰り返し借り入れができ、いつでも返済が可能なアイフルビジネスファイナンスローン事業融資の評判や口コミ、審査など気になる情報のまとめ一覧です。

- 大阪や東京でビジネスローンを探すより有利な条件がたった1社ある

- 事業における運転資金やつなぎ資金の融資を受けるならネットでの受付も可能です。今もっともおすすめできる全国からweb申し込みが可能なビジネスローンとは?

- カードローンとビジネスローンの違いは「個人と事業主。」共通のメリットは?

- 個人向けカードローンと法人・個人事業主向けのビジネスローンは違いもありますが、共通するメリットもあります。どちらでもカードの発行が可能な使いやすい会社もあります。

- AGビジネスサポートは事業融資が可能。金利・担保など3社との比較

- キャッシングでは人気のアイフルですが、個人向けの他に事業融資向けのビジネスローンサービスもあります。その内容についてご紹介します。

- 楽天銀行のビジネスローン・事業融資は審査が甘いってホント?

- ネット銀行でも有名な楽天銀行には「ビジネスローン」の融資の相談も行っています。実際の審査の内容や申し込み方法などを調べてみました。

- オリックスのビジネスローンVIPローンカードBUSINESS個人事業主・法人向けとは?

- ビジネスローンにおすすめの(orix)オリックス・クレジット株式会社のVIPローンカードビジネスは、信頼ある大手ノンバンク会社が展開する事業融資です。

- 年商5000万の飲食店運転資金で100万円のビジネスローン融資。緊急時の利便性。

- 給与の支払いや仕入れの代金支払いなど、飲食店での運転資金で保証人なしのビジネスローンを活用した例をご紹介します。

- 審査が甘いビジネスローン。銀行・貸金業で50万円か10万円を借りるとき違いはあるのか?

- ビジネスローンの申し込みで最も気になることの一つ、「審査」について解説します。ノンバンクは銀行より審査の甘いは本当か?

- 法人・自営業必見!融資での金利を比較。ビジネスローンは担保ありで低金利が可能

- 融資の金利をノンバンクと銀行で比較。法人と個人事業主では金利設定は違うのか?スピーディーな事業融資はここがおすすめをご紹介。

- 銀行で融資を断られてもあきらめない!この2社のビジネスローンの審査を受けてみる

- 事業融資や運転資金の調達は銀行以外でも可能です。銀行以外の「ビジネスローン」のメリットやデメリットをご紹介します。

- ビジネスローンで即日融資。緊急なら法人・自営業共最短当日で限度額1000万円まで借入可能なノンバンク1社を推奨

- 至急・緊急のビジネスローンなら銀行よりノンバンクの可能性を実感。その理由やビジネスローン2019の比較から最適な金融機関を選んで法人・個人事業主の事業融資を確実に確保。

- ビジネスローンとは?有効活用のための5つのメリット

- 個人経営者・会社法人代表者が融資を受けたいと考えるなら「ビジネスローン」があります。まずはビジネスローンとは?についての詳細をご覧ください。

- 必ず借りれるビジネスローンは?という質問で比較回答。2022年無担保・ハードルが低い審査会社

- 事業資金を比較されている方に朗報。今なら日銀マイナス金利政策で積極的に無担保融資するビジネスローン会社に審査を申し込むことが可能です。

- 個人事業主・自営業が消費税を払えない!分割納付とビジネスローンの活用

- 消費税が払えないという自営業者・個人事業主は多く、共通の悩みです。未払いの解決策と滞納を事前に回避する方法などをご紹介します。

- レイクのキャッシングはビジネスローンに対応しているのか?

- ビジネスローンとは事業性融資のことですが、2018年に新しくサービスが始まったレイクALSAでお金を借りた場合、事業性資金に使えるのか?についてお話しします。

- アコムのキャッシングはビジネスローンも対応しているのか?

- ビジネスでの資金調達は事業性融資になりますが、フリーローンとして人気のアコムではビジネスローンとして審査を受けることができるのか?についてお話しします。

- 事業資金が借りやすい。赤字決算でもローン審査可能なたった1つのノンバンク融資会社とは?

- 社員が少ない個人事業主や小規模な会社経営に携わる方全般にお届けする、法人融資や事業資金・運転資金の融資が出来る限り実現させる唯一借りやすい方法をご紹介します。

- 短期の融資。下限金利8%で銀行より利便性・審査でおすすめのビジネスローンとは?

- 運転資金などの短期の事業融資に便利なビジネスローンをご紹介します。無担保でコンビニATMで借入・返済が出来ます。法人・個人事業主どちらでも可能。

- 車のローンが組めない個人事業主・自営業の最終手段。100万円以下ならビジネスローンを利用

- 銀行などではローンサービスの一つに金利の低い「車専用ローン」があります。しかし自営業で安定した収入がない場合、審査に通らないことも多いです。そんな時にできる車ローン対策をご紹介します。

- 自営業の借り入れ。赤字決算でも申し込み可能なたった1つのビジネスローンとは

- 何かと運転資金が不足がちになる自営業のビジネス。カード型ビジネスローンなら必要な時だけコンビニATMで借り入れができる実用性に優れたメリットがあります。

- 自営業のローン。赤字でも最高限度額1000万まで申し込み可能なビジネスローンをご存知ですか?

- 銀行ではなかなか貸してくれない事業融資でも、ノンバンクのビジネスローンなら審査に通りやすいメリットがあります。

- 自営業者がカードローンを選ぶとき。事業性融資と個人融資の2つの視点から考える

- 個人・法人で自営業を行う方が融資を考えるなら、カード型のローンで申し込みができる方が多くのメリットとがあります。銀行とノンバンクとの両方からおすすめのカードローンをご紹介します。