銀行ローン・カードローンの特徴 審査や利用限度額、金利について

銀行からお金を借りる

事ができれば、キャッシングの中で

最も頼りになるでしょう。

このページでは、主に

銀行カードローン

に申し込んで銀行からお金を

借りたいときに、知っておくべき

コツを7つご紹介します。

★いますぐ見れます↓

・「銀行系おすすめキャッシング会社一覧」はこちら!

みなさまこんにちは!このサイトを運営しています、「きゃっする」と申します。このページでは銀行ローンについて詳しくご紹介しています。

●このページの目次

〇カードローン豆知識

・銀行からお金を借りる条件金利15%で1か月借りる方法と利用のコツ

銀行系ローンの種類や基礎知識

人がお金のことでお世話になることが一番

多い銀行では融資の種類も様々なものが

あります。

- 住宅ローン

- 教育ローン

- 自動車ローン

など、大きなお金が必要な目的が

はっきりとしたシチュエーションに対して

それぞれにあったローンの種類があります。

さらに今では、フリーローンやカードローン

についても、割と大きい利用限度額が

使える種類も多く誕生しています。

目的別ローン

目的別ローンでいうと、

住宅ローン、自動車ローン、教育ローン

などがあります。

※各銀行にはさまざまな条件で教育ローンや住宅ローンの種類がある

フリーローン

フリーローンは資金使途が自由に

使えるサービスを言います。

カードローン、フリーローン

などは自由にお金の使い道が

決められる商品ですので、

使い勝手良いサービスです。

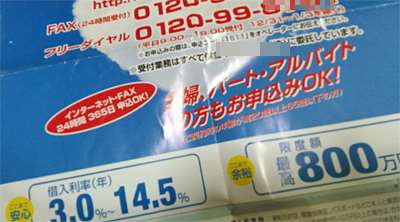

※地方銀行でのフリーカードローン。マイナス金利で以前より利息も低く設定されている。

さらに、銀行によっては

おまとめローン、福祉ローン、リフォームローン

など、特殊なローンもあります。

※これらは目的別ローンの中にも入ります。

フリーローン、いわゆるカードローンの場合、

どこの銀行でもほとんどが、

借り入れ・返済がいつでも自由に繰り返しできる

サービスになっています。

※但し残高がある場合、毎月決まった

最低限の支払があります。

逆に、目的別のローンのほとんどは、

最初の融資後返済のみ

のサービスとなります。

ここで違ってくる点として、目的別ローン

の方が、

金利設定が低い

ということです。

ですので、借りたい目的や理由がはっきり

決まっていて、銀行の目的別ローンにその

サービスがある場合は、フリーローンを選ばず、

(※基本的にフリーローンは使途自由

ですから、どんな目的でも借りられますが)

それぞれの目的別ローンで借りる

方が、、利息の支払いが少なくて済みます。

これは覚えておきましょう。

保証人・担保の必要性

最近ではフリーローンなら、「無担保

・無保証」で借りられるサービスが

ほとんどです。

しかし中には、担保などを差し入れることが

できるものもあります。

- 土地や建物などを担保に入れる

- 連帯保証人をつける

といった場合のメリットとしては、

不動産担保で1.0%~などの低金利で

借りることができる点です。

審査の内容も異なる場合があります。

「住宅ローン」などは、ほとんどの

場合、購入した家を担保に入れる

必要があります。

また不動産担保ローンでは、事業用の

融資を行うサービスもあり、

銀行以外にもサービスを行っている

会社があります。

審査の内容も異なる場合があります。

では次に、これから銀行でお金を借りたいと

いう方に、銀行でお金を借りるためのコツ

やポイントをいくつかご紹介したいと思います。

銀行でお金を借りるときの申込み方法や審査・条件

銀行でお金を借りるときは、

審査や条件

があります。

この審査や条件をクリアできるとお金を

借りることができます。

この審査や条件に付いて、多くの方は

難しく考えがちですが、

意外と審査や条件は複雑なものでは

ありません。

銀行ではある程度「合格の審査基準」

のマニュアルをすでに持っているので、

それに照らし合わせて「合否」を見ていく

だけの単純なものです。

申込みから審査・融資までの手順

クリックで拡大↓

お金を借りたい人はまず、自分の基本的

な情報を銀行に提示します。

申請・申し込み用紙において、

氏名、年齢、住所、誕生日、家族構成、

勤め先、年収、などの必要な情報を

提示します。

その情報を元に銀行は「審査」を行います。

つまり、融資申請者の情報から

- いくらまでお金を貸せるか?

- 過去に借金のことで問題がなかったか?

という基本的な判断を行います。

審査をクリアすれば、詳細な条件の設定

をして行きます。

条件とは、銀行がお金を貸す際に申請者が

「土地や建物などを担保に入れる必要があるか」

「連帯保証人をつけるかどうか」

といった要素になります。

審査のポイント

一般的には、年収や勤務形態、勤続年数などが

重要になります。

年収がわかると「現実的に毎月の返済

できる額」が自ずと決まってきます。

年収にあった無理のない金額を借りる

だけならば、それほど高い年収を得てい

る必要はありません。

勤続年数や形態については、アルバイト

であっても、勤続年数が1年以上あるな

らば、銀行ローンの審査に通る可能性は

高いと言えます。

個人信用情報の履歴は最重要ポイント

どの種類のローンに申し込むにしても、最も

重要になる審査項目のひとつが、個人信用情報です。

「個人信用情報」とは過去に金融業者や

銀行、消費者金融で借金をした有無や、

そのときの返済の状況を国が履歴として

残すよう認めている制度情報です。

この履歴情報は、お金を貸す会社(銀行も

含めた資金業者)は閲覧することが可能で、

この情報は融資希望者の「信用性」を判断

するうえで重要視しています。

ですので、過去に借金でクレジットカード

やローンの支払いで延滞をしている人は、

延滞癖があると見られて、今後も延滞を繰り

返す可能性があると判断されてしまいます。

また、自己破産や任意整理などの債務整理

を行っていれば、一定期間の新規借り入れは

制限されてしまいます。

そうなると審査において「お金を貸して約束

通り返済されるかどうか」という「信用」と言う

部分では低い評価になり、

審査不合格となる場合があります。

今現在、すでにお金を借りている方は、

普段からクレジットカードなどの支払いで

延滞をせずに、良好な利用をするように

心がけておくとリスクは軽減されます。

銀行からお金を借りるときに最も重要

なのが、普段からクレジットカードなど

の支払いで延滞をせずに良好な

利用をしているということです。

このポイントさえ抑えていれば、アルバイトで

収入が低い人でも銀行ローンが借りられる

可能性はありますし、

他社からの借入があっても、それが無理のない

金額であるなら審査にはそれほど影響はしな

い場合も多くあります。

ただし、、3社以上から借りている人は

難しいかもしれません。借入件数が多い人

ほど、お金にかなり困っていることになり、

信用が低くなるので、借金をする時は、

なるべく1社から借りるようにしましょう。

銀行のローンでも他社のキャッシングでの融資

でも、個人信用情報で不利な履歴を残さず

審査を迎えることはとても重要で、

審査をうまく通過するコツとなりますので

覚えておきましょう。

すでに、複数の銀行や金融機関から

お金を借りているという方は、

それらの負担を軽くするための

おまとめローンに借り換える

方法をおすすめします。

おまとめローンに関しては、次のページで

詳しく解説しているので参考にしてみてください。

銀行でお金を借りるときの必要書類

銀行でお金を借りるときの必要書類

についてご紹介します。

たとえば、住宅ローンならこのような書類を

必要とします。

書類名 |

書類の入手先 |

|---|---|

| ローン借入申込書(個人情報の収集・保有・利用・提供に関する同意書) | 各銀行 |

| 本人を確認できる書類(運転免許証、パスポート、住民基本台帳カード 等) | 各自 |

| 収入確認資料(給与証明書、源泉徴収票、住民税決定通知書、課税証明書 等) | 勤務先・役所 |

| 健康保険証(写)(※記号・番号や保険者番号部分、QRコードは見えないように加工してから提出(QRコードは、(株)デンソーウェーブの登録商標です。)) | 各自 |

住宅ローンに限り必要となる書類 |

書類の入手先 |

| 登記事項証明書 | 不動産業者・法務局 |

| 建築確認通知書 | 不動産業者等 |

| 請負契約書・見積書 | 不動産業者等 |

| 売買契約書(重要事項説明書添付) | 不動産業者等 |

| 土地公図 | 不動産業者・法務局 |

| 土地使用承諾書 | 各銀行 |

| 土地賃貸借契約書(写) | 各自 |

融資決定後に必要となる書類や印紙 |

書類の入手先 |

| 金銭消費貸借契約書目 | 各銀行 |

| 登記取次依頼書、委任状、領収書、振込依頼書 | 各銀行 |

| 印鑑証明書(2通)、住民票(1通・新住所のもの) | 役所 |

| 収入印紙 | 郵便局等 |

| 登記済証(権利証)・登録識別情報通知書 | 各自 |

ローンの種類によって必要書類も変わって

きますが、

共通して必要となる書類としては、

- 各銀行のローン借り入れ申込書

- 運転免許所などの本人確認書類

- 源泉徴収票などの収入確認書類

- 健康保険証の写し

などがほぼ最低限必ず必要です。

銀行ローンを使うメリット・デメリット

一般的に銀行ローンは消費者金融系

やクレジットカード、信販系カードのキャ

ッシングなどに比べて、

金利・利息が安い

と言われています。

但し、消費者金融系は昔のように

高い金利を取らなくなりましたので、

その金利の際はかなり縮まってきました。

しかし、それでもやはり相対的には

銀行ローンの方が消費者金融系

に比べて金利・利息は安いと言えます。

ある地方銀行と消費者金融と

金利の比較をしてみましょう。

※返済方法・・・残高スライド方式・定率リボルビング方式

| 借入金額↓ 借入団体→ | 地方銀行の例 | 消費者金融 |

|---|---|---|

| 0円~10万 | ※ | 18% |

| 10万~50万 | 14.4% | 15~18% |

| 50万~100万 | 13% | 15~18% |

| 100万~200万 | 12.5% | 13~14% |

| 200万~290万 | 9.5% | 10~12% |

| 300万 | 7.9% | 9~10% |

| 300万~400万 | 7% | 8~9% |

| 400万~500万 | 6% | 7~8% |

| 500万~600万 | 5% | ※ |

| 600万~700万 | 4% | ※ |

デメリットとして、銀行ローンは消費者

金融系やクレジット会社系のキャッシング

より、

審査が厳しい

と言われていますが、

実際にはそんなには差はありません。

確かに消費者金融系の方が金利は

若干高めに設定されているので、

消費者金融系のキャッシングの審査の

方が通りやすいかもしれませんが、

どちらの審査が甘いか?というのは

あまり深く考える必要はありません。

もし、出来る限り方法を試したいと

思われる場合は、

銀行系ローンで審査申し込み

↓

もし審査に落ちれば消費者金融系

の審査を申し込む

のように金利の安い銀行の審査から

受けてみる手順で行えばベストです。

フリーローンとカードローンの違い

同じ銀行の融資の種類の中に、

フリーローン

カードローン

という2種類の種類が存在している

ことがあります。

この違いについて調べてみました。

まず、回答から申しますとこの2つは

使途目的から言うとどちらもフリー系で

ほぼ同じローン

ということで考えておいて間違い

ないでしょう。

この2つの共通部分しては、

- お金の使い道に縛りがない

といった点です。

違いとしては、

返済方法が違う

という場合で区別している

ところが多いようです。

- 毎月元利均等返済

- 残高スライド方式

この2つの返済方法がどちらかの

ローンで区別して使われています。

この2つの返済方法の違いについては

こちらで詳しく解説しています。

保証人や担保が必ず必要!?は間違い

銀行でお金を借りる場合、

担保や保証人が必ず必要

だとお考えの方もおられます。

銀行などの金融機関で個人や企業が

お金を借りるとき、担保や保証人が

必要である場合はあります。

例えば住宅ローンなら、ほとんどの場合

借金が終わるまで、マイホームに銀行が

抵当権をつけます。

(つまり担保です)

また、会社の事業融資ならば、代表取締

役が保証人になる必要があるものが

一般的にほとんどだと思います。

担保や保証人を付ける理由として、

住宅ローンのように

金額が大きな貸付け

金利がかなり低い

というように、貸金業者に比べて金利

水準が低く、金額も大きいため、

もしもの時の損害が大きくなるので

担保設定が必要としています。

また中長期融資を行うことから融資申

込者段階で返済能力があっても、その後

の状況の変化を受けるリスクが長い

こともあります。

また、会社事業の融資の場合も、申し込み

時点の会社の決算状況の変化もあり、

また法人格の場合は、会社が倒産して

破産しても個人に対しての責任は免れる

ことが多いので、

安易に利用されないように保証人を

付けるようになっています。

これらも銀行により異なる審査内容ですが、

信用調査機関を通じ高い水準での貸し出し

審査を行い、

担保や保証人設定ののちに貸し出しを実行します。

住宅などの場合抵当権を設定し、第一抵当権

を握り、万が一返済不履行となった場合は資産

売却にて回収を図ります。

個人が銀行に借りる最大の理由が住宅ローンです。

ほかにもマイカーローンや、教育ローン、リフォーム

ローンと目的に合わせたローンがあり融資が可能

ということは先ほどお伝えした通りです。

また住宅ローンの条件として、担保を用意

できても、

現在の収入が返済条件に適しているかどうか

一定の頭金が用意できない

などにおいて融資実行がされないこともあります。

ただし、これら以外の個人向け融資の

フリーローンやカードローンのような、

日常の生活でお金が必要な場合のカード

ローンは、銀行でも無担保・保証人なしで

借り入れ可能なところがほとんどです。

銀行にも「おまとめローン」はある

「限度額」が上がれば金利が下がる可能性がある

カードローンは限度額が上がるほど、 金利が下がっていくようになっているので、 おまとめローンをすることで 金利が低くなることが期待できます。おまとめローン「返済シュミレーション」

例えば、 3社から金利18%で50万円 を借りていたとすると、 1社から150万円を金利12%で借り換え すれば、総返済額が大きく節約できます。 また、口座からの自動引落しに なっている場合にはよいですが、 もしも銀行振込みで返済をしている 場合には、振込み手数料がかかります。 1社にまとめれば、振込み手数料も 1社の分しかかかりません。ATMから 返済している場合も同様です。審査のハードル

おまとめローンはメリットが 大きいですが、 審査はとても厳しいのでは? と感じているユーザーの方も多いかもしれません。 しかし、結論からいますと、 おまとめローンサービスを行っている銀行なら審査はほぼ同じ と考えていいでしょう。 なぜかと言うと、 おまとめローンは基本的に「借り換え」なので、 借りる金融機関が変わるだけです。 変ることで、「ユーザーにとって今までより 好条件でお金を借りられるメリットが多い」 というサービスです。 ※この内容の詳しい解説はこちらで 確認できます。↓ 確かに、各銀行ではそれぞれに考え方 の違いがあります。 もし銀行の中で「おまとめローンサービスを 積極的に行いたくない」考える会社が あるとすれば、 そもそもおまとめローン(借り換え)と銘打ったサービスを行っていない ところが多いです。 ですので、「おまとめローンや借り換えをしている」 表示のある銀行は積極的な会社ですので、 審査に神経質になることはありません。 もし、「審査が厳しくなる」ユーザーがいると すれば、「返済の延滞癖」があるような方です。 おまとめローンでは、「過去1年間に延滞 をしていないこと」という条件がついている 場合もあります。 このような条件がついていなくても、延滞は 一回でもしていると不利になるので、 過去に借金での返済が遅れることが 多かったり、年収が極端に減少していると いった方は、ハードルは高くなるかもしれません ですので、最低でも普段から支払いの期日を 守るように気をつけておかなくてはいけません。 ルールを守り、借り換えのために利用するならば、 おまとめローンの審査にも通りやすいでしょう。おまとめローンの利用に向いている人

おまとめローンを利用するのに 向いている人は、- 今の金利条件より金利が低くなる人

- 毎月の返済額を下げたい・抑えたい

- 返済を毎月1件にしたい

おまとめローン後、心がけておきたいこと

日々の生活は無数の出費の機会に満ちて います。 家賃、食費、生活費、公共料金や保険料の 支払いといった最低限のものに始まり、 仕事上の交遊費やファッションや趣味への 出費、さらには冠婚葬祭に伴う急な出費 もあるでしょう。 これらが絡み合って、多くの金融機関から 借金をした場合、おまとめローンで1本化 できれば助かるわけです。 お金の不足を埋め合わせてくれるのが、 消費者金融や銀行のローンですが、 一つ間違えればチャンスがピンチに変わる こともあります。 カードローンであれキャッシングであれ、 あまりに頼りすぎてしまうと逆に泥沼に はまって抜け出せなくなるので要注意 です。 topに戻るおすすめの銀行ローン一覧

ここまで、銀行ローンに関する7つの

コツを読んでいただき、

ある程度銀行ローンについて理解

していただけましたでしょうか?

もし、今すぐ銀行でキャッシングして

みようとお考えの方は、

おすすめの銀行ローンを御覧ください。

↓

PS

(大手銀行が必ずしも金利が低い

とは限りませんよ。)

銀行からお金を借りる条件金利15%で1か月借りる方法と利用のコツ

ここからは、金利・利息について

例題を使って解説します。

3万円を銀行から1か月借りる場合、限度額50万、金利15%なら利息はいくらだろう?

では金利・利息額のシュミレーション

をしてみましょう。

- 金利(年率)15%

- 借入金・・・3万円

- 借入期間・・・30日間(約1か月)

●借り入れ条件

金利(年率)15%は365日借りたときの金利。

なのでまず、365日借りた場合の金利・利息

計算をする。

30,000円×15%=4,500円

4,500円の金利は365日借り入れたときの

利息額なので、ここから1日の金利利息額

を計算する。

4,500円÷365日=約12円

ここまでわかれば後は単純で、

30日間借りたときの金利利息計算

をすればよい。

12円×30日=360円

よって、金利15%で3万円を30日間

借りたときの金利は360円で、

返済金額は

30,360円

となり、この金額を借りてから30日後に

返済すれば借金は0円となります。

金利計算方法はカードローンなら一般的に同じ

つまり、銀行のカードローンもプロミス

やSMBCモビットなどの消費者金融でも、

どちらのカードを作ってもそんなに

差はありません。

銀行と消費者金融の金利を比較

するとわかりますが、

個人向けのカードローン同士では

銀行でもノンバンクの消費者金融でも

大きな金利の差はなく、

「同じ金利」なら利息の支払いも

「同じ」なんです。

女性でも銀行で借りることはできる?

女性でももちろんカードローン

は使うことができます。

詳しくはこちらのページを参考に

してみてください。

参考 ・女性のキャッシングに関する深掘り

即日でキャッシングしたいときに選ぶ正しい金融機関は?

このページでは「銀行のカードローン」

を中心に解説していますが、

実は、銀行カードローンのデメリット

になってしまうポイントの一つに、

審査時間が数日かかる

という面があります。

融資を急いでいない方は、特に

気にすることはないのですが、

「お金を借りたい」方は「急いでいる」

という理由の方も多くおられるはずです。

そんなときどうするか?についての

アドバイスとしては、

アコムやレイクALSAといった貸金業にまず申し込みをする

ということです。

貸金業社、いわゆる消費者金融会社

の最大のメリットの一つは、

審査が超早い

という点が挙げられます。

例えば、審査が早い消費者金融なら審査時間は最短3分~、

レイクALSAなら最短1時間で審査の結果

が届き、

審査を通過た場合は、即時振り込み、

提携ATMから借入の引き出しが可能

となっています。

詳しくはこちらのページで解説を

していますので参考にしてみて

ください。↓

● 行政機関 >金融庁 >消費者庁 >国民生活センター ● 信用情報機関 >JICC >CIC >一般社団法人 全国銀行協会

● 金融業民間会社 >日本貸金業協会 >貸金業相談・紛争解決センター

ツイート

関連ページ

- 横浜銀行カードローンについての知識を深掘り

- 地域密着型の地方銀行で人気の横浜銀行カードローンについて知りたい情報を取材してみました。

- 楽天銀行スーパーローンについての知識を深掘り

- 銀行カードローンで人気の楽天銀行スーパーローンについて知りたい情報を取材してみました。

- ジャパンネット銀行カードローンについての知識を深掘り

- ネット銀行の先駆けジャパンネット銀行についての商品サービスや特徴、メリット・デメリットなどを取材してご紹介します。

- 三菱UFJ銀行カードローン・ビジネスローンについての知識を深掘り

- バンクイックで人気の三菱UFJ銀行カードローン・ビジネスローンについて知っておきたい情報を取材してみました。

- みずほ銀行カードローンについての知識を深掘り

- 銀行カードローンで人気のみずほ銀行カードローンについて知りたい情報を取材してみました。

- りそな銀行ビジネスローン・カードローンについての知識を深掘り

- 大阪に本社多く大手銀行。株式会社りそなホールディングスが100%株主となり、複数の銀行とグループを組んでいます。りそな銀行カードローン・ビジネスローンについての情報を取材してみました。

- 静岡銀行カードローンについての知識を深掘り

- 「しずぎん」でお馴染み静岡県を拠点とする地銀静岡銀行について。カードローンやビジネスローンなどについて知りたい情報を取材してみました。

- 銀行と消費者金融のカードローンの金利を比較してわかったことは?

- 金利18%は高いのか?キャッシングで気になる金利を銀行と消費者金融で比較して見たときのメリットやデメリットをご紹介します。

- 複数の銀行カードローンをおまとめローンに借り換える手順や注意点

- カードローンやクレジットカードの支払いが増えすぎて返済に困っている方は、おまとめローンを使って、返済負担を和らげる方法があります。

- 銀行カードローンのおすすめ比較2021年2月最新22行金利・利用限度額他

- 実際にきゃっするが借りている銀行のカードローンの仕組みや、ネット銀行も含めた22行のおすすめ銀行・信用金庫系カードローンの金利の比較をご紹介しています。

- 銀行と信用金庫のカードローンはどっちがおすすめ?金利の違いは?

- カードローンを申し込むなら銀行と信用金庫を比べて違いをみてみましょう。金利のメリットや特徴等も取材しました。

- 信用金庫カードローンのおすすめ20庫金利・利用限度額他比較

- 地方の金融機関として根ずく信用金庫の経営理念やカードローンの金利・限度額20行のおすすめを比較しながらご紹介しています。

- カードローンの借り換え相談。借り換えができる金融機関を比較

- 金利減額・毎月の返済額を減額などメリットのあるカードローンの借り換え。銀行や他の金融機関で借り換えができる先を一覧で比較してみました。

- カードローンの限度額が銀行の審査に影響する重要な事例

- 銀行や消費者金融のカードローンの申し込みの際、審査において「限度額枠」が影響してしまう事例と対策をご紹介します。

- カードローンの返し方と返済期間をシュミレーション10万・30万・50万・100万・150万の場合

- 初めてカードローンを使うときに気になる、借りたお金の返し方・返済の方法と返済回数をシュミレーションして分かりやすく解説します。