デメリットは皆無。おまとめローンの4つのメリットとデメリットになるかもしれない?注意点をご紹介。

「おまとめローン」

とは、複数の金融機関のカードローンを

「他社の新たな低金利プランに一本化」すること、

さらに、毎月の返済を1本化することで

「毎月の返済額を減らせる」ことが

できる可能性が大きいサービスです。

※ネットや窓口でおまとめローンの審査を受けられます。

おまとめローンのメリットで大きな部分は、

- 毎月の返済額を減らせる場合があります。

- 利息の軽減ができる場合があります。

- 支払先を1社にまとめて、返済に関わる手間や負担を減らせます。

などがあり、

キャッシングやカードローンの返済で

で四苦八苦しているユーザーにとって、

メリットが非常に大きいサービスです。

他にも一本化することによって様々な

メリットがあり、今の煩雑な「返済生活」

から解放される安心感もあります。

ではここからおまとめローンのメリットと

しいてデメリットになる注意点などに

ついて解説していきますので、

ぜひ最後まで読んで見てください。

おまとめローンのメリットは大きく分けて3つある

カードローンを一本化することで発生する

メリットは、大きくわけて3つあります。

返済日が確実に毎月1回になる

1つは、

「毎月の返済日を1日・1回にまとめることができること」

です。

返済日が月に何度もあり、

それぞれ違う日である場合、

返済日前にお金を使って

しまったり、うっかり返済日を

忘れてしまう、などというリスク

が伴います。

返済日が毎月1回だけならばそのような

心配はなくなりますし、管理も楽になります。

毎月の返済額の減額

2つ目は、

「毎月の返済額の合計を抑えることができること」

です。

一本化の目的や内容にもよりますが、

ローンをまとめるからにはその前より

返済がきつくなってしまっては意味が

ありませんよね。

ですから、一般的には一本にまとめる前よりも、

まとめた後の方が、

毎月の返済額が小さくなる、または、同額の返済額

になることになります。

返済額が少なくなれば、毎月の

負担軽減になり返済が楽になり、

完済を目指しやすくなります。

但し、毎月の返済額を大きく減らしすぎると、

全体の返済期間が長くなる

ことも考えられます。

金利が下がる

3つ目は、

「金利を低く抑えることができること」

です。

基本的に今借りている金利よりも低い、

あるいは今一番低い借金ものと同じ

金利で一本化できればメリットになります。

おまとめローンの金利は一般のローン

よりも低金利に設定されている、

あるいは結果的に金利が低くなる

パターンが多いです。

そもそも「おまとめローン」はなぜ債務者にとって

有利となる、金利が下がる、月の返済額が減額

ができるのでしょうか?

その理由は2つで、

1つ目は、「救済処置」であるということです。

金利の引き下げや月々の返済減額を

できなければ、救済にはなりません。

2つ目は、

「繰り返しの借入ができない」

ということです。

おまとめローンの条件としては、

「元利均等月賦返済」か「元利定額返済方式」

のどちらかとなり、

カードローンに多い、

「借入後残高スライド元利定額リボルビング返済方式」

で借りることはできません。

※一部借り換えローンで例外もあります。

つまり「返済する事のみ行う」のです。

これにより、「ついつい借り過ぎる」という

デメリットはなくなりますので、

金融機関もある程度リスク軽減が図られます。

これが仕組み上、最も大きな理由となります。

ではここから「金利を抑える・利息減額」

についてのおまとめローンについてもう少し

詳しく解説します。

金利が低くなる・利息額が減る事例

おまとめローンは、キャッシングの利息負担を

少しでも減らしたい、という方におすすめな

サービスでもあります。

では、基本的な解説の他、実際に提供

されているサービスについて紹介します。

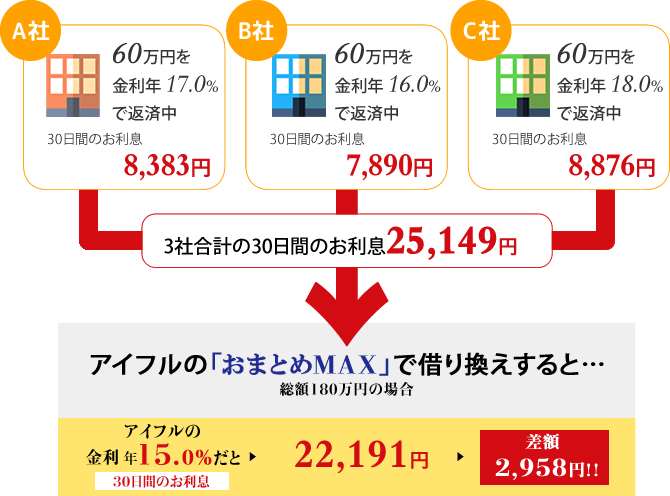

例えば「アイフル」には「おまとめMAX」という

おまとめローンがあります。

クリックで拡大↓

このように他のキャッシングとは

別に「借り換え専用のローン」

つまり「複数の借入をおまとめする

おまとめローン」が用意されてる場合

があります。

上の画像の例なら、1ヶ月の利息の

支払い金額が、

25,149円から22,191円

に減額できています。

「借り換え」をすることで、現在借りて

いる借金の金利を低くして返済する

ことができれば、

これは、かなり大きなメリットがあります。

さらに「複数の金融機関からもっと

多額の借金」の場合での事例でも

「支払い利息の減額」は可能です。

実例を出すとわかりやすいので

1つ例をご紹介します。

まず現在、金利15%で

- A社から100万円

- B社から100万円

- C社から100万円

ずつ借りているとします。

この借金を「おまとめローン」に申し込んで、

金利10%で300万の契約

を結べることができれば、

今の3社300万円の借金をすべて返済して

「借金の乗換え」をして、1社のみの毎月

1回の返済にでき

さらに、年利5%分の利息がお得になります。

※今紹介したアイフルのおまとめローン

より、さらに12.5%の低い金利設定

をしている銀行おまとめローンもあります。↓

金利の例

1ヶ月の利息の差額が、「12,330円」と大きな差がでる例。

| 借入金額 | 金利(年率) | 返済額 | 30日(1ヶ月)の支払い金利 |

|---|---|---|---|

| 3社で300万 | 15% | 5万円 | 300万×15%÷365日×30日=約36,960円 |

| 1社で300万 | 10% | 5万円 | 300万×10%÷365日×30日=24,630円 |

これが借り換えであり、これを専用で行うのが

おまとめローンです。

ちなみに「おまとめ」となっていますが、

1社から1社への借り入れでも利用できます。

※単に金利削減・返済額軽減にも使える場合があります。

「まとめる」と金利が下がりやすくなる理由

日本の貸金業の法律に「利息制限法」

があり、融資上限額が高くなるほど金利率の

上限が下がる仕組みがあるからです。

契約する際の計算をしっかりと行う

事があげられます。

上の例はわかりやすいように金利を

統一しましたが、実際はそれぞれの

会社で金利が違うのが一般的なので、

「負担が大きい一部だけをまとめる」

という事も視野に入れる必要があります。

また返済計画によっては利息負担が

逆に増えてしまうので、利用する際は

金融機関の方としっかりと相談しつつ

少しでも負担を減らすような契約を

結びましょう。

※この件につきましては次の「反比例する例」

で詳しく解説しています。

反比例する例

4つ目の「完済までの期間・返済総額」

について解説します。

完済までの期間が長くなる場合のメリット・デメリット

毎月の返済額を「少なく」すると、

毎月の出費を抑えるメリットがありますが、

それに伴い、返済期間は伸びてしまいます。(デメリットともいえる)

返済総額が少なくなる場合のメリット・デメリット

利息の支払いを含む、総返済額が

「少なくなる」メリットがある場合は、

- 金利設定が下がった(メリット)

- 毎月の返済金額を増やした(目先はデメリット、最終的に利息総額が下がるのでメリット)

ということになるでしょう。

おまとめローンのデメリットはあるのか?

例えば、おまとめローンで

毎月の返済額の減額できた

というメリットを受けた場合、ほとんどが

返済期間が長くなる

計画になりますので、「早く全額返したい」

と考えるならデメリットになる場合はあります。

また、返済期間が長くなると、

総額の利息支払い額が多くなる

場合もあります。

実際の利息支払いの例

例えば、100万円のおまとめローンを、

3年と5年で返済する場合の

返済シュミレーションは次の

ようになります。

●期間3年・金利15%の場合

| 融資額 | 毎月支払額 | 最終回支払額 | 総支払額 |

| 100万円 | 35,000円 | 15,405円(36回目) | 1,240,405円 |

●期間5年・金利15%の場合

| 融資額 | 毎月支払額 | 最終回支払額 | 総支払額 |

| 100万円 | 24,000円 | 20,017円(59回目) | 1,412,017円 |

上の表のように、

毎月の返済額(青色の数字)は、

3年返済・・・35,000円

5年返済・・・24,000円

となり、

5年返済の方がぐっと楽な返済が

可能ですが、

「総支払額」を見ると、

3年返済・・・1,240,405円

5年返済・・・1,412,017円

となり、利息分「171,612円」の差が出ます。

毎月の返済額や返済期間を何年にするか?判断する基準

「返済者の収入」から「無理をせず支払える額」

で決めるのが良い方法です。

利息支払いが高くなるからといって、

無理をして毎月の返済額を多くして

設定すれば、

今度は普段の生活に余裕がなくなり、

支障をきたすことが考えられます。

おまとめローンの場合、「救済処置

の目的」が大きいのですが、ほとんどの

おまとめローンは、

「返済のみのローン」となり、今までの

ように「いつでも借入・返済ができる」

システムから変更されることもあり、

追加融資が叶わないので、毎月の返済額

は余裕を持って設定するべきでしょう。

この理由は「いつでも借りられる」という

油断からついつい借りすぎてしまうことを

防止するための理由でもあります。

行き詰りかけた「借金の返済」が「救済される」

ことに大きな意義を感じ、とにかく全額返済して

楽になることだけに集中して返済していく

ことを考えてください。

この際おまとめローンにするなら

「余裕を持ってゆっくりと返す」

というのが、たった1つのグッドな

方法です。

「返済期間を長くしたくない」場合は、

今まで通りの返済金額になるように

返済してください。

それでも、「金利が低くなり支払い利息が安くなる」

メリットが発生する場合は多くあります。

全体の金利設定をまとめる前より

低く設定できた場合は、返済期間

が長くなっても「減額」や「ほぼ同じ」

になる場合もあります。

これを知るためには、まとめる前に

「返済シュミレーション」を金融機関

会社にやってもらい、

金額の数字を比較してみることが

重要です。

おまとめローンの注意点「審査」「返済方法」について

おまとめローンを申し込む際の

審査については気になるところです。

結論からいうと、

「通常の審査と変わりはない」

ということが言えます。

審査で見られるところは、

- 「年収」

- 「過去の事故歴のあるなし」

等、通常でのキャッシングの審査時

と同じです。

許容範囲での借り入れなら審査通過の可能性は高い

基本的におまとめローンをする前に

貸金業で借入をしていた場合は、

総量規制で年収の3分の1までの

「許容範囲」での上限額内で

借りているはずなので、

参考 ・総量規制とは?

おまとめローンに切り替えても、借入金が

増えるわけではなく返済が数社から1社

に変わるだけなので、

特に審査のハードルが上がるといった

ことはないでしょう。

※但し、おまとめローンならではの

申し込み条件などがあり、

それらをクリアする必要がでてくる

場合があります。

もし年収の3分の1以上借りている場合

カードローン・キャッシングの審査を受けた

時点より年間の収入が減ってしまい、

結果的に年収の3分の1以上借りている

状況になっている場合の審査はどうでしょうか?

その答えとしては、

審査が通り救済される可能性はある

といえます。

総量規制の例外がポイント

「総量規制」の法律の目的は、

消費者の借り過ぎによるお金の破たんを防ぐ

ために作られたものです。

そのため、貸金業者は

「年収の3分の1以上の貸付けの禁止」

が決められています。

しかし、「年収が減る」ことによって、

結果的に「年収の3分の1以上を借りている」

ことになってしまう場合もあります。

「おまとめローン」の本質は、

借金の返済を健全な形で継続できる

ようにするための救済の意義があります。

そのために

「今借りている全借金を一本化して返済を滞りなく行う」

ために、、

結果的に年収の3分の1以上借りている方にも、

借り換えを行い1本化できる

ような仕組みも「総量規制の例外」として

決められています。

ですから、審査に通れば

「おまとめローンで3分の1以上の借り換えもできる」

ので安心してください。

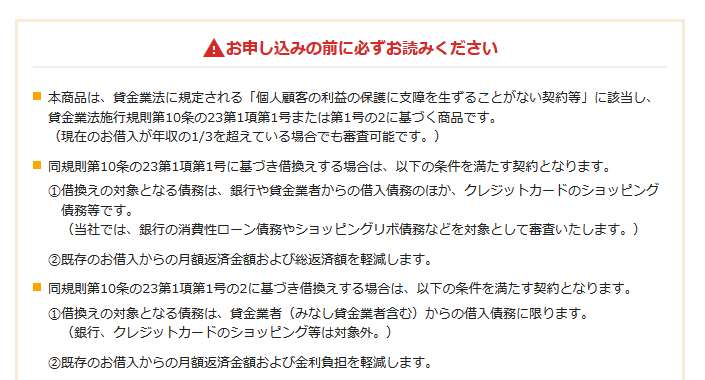

クリックで拡大↓

※アイフルの「おまとめMAX」の場合。他の

おまとめローンではこの限りではありません。

但し、おまとめローンもいろいろな金融機関や

銀行にサービスはありますが、すべてがこの限り

ではないので、

アイフル以外のまとめローンでは確認が必要です。

また、今では銀行のおまとめローンのサービスは

激減しています。また審査もかなり厳しいもの

となっています。

※銀行は2017年から、消費者の健全性

を守るためから個人向け貸し出し

の金額を減らすよう金融庁の要請を

受けている実情があるため。

おまとめローンでの1つの大事な注意点

無事におまとめローンで、何らかの

返済の負担を軽減できたなら、

1点大事な注意点があります。

それは、

おまとめローンで借りたお金は今までのローンの返済に充てる

ということです。

これは100%必ず行わなければ

ならない会社が多いです。

万が一これをしないで、借金を増やして

しまえば、間違いなく自己破産の道に

進んでしまいます。

当事者に変わり「おまとめローン会社」から支払う場合も

おまとめローンでの借入金は、

場合によっては、債務者のユーザー

に支払われず、

おまとめローン会社から直接今のキャッシング

を行っている会社へ振り込んでくれる場合も

あります。

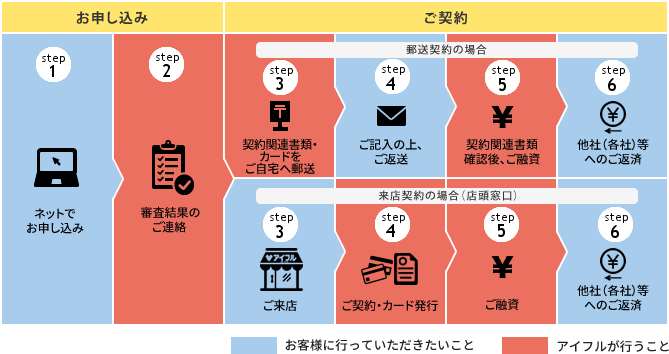

クリックで拡大↓

※アイフルでのおまとめローンは他社(各社)等へのご返済は、お客様に代わり、アイフルより振り込む場合があります。

上の画像では、「ステップ6」については

「お客様に行ってもらいたいこと」と

書かれています。

基本的には「借り換えの履行」は

借りている当事者が責任をもって

行う決まりとなっている金融機関が

ほとんどですが、アイフルの場合

追伸として、

※step6他社(各社)等へのご返済は、お客様に代わり、アイフルより振り込む場合があります。

とも書かれています。

この方が「間違いなく借り換えが

出来る」ので安心と言えば安心です。^^

おまとめローンがあるおすすめキャッシング会社と銀行

おまとめローンのあるキャッシング会社

と銀行を表にして比較してみました。

| ※ | 限度額 | 金利(年) | 返済方法 |

|---|---|---|---|

| 東京スター銀行 | 1000万円 | 12.5% | 元利均等月賦返済 |

| ユーファイナンス(借り換え専用ローン) | 700万円 | 7,3%~15,0% | 元利均等返済 |

| プロミス | 300万円 | 6,3%~17,8% | 元利定額返済方式 |

| アイフル(借り換えMAX※1) | 800万円 | 3.0%~17.5% | 元利定額返済方式 |

| アイフル(おまとめMAX※2) | 800万円 | 3.0%~17.5% | 元利定額返済方式 |

| アコム | 300万円 | 7.7%~18% | 元利均等返済方式 |

※1アイフルを初めて利用する方むけ ※2アイフルをすでに利用している人向け

注目!東京スター銀行のおまとめローン

東京スター銀行の「おまとめローン」が復活しました。

スターワン乗り換えローンです。

一時は「新規申し込みを停止」していましたが、

ここにきて「申し込み再開」をしてくれたことは、

今、複数の借金で苦労しているユーザーに

とっては大きな朗報です。

「おまとめ額別」月の返済金額一覧

おまとめする額によって、毎月の返済金額は

変ります。

おまとめ借り入れ額 |

毎月のご返済額 |

|---|---|

50万円 |

¥7,318 |

100万円 |

¥14,637 |

150万円 |

¥21,956 |

200万円 |

¥29,275 |

250万円 |

¥36,594 |

300万円 |

¥43,912 |

350万円 |

¥51,231 |

400万円 |

¥58,550 |

450万円 |

¥65,869 |

450万円 |

¥65,869 |

450万円 |

¥65,869 |

500万円 |

¥73,188 |

600万円 |

¥87,825 |

700万円 |

¥102,463 |

800万円 |

¥117,100 |

900万円 |

¥131,738 |

1000万円 |

¥146,376 |

この表を見てみると、現在複数の

借金返済で苦労している方はおそらく

毎月返済している額より減っている

のではないでしょうか?

これがまさにおまとめローンのメリットと

言える最大の特徴です。

さらに東京スター銀行のおまとめ

ローンは、他社よりメリットが多く、

一番おすすめできる銀行のおまとめ

ローンです!↓

ノンバンク系3社についての詳しい

内容の特徴やメリットについては

こちらのページを参考にして下さい↓

おまとめローンの救済を受けたら借金を減らすことが大事

ローンの一本化の基本は、あくまでも

「借金返済のサポート」

です。

よりお得におまとめローンを利用するには、

自分のお金の流れを整理し、

一本化の際の利息や毎月の返済額の

目安を立て、

その後は借金を減らすことを

最重要目標として全額返済を

目指してください。

せっかくおまとめローンで負担を

軽くしても、心に油断ができ、

また増額して借りるようなことを

すれば、おまとめする前より

苦しくなることは間違いありません。

まとめ おまとめできるローンの種類が多い一番おすすめできるおまとめローンはここ

実際のところ「おまとめローン」は、

申し込みをしても審査が通りにくい

と言われています。

その理由は、

数社からの借入があるユーザーの信用度

を厳しくみられるからです。

確かに公式サイトでは「おまとめローンの

メリット」など、希望を感じる文章が

並んでいます。

「おまとめローンサービス」を用意している

金融機関が、ボランティア的な救済を

行えるか?

というとそれは違います。

ですのでまず最初に、

おまとめローンの申し込み条件を事前にしっかり確認

しておきましょう。

例えば

- 借り入れ件数はどのくらいまでが可能なの?

- 年収に対して借り入れ金の総額はいくらまで見てくれるのか?

そういったおおよその数字を掴んで

おくと安心です。

その中でも、今もっともおまとめローンで

実績のある唯一の会社1社をご紹介

したいと思います。

詳細はこちらをご覧ください。↓

● 行政機関 >金融庁 >消費者庁 >国民生活センター ● 信用情報機関 >JICC >CIC >一般社団法人 全国銀行協会

● 金融業民間会社 >日本貸金業協会 >貸金業相談・紛争解決センター

ツイート

関連ページ

- カードローンの基礎知識を深掘り

- キャッシングの中でもカードローンとは、ICチップのついたプラスチックのカードをつかってATMで借入・返済をしやすくしたものです。 ビジネスやプライベートのお金シーンで活躍します。

- アコム三菱UFJフィナンシャル・グループについての知識を深掘り

- 初めてのカードローン・キャッシングでお馴染みのアコムについて知りたい情報を取材してみました。

- SMBCモビットについての知識を深掘り

- カードローンのキャッシングで人気のSMBCグループのSMBCモビットについて知りたい情報を取材してみました。

- プロミスについての知識を深掘り

- カードローンのキャッシングで人気のプロミスについて知りたい情報を取材してみました。

- 新生フィナンシャルレイクALSA(レイクアルサ)についての知識を深掘り

- カードローンのキャッシングで人気の新生銀行グループレイクALSAについて知りたい情報を取材してみました。

- アイフルについての知識を深掘り

- 愛があるのか?のcmでお馴染みカードローンのキャッシング会社アイフルについて知りたい情報を取材してみました。

- キャッシングの返済方法を変えれば利息0円で返済できるかも!

- クレジットカードやカードローンでお金を借りているなら、見利息期間サービスのある会社の返済方法に変えるだけで今払っている利息が0円になる可能性があります!

- キャッシングのメリット。キャッシングが役に立つ4つのシーンとは?

- 日々の生活で現金が必要な時は割と多く訪れます。そんな時はキャッシングを使うことで、多くのメリットを享受することができます。

- 土日祝でもキャッシングの審査は可能!借り入れまで約3時間の便利なキャッシング会社は?

- カードローンの申し込みが土日祝にできて、さらに審査が早く、即日融資までもできるキャッシング会社の手順や方法をメリットとともにご紹介します。

- キャッシングの総量規制ってなに?総量規制対象外・例外・除外と消費者金融と銀行の違い

- 総量規制とは、1人の人のカードローンやキャッシングでの借入金の総合計上限を規制する法律です。総量規制の対象となるキャッシングとそうでないキャッシングなどについてお話しします。

- 消費者金融の金利って高い?安い?キャッシングの金利18%は融資上限額次第で下がる

- お金を借りるときに支払う利息について。消費者金融や銀行でのキャッシングの金利の仕組みをしっかりと理解してお得に即日キャッシングで借りよう。

- 毎月元利均等返済と残高スライド方式の違い

- キャッシングでは返済方法について毎月元利均等返済と残高スライド方式があります。この2つの違いについて説明します。

- カードローンの低金利借り換え方法。150万・200万・300万を12.5%で借金をまとめるローン

- 複数の金融機関やカードローン・クレジット会社からお金を借りていると、返済に苦労していませんか?毎月の返済を1つのキャッシング会社に借り換えるだけでも、煩雑さが省けます。

- 即日融資キャッシングするなら安心な会社でネット申し込み。3つのポイントを知っておく

- 男女問わず一人暮らし・既婚者の社会人でもちょっとしたキャッシングでお金は必要なようです。安心に即日融資できるカードローンならここ!を紹介。

- キャッシング・カードローン・クレジットカードにまつわるQ&A

- カードについて、よくある質問やその回答、あらゆる疑問について解説しています。

- 銀行のカードローンは証書貸付

- 銀行のカードローンの申し込みをネットで行うことが増えましたが、借用書はあるのかないのか?

- キャッシングで審査なしってあるの?4つのポイント

- 銀行のカードローンや消費者金融のキャッシングでお金を借りる申し込みの際、「審査がない」ところはあるのでしょうか?

- キャッシングの借り換えの方法。借り換えれば金利12.5%や審査について。

- カードローン等の個人借り入れの返済をできるだけ軽減するために、メリットのある具体的な借り換えの金融機関をご紹介します。

- キャッシングでの限度額とは?限度額決定のポイントと注意点

- カードローンの申し込みや審査で良く聞く限度額とは何を意味しているのか?を詳しく解説します。

- 在籍確認の電話の様子。キャッシング申し込み一問一答でわかったこと

- キャッシングの申し込みは、会社員や派遣社員等安定した収入が必要。そのため審査では勤め先の在籍を電話で確認するあります。