10年間銀行員として預金・カードローン・住宅ローンなどの担当をしてきました。特にお客様からの相談には真摯に応じ、100人以上の方のお悩みを解決してきました。単なる有資格者ではなく、実際の銀行での経験から金融の正しい知識を生かせる点がアピールポイントです。ローン関連書物の監修を行っています。海外在住。

おすすめのおまとめローン・借り換えローン

は、どこがありますか?

私、「きゃっする」のところに送られてくる

質問でこの内容を受けることが非常に多く

あります。

おまとめローンの場合、おすすめの会社を

質問されることが多い理由としては、

- おまとめローンのメリットがイマイチよくわからない

- おまとめできる対象のローンの種類が多いおまとめローンは意外と少ない

- 融通性の利くおまとめのローンが意外と少ない

- 最後の砦なので安心して申し込みしたいという気持ちが大きい

というような内容が挙げられます。

それでは、実際におすすめできる

おまとめローンはどこなのか?

おまとめローンならここ!の結論は、

「東京スター銀行」「横浜銀行」

です。

※他に「借り換え」なら「金利見直し」

ができる会社も割と多く別にあります。↓

これらのおすすめできる根拠やその理由と、

さらにおまとめローンでの申し込みをして

審査を通過するために知っておくことや、

金利メリット・1ヶ月の返済メリットに

ついてわかりやすく解説していきます。

ぜひ最後まで御覧ください。

みなさまこんにちは!このサイトを運営しています、「きゃっする」と申します。ずばり「おまとめローンのおすすめ」をご紹介するとともにそのメリットについてもしっかりと解説していきます!

●目次

・おまとめローンとは?存在意義や仕組み・メリット・デメリット

・「東京スター銀行」のおまとめローンが圧倒的におすすめの6つの理由

・「横浜銀行カードローンでおまとめ」がおすすめできる2つの理由

・「ユーファイナンス」のおまとめローンがおすすめできる3つの理由

■おまとめローン豆知識

・200万円・300万円の高額なおまとめを行うための年収はいくら必要か?

おまとめローンとは?存在意義や仕組み・メリット・デメリット

おまとめローンとは、

複数のカードローンやキャッシングを

抱えている人が、借入金額が大きく

なってしまい、毎月の返済額が大きく

なりすぎてしまった際に、それらを1つの

ローンにまとめて、返済負担を軽減

するための借り換えサービス

のことです。

複数のローンをまとめて、確実に返済を進めて完済をめざすローンです。

ですので、「多重債務による返済不履行の回避」という意義が大きい救済サービスです。

「返済不履行」になってしまうと、

自己破産や任意整理を行う

ことになりかねません。

もしそうなれば、その後の金融機関に

対する信用が落ちてしまいます。

生活費を圧迫してしまうほどの

毎月の返済額の場合は、返済額

を軽減できれば大きなメリットと

なります。

メリットの詳細

カードローンや金融機関からのローンをまとめることができれば、多くの場合に金利が低くなり、毎月の返済額が下がります。

ではもう少し具体的に解説します。

金利引き下げのメリット

この後におすすめのおまとめローンでご紹介する、「東京スター銀行」のおまとめローンの場合、

金利設定は12.5%

※2020年3月現在。

となり、

この金利以上で借り入れをしている場合は、このサービスを利用することで利息の支払いがぐっと軽減できます。

ちなみにおまとめローン以外の融資

サービス、例えば「カードローン」では

- 限度額が10万円未満では金利20%以下

- 限度額が10万円以上100万円未満では金利18%以下

- 限度額が100万円以上では金利15%以下

というように、一般的には限度額が

上がるほど金利が下がるように

なっています。

さらに200万円・300万円と限度額が

上がると段階的に金利も下がっていきます。

これらの仕組みは、利息制限法に

基づいて決定されていきます。

10万円以上100万円未満の借入

では上限金利が18%以下となっていますが、

100万円以上では15%以下と低くなる

ように定められています。

参考 ・利息制限法とは

ですので、おまとめローンで

借金を1社にまとめるということは、

今まで複数の会社で会社で借りて

いる1社ごとの限度額より、

1社における限度額が上がる

事になる場合がほぼ100%ですから、

必然的に「金利が下がる」ことに繋がります。

ちなみに、

どんなに金利が高い会社で借りても、

限度額が100万円未満では最高でも

金利を20%以上にはできません。

現在でのカードローンの金利は

「大手の貸金業者」では一般的

には最高金利18%を基準

としています。(銀行は約14%前後)

※大手貸金業では返済が期日より遅れた

場合の「遅延損害金(年率)」は20.0%で

設定される場合があります。

毎月の返済額の引き下げでの負担軽減

おまとめローンに借り換えをすれば、

現在の借金による毎月の返済額

より少なくすることができる可能性

が高まります。

このメリットにつきましては、この後

ご紹介する、東京スター銀行の

おまとめローンの解説にて、

返済額の実例をご紹介しながら

詳しく解説しています。

毎月の返済回数の手間を軽減

また、複数のカードローンの借入をまとめれば、返済の手間も省けます。

複数の会社から借り入れをしている場合、

銀行振込みやATMから返済していると、

会社ごとに、ほぼ毎月返済の手続きを

しなければなりません。

会社ごとの返済日が違うことも多く、

毎月数回の返済を行う必要が

あります。

また、振込み手数料やATM手数料が

かかる場合には、手数料も会社ごとに

支払わなければなりません。

複数のローンがまとまれば、すべてが月1回で済みますのでコストと手間が節約できます。

精神的にもグッと楽になります。

金融機関からの信用度の回復

さらに、「金融機関からの信用が上がる」

というメリットもあります。

一般的に、借入件数は多いほど信用が

低下します。4社から借りている人は3社

から借りている人より、

3社から借りている人は2社から借りて

いる人より信用が低くなってしまいます。

東京スター銀行のおまとめローンの

大きなメリットとして、

クレジットカードのリボ払い・分割払い

の返済についても、おまとめローン

の対象となります。

また、

銀行カードローン・消費者金融のカードローン

どちらでも対象となります。

さらに他にも対応できる借金もあります。

(詳しくはこの後にご紹介する、

東京スター銀行のおまとめ

ローンの解説でご紹介します。)

デメリットは?

毎月の返済額の増大で苦しむ

ユーザーにとっては、メリットの大きい

おまとめローンですが、

あえてデメリットという点を探してみると、

返済のみとなり、従来のカードローン

のように繰り返しキャッシングはできない

というサービスがほとんどです。

しかし、そもそも「おまとめローン」を

考える方は、

「繰り返し借り入れができる」という従来

のカードローン仕組みがデメリットになり、

「借り過ぎてしまった」

という方が多いのではないでしょうか?

ですので、「返済のみになる」という

ことは、メリットとして作用する場合も

あります。

また留意しておく点として、

1社の限度額が上がるため、申し込み

の際の審査のハードルが上がる可能性

があるということです。

決して甘いものではありません。

少なくとも、それまでのローンの返済で

延滞をしていないことは条件になるでしょう。

審査結果は即日に対応していない

「急いでおまとめローンを利用したい」

とお考えの方も多いかと思いますが、申し込み後

即日というのはまず無理となります。

借り入れ状況にもよりますが、

少なくとも2,3日程度の期間が

あると考えておきましょう。

ではさらに具体的に、実際に人気のおまとめローン

サービスを行っている会社を取り上げて、

おまとめローンを活用できるための

知識をご紹介します。

「東京スター銀行」のおまとめローンが圧倒的におすすめの6つの理由

銀行系のおまとめローンで

おすすめできる会社です。

まずは、

「東京スター銀行のおまとめローン」

※「スターワン乗り換えローン」とも呼ばれています。

がおすすめの第1候補です!

※2020年1月現在の指標

その理由を挙げていきます。

※実際に申し込む場合の

公式ページはこれらの解説

の後にご案内がありますので、

まずは順に読み進めていただき、

申し込み条件やチェックポイント

などを確認してください。

もちろん「立派な銀行」です。

| 商号 | 株式会社東京スター銀行 (The Tokyo Star Bank, Limited) |

|---|---|

| 創業 | 2001年6月11日 |

| 本店所在地 | 東京都港区赤坂二丁目3番5号 |

| 資本金 | 260億円 |

| 拠点数(インターネット支店を除く) | 31本支店、5出張所、店舗外ATM915ヵ所 |

※2020年1月現在

きゃっするが取材をしてみると、東京スター

銀行のおまとめローンは一番メリットが

多いことがわかりました。

ここからおすすめできる6つの

ポイントをご紹介していきます。

1、金利が見えているので計算がたやすい

東京スター銀行のおまとめ

ローンの金利は、

年12.5%

の比較的低い金利で一律です。

※2020年1月現在。

プロミスやアイフルなどのおまとめ

ローンより低い金利設定となる

期待がもてます。

2、1本化できるローンの対象がかなり広い

東京スター銀行のおまとめローンは、

- 他の銀行

- 消費者金融

- 信用金庫

- 信用組合

- 労働金庫

- 農業協同組合

- 信販会社(クレジットカード会社。リボ払い・分割払い・キャッシングも対象)

- カード会社

これらのどのローンでも「1本化対象」

となります。

消費者金融系や他行の

おまとめローンでは、

おまとめするローンの種類を

選んで対象が狭いところもあります。

例えば、アイフルのおまとめMAX

ローンは、消費者金融(貸金業)

のローンのおまとめのみ対象となり、

- 銀行のカードローン

- クレジットカードの支払い

などの返済分のおまとめはできません。

その点、東京スター銀行のおまとめ

ローンは銀行・消費者金融・信販会社

(クレジットカード会社)などのローン

でも対象となり、

申し込みユーザーにメリットがあります。

東京スター銀行のおまとめ

ローンの対象は、

個人名義の無担保借り入れの

ローンの場合に限ります。

- 住宅ローンなど担保設定のあるローン

- リース契約

- 残価設定ローン

- ご夫婦の複数のローンをお一人の名義にまとめる融資

- ご家族などご本人でない方のローンの肩代わりをするための融資

- 語学スクール・エステなど長期契約の料金に関する分割払いのおまとめ

などは対象外となります。

3、おまとめできる総額が高い

おまとめできる最高額は、

1000万円

となっており、他社と比べて高い金額

までおまとめが可能です。

※30万円以上1,000万円以下(1万円単位)

※お申し込み時の借り換え対象ローン残高の範囲内に限ります。

※2020年1月現在。

4、毎月の返済額が安い

他社と比べて、おまとめ総額に

対しての、毎月の返済額の設定

が比較的低いです。

クリックで拡大↓

上の画像では事例として、

| 借入会社 | 借入総額 | 毎月の返済額 |

|---|---|---|

| A社 | 100万円 | 2万円 |

| B社 | 50万円 | 1万円 |

| C社 | 50万円 | 1万2千円 |

| 3社合計 | 200万円 | 4万2千円 |

3社から200万円の借金を毎月42,000円の返済

を行っている方だと、

東京スター銀行1社に借金を

まとめる事ができると、

毎月返済額29,275円

になるように設定されており、毎月の返済額を

その差額12,725円

少なくできます。

次の「総借入金額による毎月の

返済額の表」を確認して、

今返済している毎月の金額と

比べてみてください。

返済額が今より少ないなら、返済

負担の軽減ができメリットがあると

言えます。

●東京スター銀行のおまとめローンの毎月の返済額

おまとめ借り入れ額 |

毎月のご返済額 |

|---|---|

50万円 |

¥7,318 |

100万円 |

¥14,637 |

150万円 |

¥21,956 |

200万円 |

¥29,275 |

250万円 |

¥36,594 |

300万円 |

¥43,912 |

350万円 |

¥51,231 |

400万円 |

¥58,550 |

450万円 |

¥65,869 |

450万円 |

¥65,869 |

450万円 |

¥65,869 |

500万円 |

¥73,188 |

600万円 |

¥87,825 |

700万円 |

¥102,463 |

800万円 |

¥117,100 |

900万円 |

¥131,738 |

1000万円 |

¥146,376 |

※2020年1月現在

毎月の返済額が抑えられているので

比較的楽な返済で完済を目指す

ことができます。

5、保証人不要

保証人が必要なく、第三者に協力

を依頼する必要がないので、

申し込みに手間や時間がかからず、

また他者に迷惑を掛けることがありません。

一石二鳥です。

※保証会社(株式会社東京スター・

ビジネス・ファイナンス)の審査を受け

保証されます。

6、web申し込みで来店不要。全国どこからでもweb完結が可能

今ではスマホやPCからのweb申し込みは

当たり前ですね。

入力画面も分かりやすく書き込みは

しやすいです。

※クリックで拡大↓

申し込みの前に、次の要件を満たして

いるかどうか?を確認しておきましょう。

※重要です。この条件を満たして

いない場合、仮審査申し込みを

しても、次に進めませんので、

まずはしっかりとチェックして

おいてください。

- ご融資時の年齢が満20歳以上65歳未満の方

- 前年度の税込年収が200万円以上の方

- 給与所得者の方で、正社員・契約社員・派遣社員の方

- 過去に債務整理や自己破産をされていない方

- 現在ご利用中のローンを延滞されていない方

- 過去(6ヶ月以内)に当行ローンの審査で否決されていない方

※自営業者・パート・アルバイト・主婦の方はおまとめローンをご利用できません。

重要な事項の追記

1、本審査では、「年収200万円以上」

あることを証明する為に「前年分の収入証明書

(源泉徴収票か確定申告書)」を必ず提出する必要があります。

提出できない場合は、審査に通りません

ので、必ず年収200万円以上の方のみ

申し込みをお考え下さい。

尚、必要書類・本人確認書類(運転免許証

または住民基本台帳カード)については、

スマホなどで撮影していただき、

画像ファイルのアップロードで

ネット送信できます。

2、年収の2分の1までの金額の

おまとめ・借り換えが目安です。

2分の1(半分)以上の借り入れが

あるという方は、今の借金を根気よく

減らしていただき、年収の半分以下

の借入金になった時点で、申し込みを

行ってみてください。

3、その他審査について通過しない

可能性の高い方は次のような理由の

ある方です。

- 勤め先の在籍確認ができない(仮審査通過後は在籍確認の電話があります)

- 過去に債務整理や自己破産をした方

- クレジットカード・カードローンの支払いの延滞を数回している方

- 現在のお借り入れ先への振り込み口座を登録できない方(借り換え分のお金は直接東京スター銀行から借入先に振り込み返済されるのが原則です。お借り換え予定の金融機関が、「窓口・ATM・コンビニからの返済」だけでローン振込先登録ができず、その金融機関の毎月返済額を引き落とすためのお客さま名義の預金口座登録がある場合には、お客さま名義の預金口座へ振り込まれた現金をお引き出しのうえ、ご自身にてご返済を行ってください。)

これらの事項がクリアできて

おりませんと、申し込んでも却下され

てしまい、ユーザーの方の手間が

増えるだけですので、

申し込みは控えることをおすすめします。

おまとめローンを利用できると、

- 毎月の返済が軽減

- 金利が下がり利息が減少

というメリットが期待出来るのですが、

カードローンにしてもおまとめローン

のいずれにしても、

「借りたお金は早く返えせば返すほど利息が下がる」

仕組みです。

ですので、毎月の返済が減って

返済が楽になっても、やはり、

可能な限り返済を早くして完済する

ことが負担を軽くするポイントでもあります。

東京スター銀行のおまとめローンは、

借りている側の任意での繰り上げ返済

も可能となっています。

例えば、今年のボーナスが予想以上

に良かった!と言う場合、余裕ができた

お金を、おまとめローンの繰り上げ返済

に充てたいという申し込みが可能です。

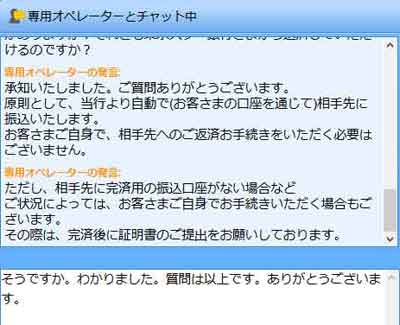

その辺りを実際に東京スター銀行に

チャットで質問をしてみました。

担当オペレーター

お待たせいたしました。お気軽にご質問ください。

ご用件によってはお電話でのご案内となる場合もございますが、まずはこのチャットにてできる限りサポートさせていただきます。

チャットの対話終了後に満足度評価が表示されます。

よろしければお客様の声をお聞かせくださいませ。ご協力お願いいたします。

(なお、現在他のお客様へのご案内も行っている為、ご返信が遅くなる可能性があります。お急ぎのところ申し訳ございませんが、ご了承下さい。)

きゃっする

質問をお願いします。おまとめローンですが、毎月の返済額はわかりました。回数は何回でしょうか?

担当オペレーター

お問い合わせいただきありがとうございます。

設定期間が10年となりますので、120回でございます。

きゃっする

ありがとうございます。次に繰り上げ返済はいつでも可能ということで間違いないでしょうか?

担当オペレーター

はい可能です。お手数料もかかりません。

きゃっする

ありがとうございます。では繰り上げ返済した後、残金が残る場合、返済シュミレーションはどうなりますか?

またそこから120回にして毎月の返済金額をきめるのでしょうか?

担当オペレーター

一部繰上げ返済後の残高に応じて毎月ご返済いただきます。

返済期間を変えずに返済金額を軽減するか、返済金額を変えずに返済期間を短縮するかになります。

きゃっする

ありがとうごいます。つまり 一部繰上返済(期間短縮型)一部繰上返済(返済額軽減型)の違いのことはそれですかね?

担当オペレーター

さようでございます。

ご覧いただきありがとうございます。

きゃっする

ありがとうございます。よくわかりました。参考にさせていただきます。

以上です。

このやり取りで出てきた、

一部繰上返済(期間短縮型)と

一部繰上返済(返済額軽減型)

については次のような内容です。

1、「一部繰上返済(期間短縮型)」

- 毎月返済額は今まで通りそのまま。

- 繰り上げで減った残高を今までと同じ毎月返済額で割って返済回数を設定。(必然的に返済回数が最初の計画より減る。完済が早くなる)

2、「一部繰上返済(返済額軽減型)」

- 毎月返済額を減額する。

- 繰り上げ後の残高を残りの返済回数で割って返済額を設定。(必然的に今までより毎月返済額が減額となる)

「1」は利息減額・早く完済することを重視、

「2」は毎月の返済額の負担をさらに軽減することを重視

といったポイントとなります。

※参考動画解説 東京スター銀行公式サイト

○「一部繰上返済(期間短縮型)」

○「一部繰上返済(返済額軽減型)」

東京スター銀行のおまとめローンは、

融通性にも優れているおすすめの

内容と言えます。

東京スター銀行ですでに利用している無担保ローンは対象外

「東京スター銀行の無担保

個人向けローンに対する

おまとめローン」は利用できません。

事業性資金は対象外

事業性の融資はおまとめローンの

対象外となります。

利用は返済のみ。借り入れはできません。

また、おまとめローンは基本的に

「返済のみ」の仕組みです。

※これはどのおまとめローンでも

ほぼ共通します。

おまとめローンに関しては完済するまで

キャッシングを繰り返すことはできません。

返済に集中し、今の苦しい状態から

開放されることを目指しましょう。

審査があります。

申し込み条件が揃ったうえで、

申し込みをしていただき、

その後審査を通過すれば

おまとめローンの借り換えが

できます。

無事審査が通った後の流れ

では、ここで少しだけ東京スター

銀行のおまとめローンの審査が

無事に通った後の流れについて、

1つだけ重要・安心なポイントをご紹介します。

審査が通った場合、東京スター銀行

から、借り換え用の融資金が下りる

わけですが、

この融資金は基本的に、今借りている

銀行やキャッシング会社へ直接東京

スター銀行が振り込んでくれます。

ですので間違いなく今の返済が

なくなるので安心です。

※実際に東京スター銀行に

質問をして確認してみました。

※クリックで拡大↓

実はここってすごく重要な点で、

もし仮にですが、融資金を直接

申し込み本人のもとに振り込まれ

る仕組みだと、

そのお金を本人が返済として振り込み

や支払いを行う必要があります。

これって少し面倒かもしれませんね。

また、めったなことはないとは思いますが、

新たな融資金を受け取って、

それをすぐに返済に回さず持って

おいてしまうと、ついうっかりまた

返済以外の事に使ってしまう。。

そんなことが絶対にないとは言えません。

もし、それをやってしまったら、

その後の人生はほぼ奈落の

底に落ちてしまうでしょう。

最悪の不幸しか待っていません汗

次は東京スター銀行の返済も

始まるので、とてもじゃないけど

すべての借金を返済できるはずが

ありません。

但し、今借りている相手の会社に

振込口座がない場合は、申し込み

者本人が返済を行う必要があります。

完済後は証明書を発行してもらい、

東京スター銀行に完済できたことを

示すために送付することになっています。

これにて、まずは今苦しんでいる

借金からは解放されます。

後は、東京スター銀行1社に粛々と

毎月1回だけ、負担の軽い返済を

続けていけば良いだけです。

こういった流れになることも知っておくと、

安心だと思いますのでご紹介しておきます。

東京スター銀行おまとめローンの口コミ

実際の口コミでは、次のような

内容が掲載されています。

年収300万 23歳。借り入れ3社150万おまとめローンを申し込んだところ電話対応は良かったがメールで審査に落ちたと…何がダメだったのか……

おまとめローン申し込みました。入社半年で年収300万予定。4社200借入で絶対ムリだろうなぁと諦め気味でしたがトータル2週間程で融資→全社返済できました!!サポセンの方もみなさん丁寧でわかりやすく教えてくれました。しっかり返済していきます。

公式サイトの動画解説もご覧ください。

さらにメリットを理解しやすくなります。↓

※動画は2015年現在の解説です。

2020年現在とは一部金利や内容が

異なりますが、おまとめローンのメリット

としては分かりやすく解説されています。

※動画解説東京スター銀行スターワン乗り換えローン(おまとめローン) のメリット

では実際に申し込みができる

公式ページを御案内します。

こちらのページから申し込みが

可能です。※公式ページには

ここでは紹介できなかったメリット

やサービス内容も書かれています

ので、ぜひ参考にして見てください。

↓

「横浜銀行カードローンでおまとめ」がおすすめできる2つの理由

銀行のおまとめローンでもう1行、

おすすめできる銀行があります。

それが、

横浜銀行カードローンのおまとめ

です。

横浜銀行カードローンの概要

| 借入限度額 | 10万円~1000万円 |

|---|---|

| 審査時間 | インターネット(パソコン・スマートフォン)なら最短で翌営業日に回答 |

| 融資までの目安 | 最短の場合、申し込み後翌日回答→「カードの郵送」。カードが届けば借り入れを行えます。 |

| 実質金利 | 年1.5~14.6%(変動金利) |

| 担保・保証人 | 不要 |

お借入利率(年利)

| ご利用限度額 | お借入利率 |

|---|---|

| 100万円以下 | 年14.6% |

| 100万円超200万円以下 | 年11.8% |

| 200万円超300万円以下 | 年8.8% |

| 300万円超400万円以下 | 年6.8% |

| 400万円超500万円以下 | 年4.8% |

| 500万円超600万円以下 | 年4.5% |

| 600万円超700万円以下 | 年4.0% |

| 700万円超800万円以下 | 年3.5% |

| 800万円超900万円以下 | 年3.0% |

| 900万円超1,000万円未満 | 年2.5% |

| 1,000万円 | 年1.5% |

※2020年1月現在

複数の借り入れをまとめる

横浜銀行の場合、「おまとめローン」

というサービス名ではありませんが、

複数の借り入れをまとめたい

場合にも申し込みが可能な、

借り換え希望

ができます。

※クリックで拡大↓

複数のカードローンを横浜銀行1行に

借り換えることができれば、

- 毎月の返済額の軽減

- 金利を低くして利息を減らす

ことが十分期待できます。

メリット

東京スター銀行と最も違う点は、

借り換え後の借り入れも可能と

いう点です。

返済を重視しつつ、「今月はどうしても

借り入れしたい」というようなときは、

通常のカードローン通り、限度額まで

なら借り入れが可能です。

※借り換え後、負担を減らすことが

できた場合は、できるだけ計画性を

持ってまずは返済に専念し、

借金を減らすことを考えましょう。

余裕のあるローン計画を。

借り換え・おまとめの事例

※クリックで拡大↓

上の画像では、

現時点でA・Bの2社から合計170万円借りている

場合の例です。

横浜銀行でまとめて借り換え

ができると、

- 金利 平均16.25%→11.8%(※お借入れ限度額100万円超200万円以下の場合。4.45%分の利息がお得に)

- 毎月の返済額 4万2千円→3万8千円(毎月約4千円の支払い負担軽減)

少なくともこのような数字で

返済を変更して行うことが

できます。

※今借りている会社の金利や毎月返済額

はあくまでも事例ですので、比較する際は

実際の数字と横浜銀行の数字とを比べて

チェックしてください。

担保・保証人は不要

第3者に保証人などの依頼を

する必要はありません。担保も不要。

※保証会社(SMBCコンシューマーファイナンス株式会社)からの保証を受けられる方。

繰り上げ返済も可能

ATMカードが発行されますので、提携コンビニATM(手数料無料)※一部ATMを除く。などを使って、余裕ができたときにはいつでも返済ができますので、積極的に元金を減らすことができます。

※カードで借り入れもできますが、今まで返済額が多くて苦しんでいた方は、借り換えておまとめをして返済しやすくなった恩恵を上手に使って、必要以外の借り入れはできるだけ行わず、まずは完済のみを計画的に粛々と心がけることをおすすめします。

注意点

お申し込みの地区が限られる

横浜銀行のカードローンを申し込み・

利用できるユーザーは、

- ご契約時満20歳以上69歳以下の方(30代以上の方におすすめ。学生の方は不可。)

- 安定した収入のある方

となっています。さらに地域的な要件があります。

- 神奈川県内全地域

- 東京都内全地域

- 群馬県内の次の市「前橋市、高崎市、桐生市」

- ※「またはお勤めの方」とは、上記地域に住んでいなくとも、お勤め先が上記地域であれば申し込み可。

・次の地域に居住またはお勤めの方

と限られています。

この条件に該当されない方は、

申し込みをしても「却下」となります。

該当される方はぜひ検討してみましょう。

事業資金は不可

事業としての借入は対象外です。

申し込み方法のアドバイス

借り換えを希望する際は、

申込時に、お借入れについて、

下記の内容を入力してください。

1、公式サイトの「お申し込みはこちら」

から、申し込みボタンをクリック。

2、■お借入について

- 商品選択

- お借入の状況

- ご希望のご利用限度額

- ご利用目的

上記の、「ご利用目的」の項目にて、

「借入金返済資金」を選択をして

いただくことで、

ご利用目的を伝えることができます。

または、「その他」の選択肢を選択して、

現在の借入金額と件数を記入すれば、

伝えることがができます。

公式サイトから申し込みはこちら

限度額や金利設定など、詳細について

も公式サイトで確認ができます。

↓(詳細はバナーをクリック)

「ユーファイナンス」のおまとめローンがおすすめできる3つの理由

銀行以外のおまとめローンで

おすすめするなら、

「ユーファイナンスのビッグローン」

がおすすめです!

その理由を挙げていきます。

大手消費者金融の

プロミスやアイフルなどと同じ、

国が認める登録許可を持つ

信頼のある会社です。

- 株式会社UCS(ユーファイナンス)

- 東京都台東区小島2-14-5 毛利ビル7F

- 電話:03-5829-6990

- 営業時間:平日 9:00-18:00/土日祝 定休

- 設立 平成17年8月

- 資本金 5,300万円

- 代表者 代表取締役 市川 慎治

- 取引銀行 東京都民銀行、三菱UFJ銀行

- 貸金業登録:東京都知事(4)第29876号

- 金融コンサルタント業

「借り換え専用」のサービスだけを取り扱って

いる貸金業です。通常のカードローンのような

サービスはありません。

先にご紹介している、東京スター銀行

のおまとめローンと肝となる部分を

比較して見ると、

| おまとめローン会社→

条件↓ |

ユーファイナンス | 東京スター銀行 |

|---|---|---|

| 金利設定 | 7.3%~15% △ | 一律12.5% ◎ |

| 限度額 | 最高700万円 △ | 最高1000万円 ○ |

| おまとめ対象となるローン | 銀行カードローン・クレジットカード支払い金は不可 × | 銀行カードローンもクレジットカード支払い金も可 ◎ |

となります。結論を申しますと、

1、

「銀行のカードローン」を利用されて

いる方は、ユーファイナンスではおまとめ

ができませんので、東京スター銀行

一択で検討してください。

※ユーファイナンスは銀行カード

ローン・クレジットカード会社の

リボ払い・分割払い・キャッシング

は借り換えの対象外です。

2、

金利設定がユーファイナンスは

7.3%~15%となり、東京スター

銀行のおまとめローンの12.5%

より低くなる可能性はあります。

実際に12.5%より低い金利設定

になる可能性を考えると、

限度額300万円以上で審査が通り

借り換えが出来る方が対象となる

ことが予想されます。

3、

ユーファイナンスは、申し込み条件

等についてあまり詳しく書かれて

いないので、思わぬ理由で審査に

通らない事例が多くあります。

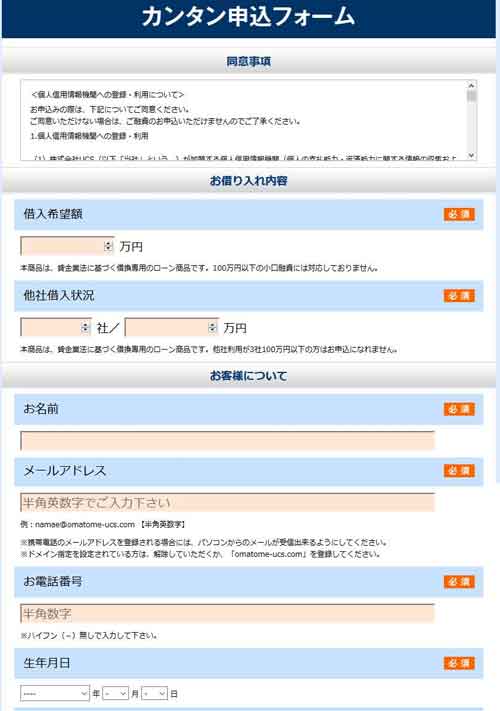

今ではスマホやPCからのweb申し込みは

当たり前です。最短2分で入力が完了できます。

(あくまでも入力スピードによります。)

入力画面は極力簡素化されていて

書き込みはしやすいです。

※入力画面の一部。クリックで拡大↓

※次の点についてもチェックしておいて下さい。

- ご融資金額:100万円~700万円

- 実質年率:7.3%~15%(要審査)

- 遅延損害利息:20%(実質年率)

- 返済方法:元利均等返済

- 返済期間:最長10年(1~120回)

- 必要書類:身分証(健康保険証(※記号・番号や保険者番号部分、QRコードは見えないように加工してから提出(QRコードは、(株)デンソーウェーブの登録商標です。))、運転免許証、パスポート等)・所得証明書

- 保証人:原則不要

- 担保:原則不要

- その他:要審査

- 本商品は、貸金業法に規定される「個人顧客の利益の保護に支障を生ずることがない契約等」に該当し、貸金業法施行規則第10条の23第1項第1号または第1号の2に基づく商品です。(現在のお借入が年収の1/3を超えている場合でも審査可能です。)

- 借換の対象となるのは「貸金業者(みなし貸金業者を含む)」からの借入です。(銀行カードローン、クレジットカードのショッピング等は対象外です)

融資条件を見ていただき、特にチェック

しておきたい点は、

上限金利が15%

ということです。

アコムやアイフル・プロミスなどの

ノンバンク、いわゆる消費者金融

の会社では、

上限金利が17.8%~18%

となっています。

※各金融会社の上限金利

| アイフル | 18% |

|---|---|

| プロミス | 17.8% |

ということは、仮に「ユーファイナンス」の

おまとめローンの審査が通ったとすれば、

最高の金利でも15%以上になる

ことはありませんので、

今の金利より低くなる可能性は

非常に高いはずです。

逆に、「ユーファイナンス」のおまとめローンは、

下限金利が7.3%

です。

ですので、今借りている複数の

キャッシング又はカードローンの

平均の金利が7.3%以下なら、

※但し消費者金融(貸金業)の

カードローン・キャッシング限定。

銀行カードローン・クレジット会社

の支払いは借り換えの対象外です。

借り換えても金利が今より低くなる

ことはないので、金利面ではデメリット

になる可能性があります。

金利面でのメリット・デメリットの見極めは

実際に今借りている平均金利により変り

ますが、

消費者金融の場合、7.3%より低い金利で

借りている事例は、きゃっするへの問い合わせ

ではほとんどありません。

多くは、約17~18%の金利の方が

ほとんどですので、「ユーファイナンス」

で借り換えた方がメリットがある方が

圧倒的に多いと思います。

もう1点、注目しておくことは、

「貸金業法に規定される「個人顧客の利益の保護に支障を生ずることがない契約等」に該当し、貸金業法施行規則第10条の23第1項第1号または第1号の2」

というのがおまとめローンの定義だからです。

つまり、この「おまとめローン」「借り換えローン」

については、「借金を多く抱えてしまったユーザー

に対しての救済サービス」です。

「おまとめ」「借り換え」することで、今のカード

ローン返済より、

- 毎月の返済額が下がる

- 年金利を低くして利息支払を軽減する

ということが原則となるサービスです。

従って、ユーザーへのメリットがある場合は、

通常のカードローンの限度額条件を

度返しして審査が可能となります。

「借り換え専用のローン」といっても

「どなたでもおまとめローンの審査が通る」

わけではありません。

しかし、

「借入をおまとめしてこれからは真面目に

返済だけに専念する」とお考えの方は、

ぜひ申し込みをしてみてください。

申し込みの前に、実際にローンをまとめると、

金利の減額・1ヶ月の返済額減額はどのくらいになるのか?

の数字を確認しておいて下さい。

次に解説します。

※「申し込みページ」も次の解説の

後に案内があります。

150万円・200万・300万円ローンをまとめる場合の金利減額・1ヶ月の返済額減額の実例

「ユーファイナンスのビッグローン」

で複数のローンをまとめる場合の

- 1ヶ月の返済額軽減する金額例

- 金利を低くして利息支払いを減額する例

は次のようになります。

他4社から300万円借りている

クリックで拡大↓

| 借入れのある会社 | 返済日 | 借入金額 | 金利 |

|---|---|---|---|

| 1、A社 | 毎月10日 | 60万円 | 年15% |

| 2、B社 | 毎月25日 | 50万円 | 年18% |

| 3、C社 | 毎月末日 | 110万円 | 年12% |

| 4、D社 | 毎月20日 | 80万円 | 年12% |

この条件で融資を受けている場合、

「ユーファイナンスのビッグローン」で

まとめれば、

- 借入金額・・・300万円

- 金利・・・年9.8%

- 返済日・・・月1回

のように条件を変更できる

実例があり、大きなメリットを

受けられる可能性があります。

これならどの条件をとっても、

すべてにおいて、借り換えの

方がメリットがあります。

他3社から150万円借りている

クリックで拡大↓

| 借入れのある会社 | 借入金額 | 金利 | 毎月の返済額(期間5年) |

|---|---|---|---|

| 1、A社 | 50万円 | 年18% | 12,696円 |

| 2、B社 | 40万円 | 年18% | 10,157円 |

| 3、C社 | 60万円 | 年18% | 15,236円 |

おまとめローンを申し込み、借りかえれば

- 借入総額・・・150万円

- 金利年率・・・15%

- 返済日・・・月1回

- 1か月の返済額(期間5年)・・・35,000円(毎月3,089円の軽減)

に条件を変更できる可能性が

十分あります。

ここで「金利の仕組み」について

ポイントを覚えておいてください。

一般的に貸付金利の年率は、

借入上限額が多いほど下がる

ように決められています。

ですので、「借金をまとめる」事により、

「1社で借りている金額」が増える、

つまり「借入上限額」が上がるので、

「金利が下がる」わけです。

返済日も月1回になり、3回返済していた

面倒なこともなくなります。

おまとめローン「ユーファイナンス」お申し込み詳細

借り換え専用のローン、

「ユーファイナンス」のお申し込み

はこちらから行うことができます。↓

「アローとユーファイナンス」の2社を比較するとこうなる

先ほどご紹介した、「ユーファイナンス」

と同じ貸金業者でおまとめローン

サービスがある、

「アロー」

と「ユーファイナンス」を比較してみました。

| ※ | ユーファイナンス | アロー |

|---|---|---|

| まとめられる限度額 | 100万円~700万円 | 200万円まで |

| 実質年率 | 7.3%~15% | 15.00%~19.94% |

| 返済方法 | 元利均等返済 | 元利均等返済 |

| 申し込み方法 | ネットから申し込み可能 | ネットから申し込み可能 |

| 必要書類 | 身分証(健康保険証(※記号・番号や保険者番号部分、QRコードは見えないように加工してから提出(QRコードは、(株)デンソーウェーブの登録商標です。))、運転免許証、パスポート等)・所得証明書 | 健康保険未加入の方はご契約出来ません。 |

| 保証人・担保 | 原則不要 | 原則不要 |

ユーファイナンスの方が金利の上限・

下限ともメリットがありそうです。

金利見直しのため借り換えの場合のおすすめの会社はここ

ここでの、

「金利見直しのため借り換え」

に当てはまる対象は、

「1社のカードローンを金利の低い1社に借入ができることで借り換えられる」

もしくは、

「2社から借りていても金利の低い1社から借り入れできることで借り換えができる」

という場合です。

東京スター銀行のおまとめローンと比較して

異なる点としては、

審査に通れば借り入れ限度額まで継続して借り入れができる

というメリットがあるということです。

その上で、

消費者金融から借り換えれば金利・利息が下がる可能性が高い

というメリットもあります。

つまりこの場合は、

消費者金融カードローンから銀行カードローンへ借り換えることができる

もしくは

AIスコア・レンディングのような金利の低い会社へ借り換える

方法です。

ですので、金利見直しを優先して借り換え

をしたいとお考えの方は、この後に

紹介する会社をぜひ参考にしてみてくだい。

但し、申込者の借り入れ状況等により、審査に通らない可能性

があるパターンがあります。

1、勤続年数が短いと厳しい

安心して審査通過できやすい方は

1年以上同じ会社に勤務している

のが望ましいです。

2、他社借入件数が3件かそれ以上あるとかなり厳しい

「おまとめローン」と「借り換え」の分岐点が

ここです。2件までなら「借り換え」でも審査に

通る可能性はあります。

3、他社借入合計額が年収の3分の1を超えているとまず厳しい

この「年収の3分の1までの融資上限」という

決まりは「総量規制」という法律があるからです。

この年収の3分の1以上の借り入れをして

しまうと、普段の生活に支障が出る可能性が

非常に大きくなりますので、

銀行でも、「ユーザーが年収の3分の1以上の

借り入れをしているかしていないか?」を

重要として見ています。

4、「過去の返済履歴」で「返済遅れ・遅延」することが多いと厳しい

これは「信用上の問題」が大きくなります。

銀行や貸金業の会社は、ローンやクレジットカード

サービスをユーザーに提供した場合、どの人でも

区別なく、

国が決めている「信用情報機関」に利用履歴を

登録する義務があります。

「返済状況」に問題があると、その登録も

行うことになり、銀行や貸金業会社はそれらの

情報を確認した上で、借り換えを受け付けるかどうか?

を判断します。

融資では「信用ができる取引」を重んじてます。

5、その他

- 申し込み内容で虚偽の申請をしない

- 過去5年~10年のうちに債務整理をしていない

- 半年以内に借り換え・おまとめローンの申し込みをして断られていない

これらの条件についても該当しないか?

必ず確認しておいてください。

ここまで審査に通らない方のよくある理由を解説しました。

この内容に当てはまらない方なら、

こちらの金利見直しができる会社に

申し込みをしてもメリットがありますので、

一度確認してみてください。

※メガバンクが2社ありますが、個人的に

おすすめなのは申し込みがしやすく、使いやすい

三菱UFJ銀行バンクイックです!↓

おまとめローンの4つのメリット。デメリットはないのか?

さらにおまとめローンのメリット・デメリット

を詳しく知りたい方は、こちらのページ

を参考にしてみてください。↓

200万円・300万円の高額なおまとめを行うための年収はいくら必要か?

カードローンの仕組みは、

高額な限度額になるほど必要な年収の金額条件も高くなる

ようになっています。

「おまとめローン」もこれと同じで、

借り換えをして借金をまとめる場合、

まとめる総金額に対して指標となる

年収があります。

あくまでも私が見聞きした情報での

意見ですが、銀行でのおまとめ・

借り換えローンの場合、

今現在200万円を借りているユーザーが、

おまとめ・借り換えローンを利用したい場合、

おおよその年収のラインは、450万円以上、

300万円のおまとめ・借り換えの場合の、

おおよその年収のラインは、630万円以上、

と考えることができます。

但し、他の借り入れ状況や、過去の

借り入れ状況などの個人情報も

考慮されますので、

年収だけで結果がでるわけではありません。

あくまでも個人的な意見ですが、

参考にしてみてください。

おまとめ・借り換えローンFAQ よくある質問と回答

おまとめローンでよくある質問をまとめてみました。

ご職業や年収など「お客さまの現在の状況」によって異なります。※詳しくはこちら

2社程度のおまとめなら金利・利息の見直しを行った後限度額までの借入も可能です。※詳しくはこちら

はい。お借り換えご希望のローンだけを借り換えることができます。※詳しくはこちら

申し込みは可能です。ただし、申し込みに際しては審査があり、その結果ご希望に添えない場合もあります。

ご本人さまの、個人名義の無担保借り入れであれば、カードローン以外(クレカリボ払い等)もおまとめ可能な会社があります。※詳しくはこちら

おまとめ後でも限度額まで借り入れを継続できる会社があります。(要審査)※詳しくはこちら

● 行政機関 >金融庁 >消費者庁 >国民生活センター ● 信用情報機関 >JICC >CIC >一般社団法人 全国銀行協会

● 金融業民間会社 >日本貸金業協会 >貸金業相談・紛争解決センター

ツイート

関連ページ

- おまとめローンで即日と即日でない会社の違いは?たった10項目の申し込みのおまとめローンにも注目!

- 早く借金を1本化したい。おまとめローンのメリットが即日と即日でない場合、選ぶべき会社や申し込みのコツなどを知っておいてください。

- 消費者金融を一本化。おまとめ・借り換えローンを実施する時知っておくべき3つのポイント

- カードローンに一番多い、消費者金融での借金・キャッシング複数返済している方へ。「それらを1本化」できるおまとめローンの方法とメリットをご紹介します。

- おまとめローンの申し込み方法で悩む必要はない!専用の会社や銀行3選

- 複数のカードローンや借金を一本化できるおまとめローンの申し込み方法について。審査の温度感や積極的な融資を行っている会社・銀行がおすすめ。

- おまとめローンはなぜ積極的に商品化されないのか?2社以上1000万円借入でも審査可能はあるの?

- 借金の1本化をしたい時に役立つおまとめローンですが、数が少ない中、実際にサービスがある積極的に融資ができる金融機関とその内容を詳しくご紹介します。

- おまとめローンの審査は厳しい?甘い?銀行系・消費者金融系2つの比較ポイント

- 債務負担軽減のメリットの多いおまとめローンですが、申し込みをしても審査が通らなければ、複数の借金をまとめることはできません。審査に通る事例をご紹介します。

- プロミス・アイフル・アコム3社のおまとめローンを比較。1番のおすすめは?

- 今借りている複数の会社からの借金を1社にまとめるのがまとめローンです。おまとめローンの審査を受けて申し込みが通ればどんなメリットがあるのか?注意点は?

- 借金をおまとめローンで一本化。借金1本化サービスのある2つの銀行に注目

- 3社・4社・5社・・の銀行カードローンや消費者金融、農業協同組合、リボ払いの借金でも一本化できるおまとめローンで唯一おすすめの会社をご紹介します。

- おまとめローンを利用したいのだけれど、100万や400万の複数の借入でも大丈夫?

- 今の借金の借り換えておまとめローンにするなら。おすすめの金融機関をご紹介。100万円~400万円の多額な借り換えも可能な信頼できる銀行や貸金業者は?

- カードローンを一本化。銀行やろうきんのおまとめローンの審査は厳しいのか?

- 複数のカードローンの借金を一本化できれば、返済がぐっと楽になり大きなメリットがあります。気になる申し込みの際の審査についての状況や注意点などをご紹介します。

- おまとめローンは総量規制対象外なのか?銀行・貸金業2つの比較

- 複数の金融機関から大きい金額の借金で困っているときに利用できるおまとめローン。総量規制との関係はどうなるのか?について解説します。