JNB銀行(ジャパンネット銀行)のビジネスローンに注目。金利4.8%~13.8%は貸金業よりお得感あり!

ジャパンネット銀行のビジネスローン

は個人事業主や法人が便利に

利用できる、ビジネス向けの融資

サービスです!

このページでは、

ネット銀行として実績のある

ジャパンネット銀行のビジネスローン

の審査の温度感やサービス内容

について、NGはないのか?

そしてジャパンネット銀行の

個人向けローンとなる、

ネットキャッシングとの違い

はあるのか?といった点を

(※結論的には個人事業主の場合、

大きな違いがあり、ビジネスローンの

申し込みの方が断然お得)

元ろうきんに勤務していた私が解説していきます。

ぜひ最後まで読んで見てください。

※新しい銀行のビジネスローンの形。金利上限13.8%で運転資金・つなぎ資金に最適。個人事業主は300万まで提出書類は不要。

●このページの目次

・ジャパンネット銀行のビジネスローンは個人事業主向けと法人向けでは違いがある

・ジャパンネット銀行のビジネスローンの審査は厳しい?概要を解説!

・ジャパンネット銀行のビジネスローンの金利と返済額シュミレーション

・ジャパンネット銀行のビジネスローンとネットキャッシングとの違いは?

〇ビジネスローン豆知識

・大手銀行の事業性融資は審査のハードルは相当高い。審査優先で考えるおすすめのビジネスローンは?

・小規模事業者なら少額の運転資金でも借りられる民間のビジネスローンもおすすめ

・事業者が銀行から融資を受けるとき。若手の担当者との付き合い方

ジャパンネット銀行のビジネスローンの7つの特徴

大手ネット銀行の一行である、

ジャパンネット銀行では、

個人向けの融資や投資などの

商品が充実していますが、その

利便性の高さから、

個人事業主や法人などがビジネスで

利用しやすいケースも多いと考えられます。

ジャパンネット銀行では、個人事業主や

法人の事業主を応援する、「ビジネスローン」

という事業融資商品の取り扱いがあり、

この融資に申し込みをすることで

無理なく迅速に事業資金の調達ができます。

個人事業主や中小企業の経営者で、

既にジャパンネット銀行の口座を保有

しているのであれば、

同行のビジネスローンの利用がおすすめです。

※申し込み時点でジャパンネット銀行に

口座がなくても申し込みはできます。

ジャパンネット銀行のビジネスローンの特徴は?

ジャパンネット銀行のビジネスローンには、

他の銀行にはない数々の特徴があります。

その特徴やメリットなどを確認していきましょう。

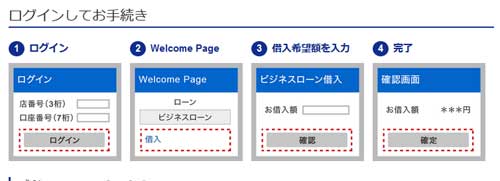

来店不要で契約できる

ネット銀行の融資ですので、口座開設時と

同様にすべての手続をネットで済ませることが

できます。

また24時間申し込みができるので、忙しい

経営者でも無理なく申し込みができます。

担保や保証人は不要

一部の例外を除いて連帯保証人や

第三者保証人は不要ですし、

担保も不要で借り入れができます。

再融資が受けられる

ジャパンネット銀行のビジネスローンは、

契約後は利用限度額の範囲以内で

あれば任意にタイミングで好きな金額の

借り入れができます。

再融資も特に申し込みなどは不要で

受けられるので、いざという時に役立ちます。

これらもすべてネット管理画面で簡単に

操作できます。

※クリックで拡大↓

借入方法と返済方法

ビジネスローンの借入の場合

- 新規借入・・・かんたんなネット専用管理画面での借入操作で、普通預金口座に即時入金されます。

- 追加借り入れ・・・同じくネット専用管理画面を使って、ご利用限度額の範囲内で、すでに借入中でも、繰り返し何度でもご利用が可能。

ビジネスローンの返済の場合

毎月の定額返済は約定返済日に、

ジャパンネット銀行の普通預金口座

から自動引き落としされます。

約定返済日の前日までに

普通預金口座へ返済額を入金

します。

ですので、必然的にジャパンネット銀行

の普通預金口座の開設が必要となります。

※申し込み後で大丈夫です。

約定返済額の決まり方

借入時点の残高に応じた分割返済となります。

繰上返済について

毎月の定額返済とは関係なく

全額返済・一部返済がいつでも

できます。

約定返済日

毎月10日、20日、月末のうちいずれかを選択できます。

利息計算方法は?

毎日のピーク残高に対し付利単位100円、

1年を365日(うるう年は366日)とする

両端入れの日割計算です。

借入当日にご返済いただいた場合も

1日分の利息がかかります。

利用可能額の確認も

ネット専用管理画面では、、今どのくらい

借りているのか?あとどのくらい借入が

できるのか?も一目瞭然です。

ジャパンネット銀行のビジネスローンは個人事業主向けと法人向けでは違いがある

ジャパンネット銀行のビジネスローンには、

個人事業主向けと法人向け

があります。

同じ条件の部分

利用限度額や適用金利に違いは

ありません。

違う条件の部分

契約の手続き方法には違いがあります。

それぞれのケースで契約の際に

必要となるものですが、次のものが

挙げられます。

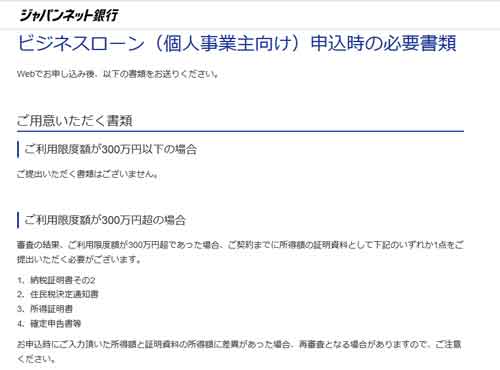

| 個人事業主 | 所得証明書や確定申告書等の収入証明書類(限度額が300万円超の場合のみ) |

|---|---|

| 法人 | 直近2年分の決算書(別表一、別表四、貸借対照表.損益計算書(販売費一般管理費内訳書含む)、勘定科目内訳書、個別注記表、株主資本等変動計算書) |

個人事業主の場合、

限度額が300万円まで

であれば、所得証明書の書類は

必要ありませんので、格段に手間を

省くことができます。

※クリックで拡大↓

審査に関して一切書類を

揃える必要がありません。

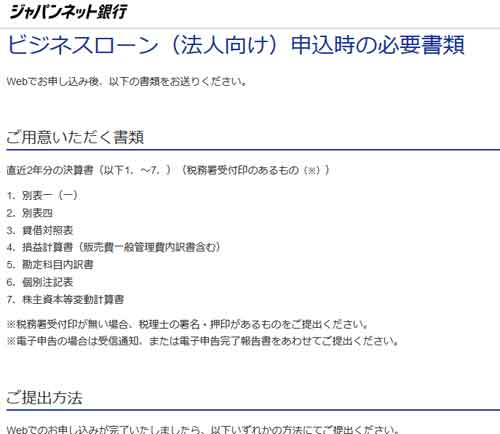

一方で法人の場合、決算書の提出が

必須です。

※クリックで拡大↓

その他、法人の場合は「代表者の

連帯保証」が必要となります。

※普通銀行の事業融資の場合、

法人向けのように、決算書や確定

申告書が必要であるのがほぼ一般的

なのですが。。

簡単に言うと「連帯保証人」の方が、

「保証人」より、弁済責任の回避が

できにくいと言えます。

例えば、主債務者が返済できる資力が

あるにもかかわらず返済を拒否した場合,

保証人であれば主債務者に資力が

あることを理由に,貸金業者に対して

主債務者の財産に強制執行をするように

主張することができますが、

(これを「検索の抗弁」といいます),

連帯保証人はこのような主張をする

ことができず,主債務者に資力が

あっても貸金業者に対して返済

しなければなりません。

また複数人(連帯)保証人がいる場合、

保証人は負担を複数人で分散できるのに対し、

連帯保証人は分散できず、もし1人しか

責任をとれなくなった場合、その一人が

すべてを負担しなければなりません。

保証人に比べて連帯保証人の

方は代理返済の回避はできにくい

立場となります。

そのため融資案件では,保証人ではなく

連帯保証人にすることがほとんどです。

今回の場合のように、

法人の会社代表者と連帯保証人が

1人のみで同じ場合は、保証人か

連帯保証人かの違いがあっても、

あまり影響はありません。

これは個人事業主と同じように、

いずれにせよ同一の1人の責任のもと

に契約が交わされるということです。

ジャパンネット銀行のビジネスローンの審査は厳しい?概要を解説!

ジャパンネット銀行のビジネスローンは、

利用限度額が500万円と一般的な

事業融資よりも低いですし、

金利も銀行のプロパ融資と比べると

やや高め(年4.8%~年13.8%)で

あることから、

店舗展開している他の銀行の事業融資

よりも審査は通過しやすいものと考えられます。

保証会社としてアイフルが参加

また、アイフルが保証会社と

なっていることも大きなプラス

要因と考えられます。

保証会社があることでジャパンネット銀行は

もしも個人事業主や法人が返済を滞っても

アイフルが保証をしてくれるので、

ほぼノーリスクで貸し出しができますし、

融資の審査を行うのは銀行ではなく

アイフルとなります。

つまり、貸し出しはジャパンネット銀行が

行うものの、アイフルが利用者の保証と

融資の審査を行うシステムとなるので、

銀行から直接融資を受けるシステムより、

遥かに審査を通過しやすい事業融資と

考えられるのです。

大手メガ銀行よりははるかに借りやすい

こういった条件に基づいて、

間違いなく言えることは、

三菱UFJ銀行やみずほ銀行などの

事業性融資と比べれば、

ジャパンネット銀行のビジネスローンは

格段に融資実行の可能性は高い

ことは間違いありません。

ネームバリューより実際の実用性を重視

とにかく、「事業性融資を受けたい」

とお考えの経営者や個人事業主の方

にとって最大の重要ポイントはやはり、

実際に融資を受けられるかどうか?

のはずです。

そのあたりのエビデンスがジャパンネット銀行

のビジネスローンにはしっかりと備わっています。

※2020年3月追記

金利が割と低いのでおすすめしていた

ジャパンネット銀行ビジネスローンですが、

当サイトから申し込みをされた、

2019年9月~2020年2月までの

審査通過率を見ていると、

申し込み時点で、約63%とかなり低い数字

となっています。

やはり銀行の事業融資であるため、

審査は厳しめと言えるかと思われます。

申し込み時点で37%の方が

審査を受けられない状態ですので、

実際の審査通過率はさらに低い数字と

なっていることは間違いないでしょう。

それに比べて、AGビジネスサポートの審査通過率は、

申し込み時点で約80%となっており、間違い

なくAGビジネスサポートの方が審査通過率は高いと

言えます。

従いまして、審査通過率の高いAGビジネスサポートで

まず申し込みをして、「信用情報での審査不通過

情報の記載」の確率を極力減らすためにて、審査を

通過させておくことをおすすめします。

※審査に通らなくては、100%融資を受ける

ことはできません。

今すぐ公式サイトで確認されたい方は、

こちらからご覧ください。↓

※運転資金・つなぎ資金の急な出費のときに困らない為には赤字でも申し込み可能な安心のビジネスローンカードでATMですぐ使える!返せる「AGビジネスサポート」が常識

詳細を公式ページで確認する

こともできますので参考にして

見てください。↓

ジャパンネット銀行のビジネスローンの金利と返済額シュミレーション

ジャパンネット銀行では個人事業主や

小規模法人事業者が便利に

事業資金を調達できるビジネスローン

というローンを利用した場合の、

実際の借りれ金額に対して、金利・

利息と返済額の関係をシュミレーション

してみました。

同ローンを利用して50万円を借りた

場合の利息や完済までの期間などを

シミュレーションしていきます。

シミュレーション1:50万円を年13.8%の金利で借り、約定返済のみで返済する場合

○毎月の返済額…3万円

○完済までの期間…19ヶ月

○支払利息…58,298円

○総支払額…558,298円

シミュレーション2:50万円を年13.8%の金利で借り、約定返済に加えて途中で10万円を繰り上げ返済する場合

○毎月の返済額…3万円

○完済までの期間…15ヶ月間

○支払利息…38,090円

○総支払額…538,090円

ちなみに、ジャパンネット銀行の

ビジネスローンでは、繰り上げ返済を

した場合でも毎月の約定返済は

必要となります。

そして、借入残高によって毎月の

約定返済額は変ります。

基本的に借入残高が少ないほど

毎月の約定返済額は低くなります。

例 ジャパンネット銀行のビジネスローンの利用残高と約定返済額

| 前回お借入直後のご利用残高 | 約定返済額(元本+利息合計) |

|---|---|

| 10万円未満 | 1万円 |

| 10万円以上100万円未満 | 3万円 |

| 100万円以上200万円未満 | 5万円 |

| 200万円以上300万円未満 | 7万円 |

| 300万円以上400万円未満 | 8.5万円 |

| 400万円以上500万円以下 | 10万円 |

しかし、途中で繰り上げ返済をして

借入残高が減っても、毎月の返済額を

変えずに返済すれば、単純に完済までの

期間を短くできますし、

完済期間短縮によって支払利息を

大きく節約できます。

シミュレーション3:50万円を年10.0%の金利で借り、約定返済のみで返済していく場合

○毎月の返済額…3万円

○完済までの期間…19ヶ月

○支払利息…40,547円

○総支払額…540,547円

年13.8%の金利で借りる場合と比較しますと、

毎月の返済額や完済までの期間こそ同じですが、

支払利息/総支払額に1万円以上の

差が生じることが分かります。

このシミュレーション結果から、適用される

金利が如何に重要かがよく分かりますね。

ジャパンネット銀行のビジネスローンとネットキャッシングとの違いは?

ジャパンネット銀行には、個人向けの

カードローンもあります。

※クリックで拡大↓

ジャパンネット銀行ではカードローンとは

呼ばれず、「ネットキャッシング」と呼びます。

ビジネスローンと商品内容を

比較してみましょう。

上限金利の違い

- 個人向けネットキャッシング・・・18%

- ビジネスローン・・・13.8%

4.2%ビジネスローンの方が金利が低い

という違いがあります。

個人事業主の方で、融資の申し込みを

考えるなら、まずビジネスローンから

考えてみるのがベストです。

融資上限額の違い

- 個人向けネットキャッシング・・・1000万円

- ビジネスローン・・・500万円

個人向けネットキャッシングの方が、

500万円高い融資金額が可能です。

ただしほとんどの場合で500万円

以上借りたいという方は、まず

大幅に少ないと言えますので、

ここはあまりこだわらなくてもいいかもしれません。

収入証明書の提出の違い

一番こだわりたい違いのところがここです。

通常どこの銀行のカードローンでも

申し込み時に収入証明書の提出を

求められます。

ジャパンネット銀行の場合、個人向け

ネットキャッシングではやはり収入証明書

の提出が必要ですが、

なんと!ビジネスローンでは、

「ご利用限度額300万円までの場合は収入証明書の提出はなし」

となっています。

さらに審査に必要な書類はなし

となっています。

※但し個人事業主の場合

※クリックで拡大↓

これはかなり手間の省ける商品

といえます。個人事業主の方は、

まずビジネスローンでの申し込み

を考えてみてください。

ちなみに法人の方は、

法人向けとしての書類

を揃えます。↓

※クリックで拡大↓

※ジャパンネット銀行ビジネスローン法人向け必要書類抜粋

※2020年3月追記

金利が割と低いのでおすすめしていた

ジャパンネット銀行ビジネスローンですが、

当サイトから申し込みをされた、

2019年9月から2020年2月までの

審査通過率を見ていると、

申し込み時点で、約63%とかなり低い数字

となっています。

やはり銀行の事業融資であるため、

審査は厳しめと言えるかと思われます。

申し込み時点で37%の方が

審査を受けられない状態ですので、

実際の審査通過率はさらに低い数字と

なっていることは間違いないでしょう。

それに比べて、AGビジネスサポートの審査通過率は、

申し込み時点で約80%となっており、間違い

なくAGビジネスサポートの方が審査通過率は高いと

言えます。

従いまして、審査通過率の高いAGビジネスサポートで

まず申し込みをして、「信用情報での審査不通過

情報の記載」の確率を極力減らすためにて、審査を

通過させておくことをおすすめします。

※審査に通らなくては、100%融資を受ける

ことはできません。

今すぐ公式サイトで確認されたい方は、

こちらからご覧ください。↓

※運転資金・つなぎ資金の急な出費のときに困らない為には赤字でも申し込み可能な安心のビジネスローンカードでATMですぐ使える!返せる「AGビジネスサポート」が常識

大手銀行の事業性融資は審査のハードルは相当高い。審査優先で考えるおすすめのビジネスローンは?

結論から申し上げますと、

三菱UFJ銀行やみずほ銀行などの

大手銀行にも個人事業主や

中小企業向けの専門融資

サービスの取扱はあるものの、

審査ハードルは高いものとなっています。

なぜ小規模事業者に対する事業性融資の

ハードルが高いのか?

の理由としては次のような事柄をあげる

ことができます。

貸し倒れのリスクが高い

融資を断られてしまう最も大きな

理由がこれです。

小規模事業者は大企業と比較して

資本金額が少ない上に、景気の

影響を受けやすいと考えられています。

世の中の景気が悪化し、貸し倒れが

生じた場合、銀行の業績悪化にも

つながるため、

融資担当者は慎重に慎重を重ねて

審査をします。

そのため小規模事業者は銀行の

事業融資では不利になりがちなのです。

銀行での事業融資では、自己資本率を

注視しますが、小規模事業者の

特徴として多い、

- 固定費が多い

- 内部留保が少ない(利益がでていない・出していない)

- 支払う税金が少ない(つまり内部留保も少ない)

など、これらは自己資本率が

上がりにくい要因となります。

これらを改善しようとするのは、

小規模事業者にとって至難の業

といえます。

ですので、自営業や小規模事業者

の方場合、「自己資本比率がマイナス」

のケースも少なくないのが現状です。

自己資本比率がマイナスの場合、銀行は

貸し倒れのリスクが高いと判断します。

審査要件も厳しめ

例えば、三菱UFJ銀行では

「融活力」というビジネスローンがあるのですが、

この商品の主な要件をピックアップ

しますと以下のようになります。

- 事業実績が2年以上必要

- 最新の決算で債務超過がある場合は不可

- 税金の滞納がある場合は不可

- 三菱東京UFJ銀行のビジネスローン融活力受付窓口にご来店が可能なこと

これらの内容は一般的な銀行でも

採用される要件ですが、

大手民間会社のビジネスローンなど

と比較して、事業実績などの面で

明らかに申し込み要件が厳しく

なっている点も、

小規模事業者には大きな壁と考えられます。

そこで「ノンバンク(民間)のビジネスローン」

を検討してみることもおすすします。

次に詳しくご紹介します。

小規模事業者なら少額の運転資金でも借りられる民間のビジネスローンもおすすめ

メガバンクの銀行に小規模事業者向けの

ビジネスローンはありますが、

メガバンクのローンということで低金利・

安心して利用できるメリットがある一方で、

新規事業参入者や経営が思わしくない

場合は利用しにくいため、

小規模な会社や個人事業主には

審査のハードルは高いと言わざるを得ません。

小規模事業者の場合は、今回ご紹介

しているジャパンネット銀行のような、

フットワークの軽いビジネスローンの

方が断然融資実現の近道と言えるでしょう。

詳しくはこちらのページで解説しています。↓

事業者が銀行から融資を受けるとき。若手の担当者との付き合い方

知識不足の営業担当が増加傾向、その背景

銀行では、各銀行や支店の方針によってある程度

(数か月~数年)融資課で経験を積んでから

営業として取引先を担当します。

多くの銀行員は、大学時代に経営や経済、

簿記などを専攻しておらず、

事業のこと、銀行のことを右も左もわかりません。

しかしながら人員の大幅削減やAIの導入によって、

ますます経験値の浅い若手社員が

あなたの会社の営業担当になる

可能性が高まっています。

特に新規取引先の開拓は、多くの銀行で

若手社員が担う業務です。

担当者が若手であるときの注意点

1、倍増するやり取りに対処する

若手社員が担当で1番多い懸念点は、

融資申し込みから契約までのやり取りの多さです。

通常融資の流れは、申し込みを受けた際に

「必要事項のヒアリングと必要資料の徴求」

をし、社内での稟議を作成します。

その稟議が可決になるような情報を、

あらかじめ想定し「ヒアリング」できる

経験値がないため、

上司に「これはどうなっているか」など

質問を受けるたびに、取引先へ確認

することになります。

「ヒアリング」項目は、決まりきったものではありません。

事業内容や決算内容によって

それぞれ個別の対応が必要となります。

とくに、新規の融資取引の場合は、

商流の理解が大切になります。

また仕入れ先や販売先との関係、

保有不動産など事業内容や

決算内容によって確認事項は

決まりきったものではなく、

それぞれ個別の対応が必要となるため、

目の付け所が難しいという面を持っています。

融資を受ける会社・事業者の心構えとしては、

以下の3点が挙げられます。

- 余裕を持った日程の確保

- 質問事項にはなるべく早く対応する

- ほかの取引銀行によく質問される項目についてあらかじめ開示する

あまりにもやり取りが多い、遅々として進まないなど

不安な場合には、上司を連れてくるように依頼

することも解決策になります。

2、契約書類のミス

- 契約書自体が誤っているケース(誤った書式、金額、利率、期間など)

- 契約時の記入もれ

銀行員なのでミスをする訳がないと

お考えかもしれませんが、急いでいたり

珍しいケースの契約書など

契約書の作成ミスが起きる可能性があります。

また、契約書の記入もれなどで再度時間を

とって補完する必要となる場合もあります。

この場合の融資を受ける会社・事業者の

対策は、以下の3点です。

- 急かさず、契約書を読み上げてもらい一緒に確認したうえでサインする

- 記入もれがないか確認の時間を十分にとる

- 契約の予備日を設けておく

銀行のプロパ融資を受ける場合、

金利面や融通の面でメリットがありますが、

人との対面でのやり取りでは、

このようにネット申し込みとまた

違った注意点もあります。

ぜひ参考にしてみてください。

ネット申し込みで事業融資を受ける

事ができる場合はかなりメリットが

あります。

特に「AGビジネスサポート」のビジネスローンの

場合、審査面、借りやすさ、返済のしやすさ

など様々な利点があります。

こちらで詳しく解説していますので、

ぜひ参考にしてみてください。↓

● 行政機関 >金融庁 >消費者庁 >国民生活センター ● 信用情報機関 >JICC >CIC >一般社団法人 全国銀行協会

● 金融業民間会社 >日本貸金業協会 >貸金業相談・紛争解決センター

ツイート

関連ページ

- ジャパンネット銀行に法人・個人事業主専用のローンが登場!金利や審査の温度感は?

- 店舗銀行とは違ったビジネスローンを展開しているジャパンネット銀行の特徴やメリットを詳しく解説しています!個人事業主・法人の運転資金・設備投資資金融資に最適。